Как узнать свои долги по алиментам, налогам, кредитам или судебную задолженность

- Подборка

- 9 инструкций

Как проверить и оплатить судебные и налоговые задолженности. Как узнать свою кредитную историю и проверить неоплаченные штрафы. За какие долги могут не выпустить за границу и лишить водительских прав.

Как проверить штрафы ГИБДД. Как оплатить штрафы ГИБДД со скидкой 50%. Как обжаловать штраф ГИБДД

Как проверить штрафы за неправильную парковку. Как оплатить штраф. Как оспорить штраф. Как вернуть деньги за уже оплаченный штраф, если его аннулировали

Как узнать налоговую задолженность онлайн по ИНН. Как оплатить долги по налогам. Как оформить рассрочку по уплате налоговой задолженности

Как узнать налоговую задолженность онлайн по ИНН. Как оплатить долги по налогам. Как оформить рассрочку по уплате налоговой задолженностиКак проверить задолженности по кредитам. Где хранится кредитная история и как ее оспорить. Чем грозят кредитные задолженности

Как проверить задолженности на сайте Федеральной службы судебных приставов. За какие долги могут лишить прав. За какие долги могут не выпустить за границу. Как получить справку об отсутствии судебных задолженностей

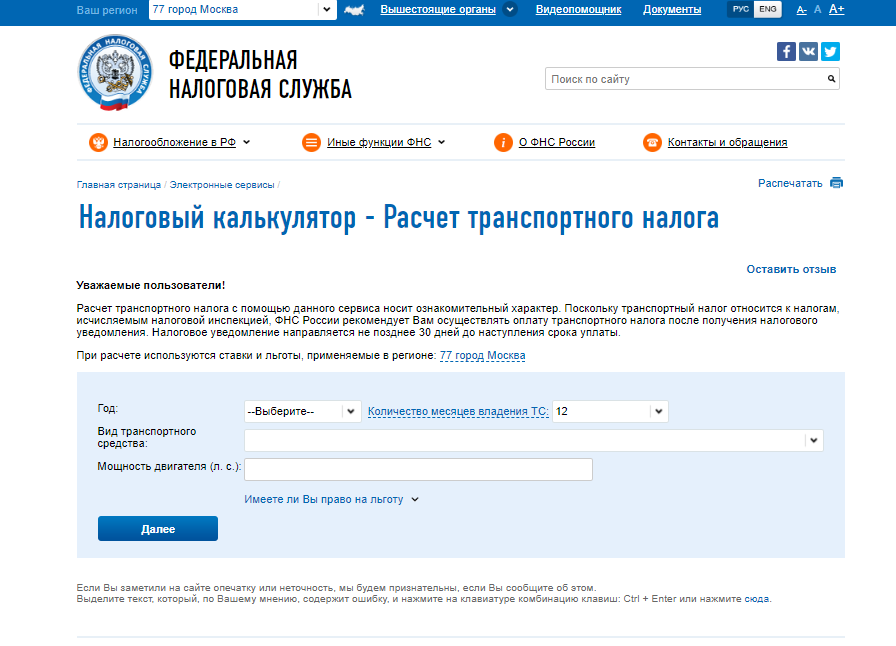

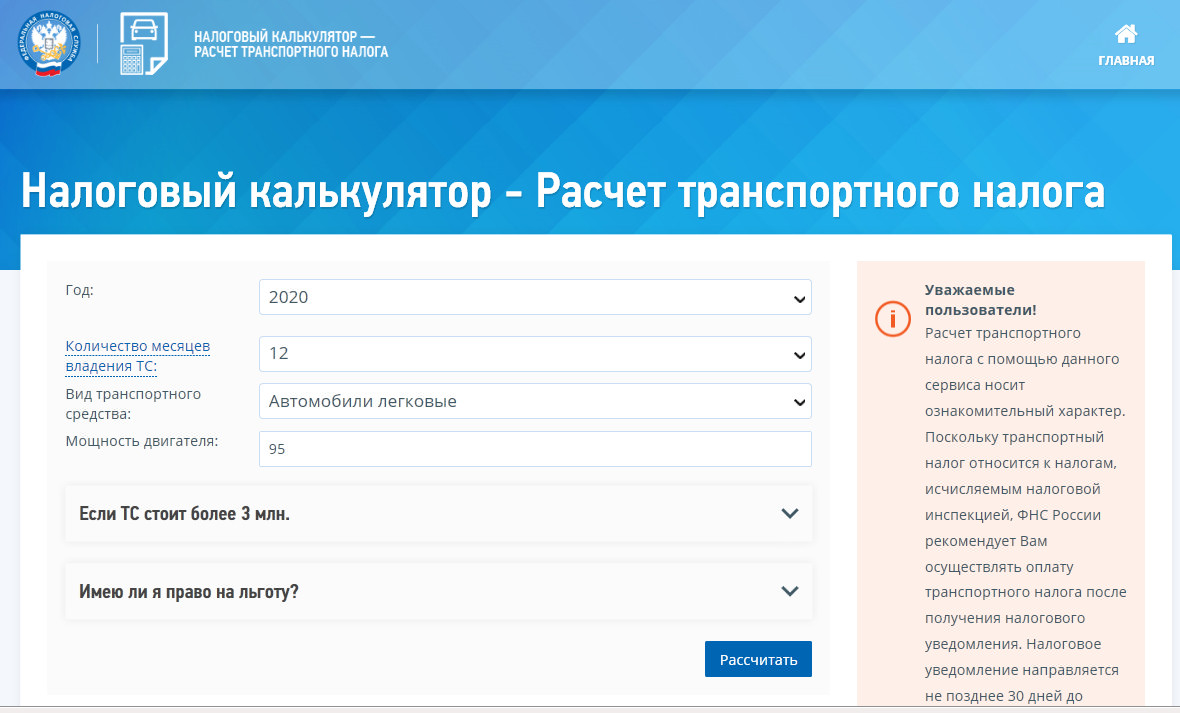

Как рассчитать сумму налога при помощи специального калькулятора. Как уплатить налог

Как рассчитать сумму налога при помощи специального калькулятора. Как уплатить налогЧто такое НДФЛ и кто обязан его платить. Когда нужно самостоятельно подавать декларацию. Как правильно заполнить декларацию 3-НДФЛ и уплатить подоходный налог

Как рассчитывается налог на имущество в Москве. Где узнать актуальные налоговые ставки. Кто имеет право на льготы по имущественному налогу. Как сообщить в налоговую о своем имуществе

Как рассчитывается земельный налог. За какие участки платить налог не нужно. Нужно ли самостоятельно сообщать в налоговую о своем участке, если не приходят налоговые уведомления

Транспортный налог: что изменится в 2021 году, как сэкономить и что будет, если не платить

Что такое транспортный налог, куда он идёт и почему его постоянно предлагают отменить

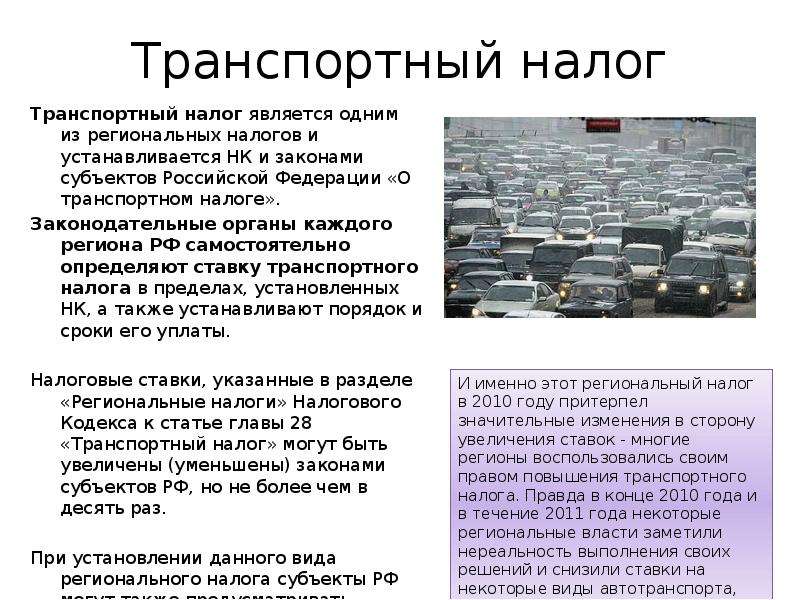

Транспортный налог появился в России в 2003 году взамен дорожного. И если последний зачислялся в дорожные фонды, а деньги оттуда шли непосредственно на обустройство, строительство и содержание дорог, то транспортный просто поступает в региональные бюджеты. Предполагалось, что и он будет распределяться на дорожные нужды, однако власти на местах не всегда пускают собранные таким образом средства на дороги, тратя их на что-то ещё. Например, на выплаты соцработникам или праздничные салюты. Более того: не в каждом региональном бюджете в принципе есть дорожный фонд.

И если последний зачислялся в дорожные фонды, а деньги оттуда шли непосредственно на обустройство, строительство и содержание дорог, то транспортный просто поступает в региональные бюджеты. Предполагалось, что и он будет распределяться на дорожные нужды, однако власти на местах не всегда пускают собранные таким образом средства на дороги, тратя их на что-то ещё. Например, на выплаты соцработникам или праздничные салюты. Более того: не в каждом региональном бюджете в принципе есть дорожный фонд.

Но особо радеющим за состояние отечественных дорог не стоит отчаиваться, ведь ещё есть акциз на топливо! Он, правда, зачисляется в федеральный бюджет. И, пускай и очень сложными путями, точно распределяется на дорожные нужды.

Именно из-за наличия акциза депутаты с завидной регулярностью предлагают вообще отказаться от транспортного налога. Тем более, что изначально, когда вводился акциз, предполагалось, что именно он этот налог и заменит: сколько ездишь — столько и платишь. Но пока оба сбора существуют параллельно, причём транспортный налог начисляется за сам факт владения автомобилем и не зависит от того, ездит машина или целый год стоит в гараже.

Но пока оба сбора существуют параллельно, причём транспортный налог начисляется за сам факт владения автомобилем и не зависит от того, ездит машина или целый год стоит в гараже.

Транспортный налог рассчитывается исходя из мощности двигателя, стоимости автомобиля и сроков регистрации машины в ГИБДД. То есть платить его надо с момента, как машина поставлена на учёт, и до того, когда она будет с него снята. Поставленные на прикол автомобили

Если автомобилист продал машину, не прекращая её регистрацию, а новый собственник вопросом учёта вовремя не озаботился, то налог должен будет платить прежний собственник. Оспорить это можно лишь на основании договора купли-продажи.

Важно помнить и о том, что в Налоговом кодексе чётко прописано, что субъектом налогообложения является гражданин, владеющий зарегистрированным транспортным средством. А согласно Гражданскому кодексу, владеть можно и на основании доверенности. Если налог хочет платить не основной собственник, а тот, кто владеет машиной по доверенности, то в налоговый орган надо подать соответствующее заявление — чтобы там понимали, кому начислять налог.

Однако это не значит, что автовладелец обязан извещать налоговую о приобретении автомобиля, а уж тем более о его продаже. Налоговая, благодаря взаимодействию с ГИБДД, сама получает такую информацию. Но сбои всё-таки случаются и данные обновляются с задержкой.

Транспортный налог: изменения в 2020 году

НалогиВ чём суть изменений и когда они вступят в силу?

1. Главное изменение – это отмена декларации по транспортному налогу за налоговый период 2020.

2. Получить льготы на транспортный налог можно будет, подав заявление.

3. Ещё одна новость, касающаяся заявление на льготы – увеличение срока его рассмотрение. ИФНС будет вправе продлить этот срок более, чем на 30 дней.

4. Нужно будет платить транспортный налог на моторные лодки с двигателем мощностью до 5 лошадиных сил включительно.

Сдачу декларации отменят только с 1 января 2021 года. Но по правилам декларацию за 2020 год сдают до 1 февраля 2021 года. А в это время отмена уже вступит в силу – а значит, сдавать декларацию будет не нужно.

С 2021 года транспортный налог будет уплачиваться на основании сообщений из ИФНС. Но в 2020 году рассчитывать его всё ещё придётся самостоятельно.

Как рассчитать транспортный налог в 2020 году?

Так как отменить сдачу декларации планируют только с 1 января 2021 года, в следующем году рассчитывать его нужно будет по старой схеме. Давайте вспомним, как это сделать.

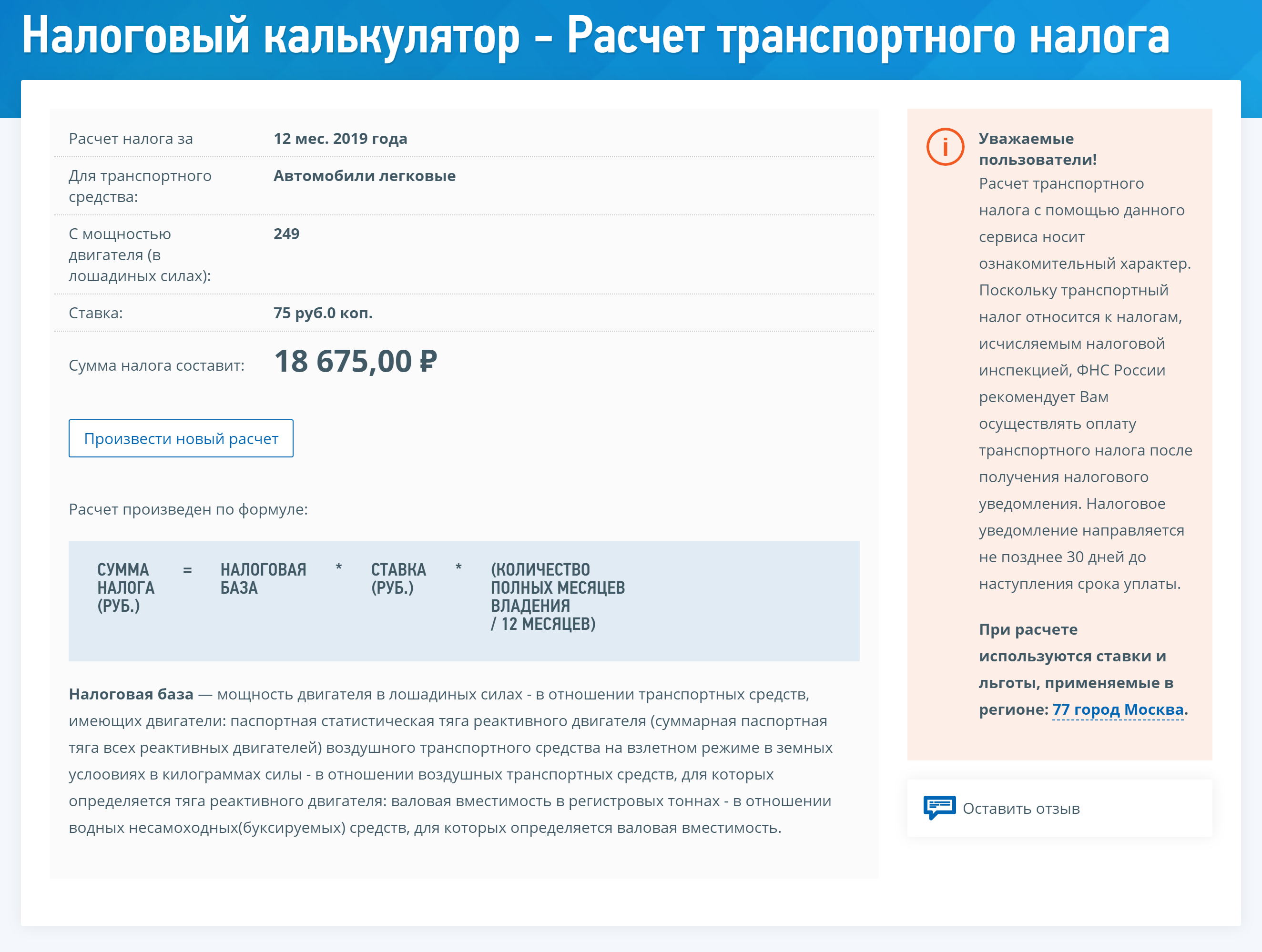

Налоговая база в этой формуле – это мощность автомобиля в лошадиных силах.

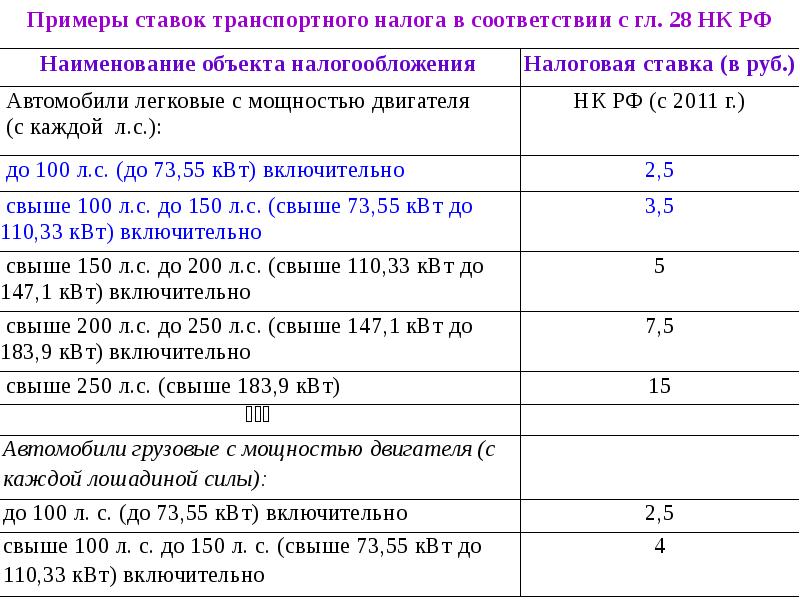

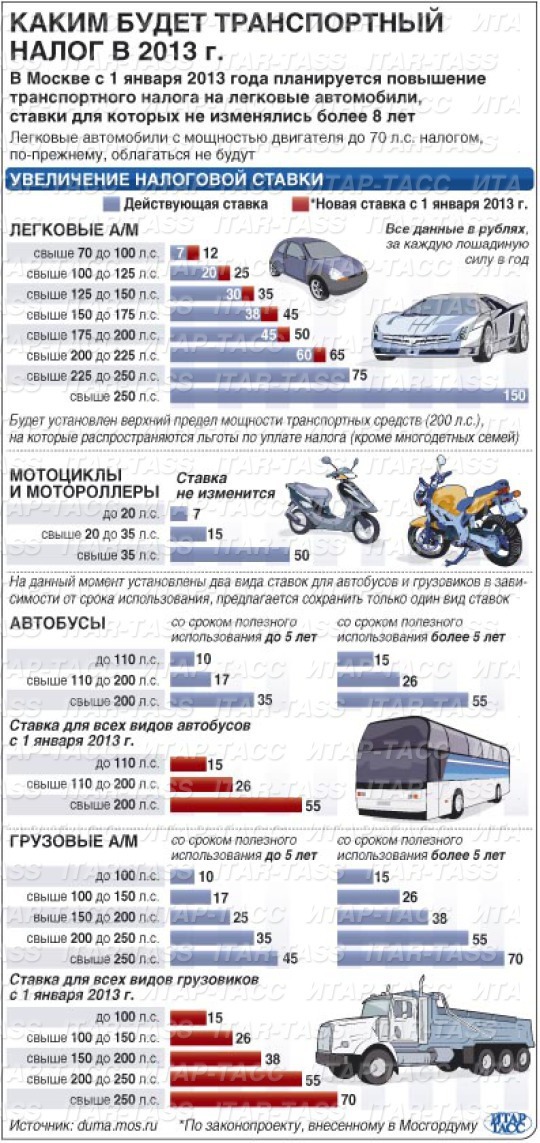

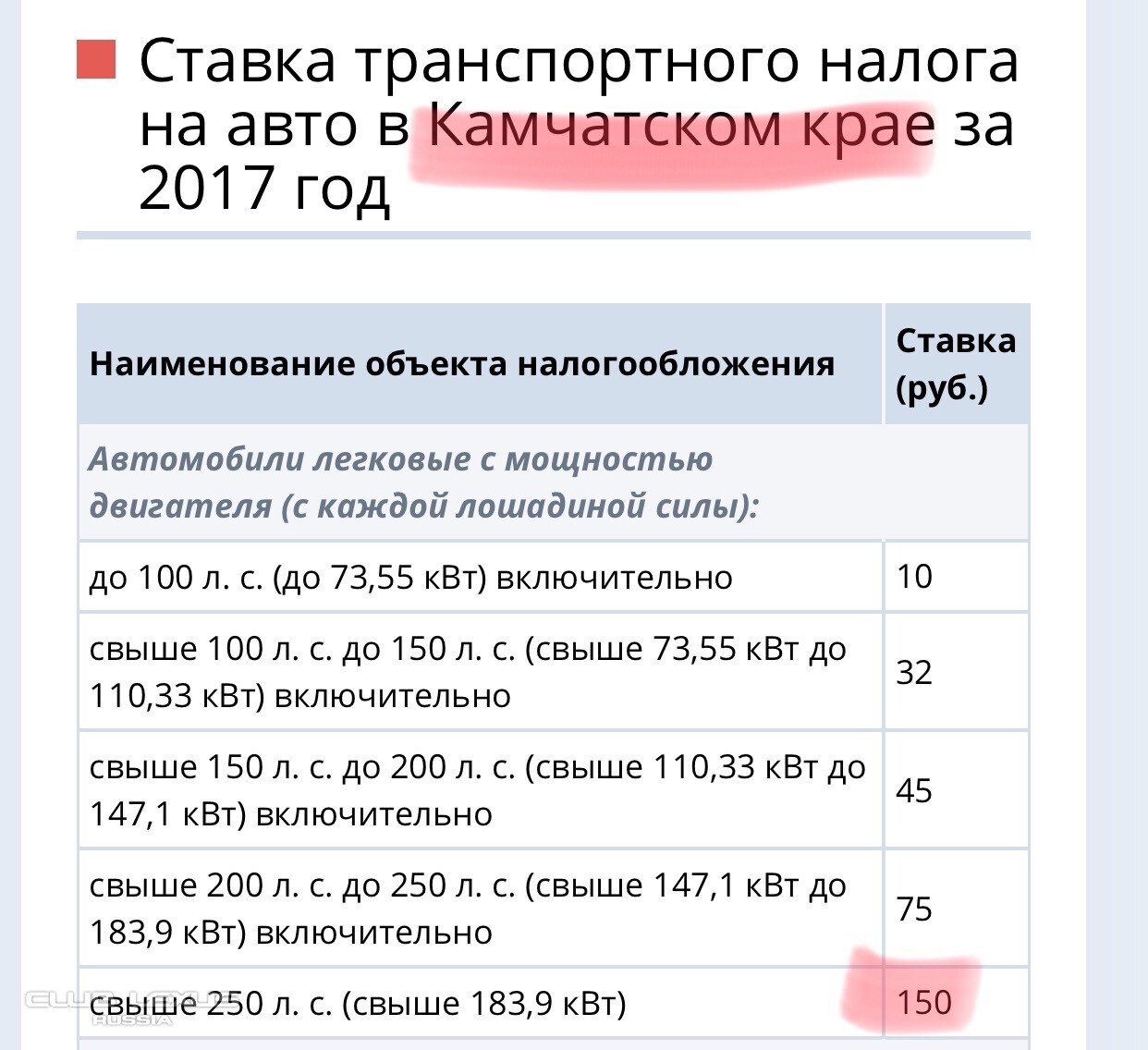

Размеры налоговых ставок зависят от законов субъекта РФ. Налоговый кодекс устанавливает лишь общие размеры ставок в зависимости от вида транспортного средства и мощности его двигателя (пункт 1 статьи 361 НК РФ). Они могут меняться в зависимости от законов субъекта РФ – как в сторону уменьшения, так и в сторону увеличения, но не более чем в десять раз.

При формировании размера ставок региональные законодатели могут учитывать «возраст» транспортного средства и/или его экологический класс (пункт 3 статьи 361 НК РФ).

Чтобы узнать размер ставок на транспортный налог, установленный в вашем регионе, воспользуйтесь сервисом «Справочная информация о ставках и льготах по имущественным налогам».

Ещё один сервис на официальном сайте ФНС, который может вам пригодиться – «Справочная информация о ставках и льготах по имущественным налогам». С помощью него можно не только рассчитать налог, но и узнать, имеете ли вы право на налоговые льготы.

Повышающие коэффициенты

Транспортный налог на престижные автомобили рассчитывается с применением повышающих коэффициентов. То есть, в формуле используется не только налоговая база и размер ставок, но и специальный коэффициент, который зависит от стоимости легкового автомобиля. На него следует умножить транспортный налог, рассчитанный по стандартной формуле, которую мы привели выше.

Теперь определимся с размерами коэффициентов в 2020 году.

Сроки уплаты транспортного налога и авансовых платежей по нему устанавливаются региональным законодательством. Но срок уплаты налога по итогам года не может быть назначен ранее 1 февраля года, следующего за отчётным.

Транспортный налог для физических лиц

Физические лица, на которых зарегистрированы транспортные средства, обязаны платить транспортный налог. Порядок их налогообложения, так же, как и организаций, определяется Налоговым кодексом РФ и региональными законами.

Согласно пункту 1 статьи 362 НК РФ, налоговый орган сам исчисляет сумму транспортного налога, подлежащую к уплате физическими лицами, на основании сведений, предоставляемых ГИБДД. Владелец транспортного средства получает налоговое уведомление с информацией о сумме налога, подлежащей к уплате. Налоговым периодом признаётся один календарный год.

Спасибо за отзыв!

Комментарии для сайта Cackleтранспортного, на доходы и на недвижимость

В соответствии с действующим налоговым законодательством для россиян, являющихся физическими лицами, предусмотрена обязанность уплаты определенных налогов. Некоторые из них, в частности, транспортный и земельный налоги, а также на доходы и недвижимость (квартира и другое имущество), рассчитываются налоговой инспекцией. Для того чтобы контрагент смог их своевременно оплатить, он каждый год по почте получает соответствующее уведомление, из которого узнает сформировавшуюся на данный момент задолженность и сроки ее оплаты.

Некоторые из них, в частности, транспортный и земельный налоги, а также на доходы и недвижимость (квартира и другое имущество), рассчитываются налоговой инспекцией. Для того чтобы контрагент смог их своевременно оплатить, он каждый год по почте получает соответствующее уведомление, из которого узнает сформировавшуюся на данный момент задолженность и сроки ее оплаты.

При этом следует учитывать, что указанное уведомление должно приходить минимум за 30 суток до последнего срока уплаты каждого из перечисленных выше налогов. Главным документом, который получает по почте контрагент, является квитанция, что распечатывается отдельно по каждому платежу. Она необходима для получения реквизитов, по которым осуществляется уплата. Кроме того, данные из квитанции позволяют также узнавать при помощи онлайн сервисов на специализированных сайтах имеющиеся у физического лица задолженности по различным налогам, в частности, уже упоминавшимся, земельному, транспортному и остальным.

Практически всегда квитанцию требуют, когда заполняют соответствующие документы для уплаты налогов в Сбербанке или других финансовых организациях.

Где взять квитанцию на оплату транспортного налога

Уведомление по почте, которое содержит в обязательном порядке и квитанцию, приходит каждому контрагенту от налоговой инспекции заранее, минимум за 30 суток до крайнего срока уплаты каждого налога. Учитывая, что данные платежи не должны осуществляться позднее 1 декабря того года, который следует непосредственно за отчетным, уведомление должно быть получено налогоплательщиком не позднее 1 ноября.

Нередко складывается ситуация, когда уведомление и квитанция не приходят по почте в указанные сроки. В этом случае у физического лица нет обязанности уплаты данного налога. В свою очередь, сотрудники инспекции могут выставить «забытые» документы к оплате за три последних года.

При желании контрагента осуществить предусмотренный законом платеж, квитанция может быть получена одним из двух способов:

- личным посещением отделения инспекции, где по номеру ИНН и документу, удостоверяющему личность, будет сформирован дубликат утерянных документов;

- с использованием сайта налоговой инспекции в режиме онлайн, где также по номеру ИНН и имеющейся задолженности, которую узнать несложно, будет сформирована новая квитанция со всеми требуемыми реквизитами.

При необходимости не составит никакого труда распечатать ее.

При необходимости не составит никакого труда распечатать ее.

Где взять квитанцию на оплату налога на доходы

Уведомление и квитанция по налогу на доходы не всегда отправляется физическому лицу по почте, так как он зачастую платится контрагентом самостоятельно. Однако, если налоговая декларация была оформлена правильно и сдана вовремя, квитанция может быть сформирована и выслана по адресу физического лица, являющегося плательщиком налога.

В противном случае не составляет никакой сложности самостоятельно сформировать необходимый для уплаты документ. Для этого можно воспользоваться теми же способами, которые были описаны в разделе про транспортный налог.

На сайте налоговой службы находятся специальные вспомогательные онлайн программы, разработанные для упрощения составления налоговой декларации. С их помощью можно также достаточно просто сформировать необходимые для уплаты налога квитанции, которые затем распечатать.

Фото. Онлайн сервис на сайте налоговой службы

Также допускается личное посещение одного из отделений налоговой инспекции и формирование платежных документов с использованием ИНН и паспорта, удостоверяющего личность контрагента.

Где взять квитанцию на оплату налога на недвижимость

Уведомление о необходимости уплаты налога на недвижимость, так же как и земельного, причем вместе с квитанцией, должно быть получено физическим лицом, владельцем квартиры и земельного участка, не позднее 1 ноября того года, который следует непосредственно за отчетным. Сроки в данном случае являются общими для всех подобных налогов, которые рассчитываются и формируются самой налоговой службой.

В случае неполучение уведомления и квитанции, обязанности по уплате налога у контрагента не возникает. Однако, физическое лицо может самостоятельно сформировать необходимые платежные документы, не дожидаясь момента, когда придет уведомление и квитанция по почте. Для этого контрагент может использовать один из двух потенциально возможных методов:

- путем посещения отделения налоговой инспекции, в котором, после указания им ИНН и предъявления паспорта, сотрудники сформируют необходимые документы и распечатают их;

- на сайте налоговой службы в онлайн режиме, где после введения необходимых данных, а именно ИНН и суммы задолженности, будет сформирована квитанция, которую контрагент самостоятельно сможет распечатать.

новые правила — СКБ Контур

Как узнать о переплате

Чаще всего причиной переплаты становятся ошибки в платёжном поручении или декларации, двойное списание налога по требованию ФНС, ранее уплаченные авансовые платежи, превышающие итоговую сумму налога за год. В 2020 году дополнительной причиной может стать освобождение от уплаты налогов и сборов за II квартал на основании Федерального закона от 08.06.2020 № 172-ФЗ.

Раньше узнать о переплате можно было только после сверки с налоговой инспекцией или из справки по форме КНД 1160081. Начиная с 1 октября 2020 года ФНС обязана всегда уведомлять налогоплательщика о том, что на его лицевом счету есть излишне уплаченная сумма по налогу, в 10-дневный срок с момента её выявления (п. 3 ст. 78 НК РФ).

Как можно распорядиться деньгами

Распорядиться переплатой можно тремя способами (пп. 5 п. 1 ст. 21 НК РФ):

- вернуть на свой расчётный счёт;

- зачесть в счёт будущих платежей;

- погасить задолженность по другим налогам, уплатить пени или штрафы.

До 1 октября 2020 переплату по налогу можно зачесть только в счёт налога одного уровня. Так, переплатой по федеральному налогу на прибыль можно закрыть недоимки и предстоящие платежи из числа федеральных налогов: НДС, налогу на прибыль, НДПИ.

Ещё одно правило, которое скоро изменят: деньги на счёт возвращают тем налогоплательщикам, у кого нет долгов перед бюджетом по налогам того же вида.

С 1 октября 2020 в силу вступят положения Федерального закона от 29.09.2019 № 325-ФЗ, и правила поменяются:

-

Зачесть переплату в счет будущих платежей или погасить задолженность можно по разным налогам. Независимо от того, в какой бюджет РФ они зачисляются. Например, за счет излишне уплаченного налога на прибыль (федеральный бюджет) можно погасить недоимки или штраф по имущественному или транспортному налогам (региональный бюджет).

-

При наличии задолженности по налогам любого вида (федеральный, региональный или местный), вернуть деньгами переплату по налогу нельзя.

Должники за счёт переплаты обязаны сначала погасить свои обязательства по налогам, штрафам и пеням (п. 6 ст. 78 НК РФ).

Должники за счёт переплаты обязаны сначала погасить свои обязательства по налогам, штрафам и пеням (п. 6 ст. 78 НК РФ).

Сроки для подачи заявления о возврате или зачёте

Подать заявление о возврате или зачёте денег нужно не позднее 3 лет с момента образования переплаты, который определяется по дате перечисления средств в бюджет (п. 7 ст. 78 НК РФ). Из этого правила есть исключения.

Если переплата образовалась из-за превышения авансовых платежей, например по налогу на прибыль, к сумме налога, рассчитанного по итогам года, то срок начинает отсчитываться со дня подачи годовой налоговой декларации (постановление президиума ВАС от 28.06.2011 № 17750/10).

В случае пропуска трехлетнего срока, указанного в Налоговом кодексе РФ, деньги из бюджета можно вернуть только через суд. Срок исковой давности по таким делам — 3 года с момента, когда налогоплательщик узнал или должен был узнать о своём праве на возврат денег (письмо Министерства финансов РФ от 15 марта 2019 № 03-02-08/16920). В статье «Как вернуть излишне уплаченный налог» мы разобрались, как правильно считать сроки и избежать конфликтов с налоговой.

В статье «Как вернуть излишне уплаченный налог» мы разобрались, как правильно считать сроки и избежать конфликтов с налоговой.

Сейчас, когда ФНС будет обязана уведомлять об обнаружении переплаты, срок для подачи иска о возврате денег необходимо отсчитывать с момента получения налогового уведомления или сверки с бюджетом.

Механизм возврата или зачёта переплаты

Налоговая не возвращает излишне уплаченные суммы автоматически. Это происходит только по заявлению налогоплательщика. Для вашего удобства мы подготовили подробную схему проведения зачёта по налогам или возврата переплаты.

Этап 1. Проведите сверку с налоговой инспекцией

Подайте в ИФНС по месту учёта заявление о необходимости провести сверку. Такое заявление можно принести лично или отправить по почте или через Контур.Экстерн. В течение 5 рабочих дней налоговая направит вам акт сверки, проверьте его.

Запросите в ИФНС сверку о состоянии расчётов с бюджетом через Контур.Экстерн

Если всё верно, подпишите акт и передайте его в налоговую инспекцию. Если обнаружены ошибки или расхождения, укажите в конце раздела 1 акта, что «акт подписан с разногласиями».

Если обнаружены ошибки или расхождения, укажите в конце раздела 1 акта, что «акт подписан с разногласиями».

Этап 2. Подготовьте заявление о проведении зачёта или возврате переплаты

Направьте заявление о проведении зачета или возврате денег в налоговую инспекцию по месту регистрации или по месту нахождения налогоплательщика. Заявление можно подать в произвольной форме или на бланке, рекомендованном в приложении 9 к приказу ФНС от 14.02.2017 № ММВ-7-8/182@. К заявлению приложите платёжные поручения и документы, подтверждающие переплату. Если переплата возникла из-за ошибок в налоговой декларации — сдайте уточнённый расчёт.

Этап 3. Дождитесь решения налоговой инспекции

В течение 10 рабочих дней, но не ранее дня окончания камеральной проверки по уточнённой декларации инспектор примет решение о проведении зачёта по налогам или возврате денег.

Срок для возврата переплаты — 1 месяц со дня подачи заявления или со дня окончания камеральной проверки по уточнённой декларации (п. 6 ст. 78 НК РФ).

6 ст. 78 НК РФ).

Если в возврате денежных средств отказано, в течение одного года можно обжаловать отказ в вышестоящий налоговый орган (ст. 137, 138 НК РФ). Когда обжалование не помогло, верните переплату через суд. Срок исковой давности для подачи заявления — 3 года.

Как узнать транспортный налог с помощью Госуслуг?

- Подробности

- Категория: Налоги и финансы

При обладании каким-либо транспортом, стоящим на учёте, вам необходимо каждый год оплачивать транспортный налог. Обычная процедура оплаты производилась на почте, либо в банке посредством квитанции которая приходила по истечению года с момента последней оплаты. После запуска онлайн-сервиса Госуслуги, вы можете оплатить транспортный налог не дожидаясь квитанции, с помощью онлайн формы оплаты.

Как узнать сумму задолженности по налогу на транспорт через Госуслуги?

Для того чтобы узнать транспортный налог через онлайн-сервис Госуслуг, необходимо зарегистрироваться. В данном случае для просмотра и оплаты транспортного налога полное подтверждение не требуется.

В данном случае для просмотра и оплаты транспортного налога полное подтверждение не требуется.

- Перейдите на сайт Госуслуг: www.gosuslugi.ru

- Войдите в свой личный кабинет

- После того, как вы войдете в личный кабинет в Госуслугах, на сайте появится уведомление о налоговой задолженности, нажмите на неё, для получения полной информации

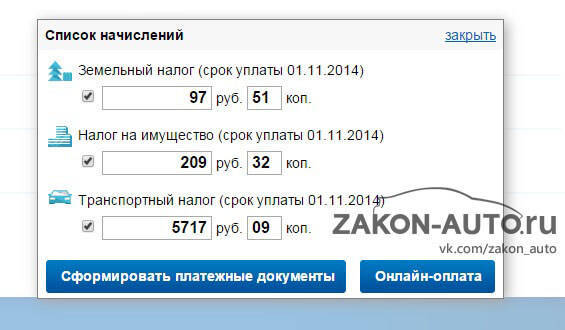

- В списке задолженностей будет транспортный налог, вы можете получить краткую информацию о задолженности, а также сумму для оплаты

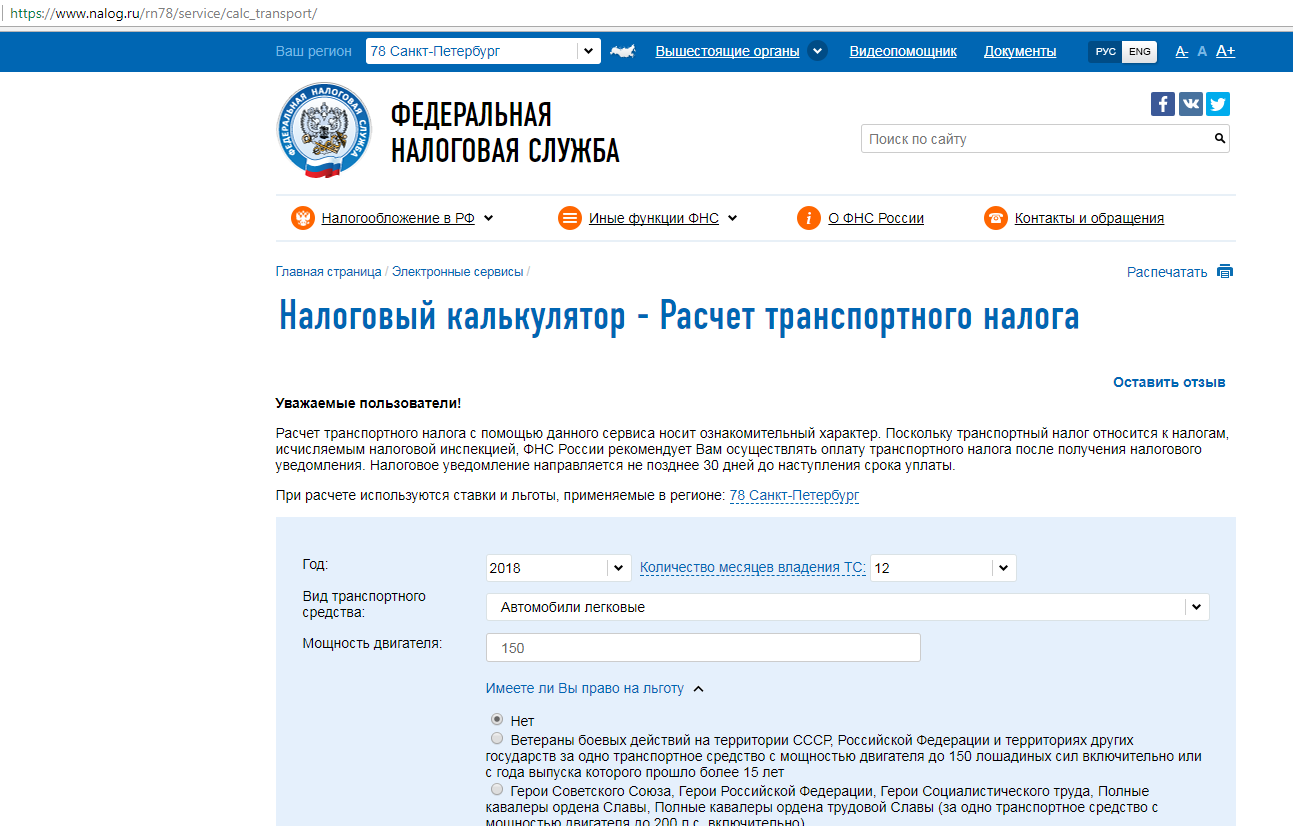

Как рассчитать транспортный налог на сайте ФНС?

Рассчет транспортного налога на сайте ФНС, производится в специальном калькуляторе, который доступен незарегистрированным пользователям. Поэтому любой желающий сможет рассчитать транспортный налог для своего авто.

- Перейдите на сайт ФНС: www.nalog.ru

- Нажмите «Все сервисы»

- Выберите «Калькулятор транспортного налога ФЛ»

- Вам необходимо ввести год начала владения транспортным средством, затем планируемый срок владения ТС.

Выберите вид ТС, укажите мощность двигателя, введите год выпуска. Обратите внимание что при стоимости ТС от 3 000 000р, вам необходимо ввести точные данные о машине (марку, модель), для ТС при стоимости ниже этого делать не нужно. Нажмите «Рассчитать»

Выберите вид ТС, укажите мощность двигателя, введите год выпуска. Обратите внимание что при стоимости ТС от 3 000 000р, вам необходимо ввести точные данные о машине (марку, модель), для ТС при стоимости ниже этого делать не нужно. Нажмите «Рассчитать» - На экране появятся информация о сумме налога, на основе введенных данных

Как узнать, имеется ли долг по транспортному налогу через сайт ФССП?

На сайте ФССП для получения информации по транспортному налогу, вам необязательно входить в свою учетную запись, достаточно просто ввести имя и фамилию человека, на кого оформлено ТС.

- Перейдите на сайт ФССП: fssprus.ru

- Введите ФИО, выберите область, нажмите «Найти»

- После поиска у вас будет доступна вся информация о задолжности на указанное имя. Также вы можете найти Юридическое лицо, либо произвести поиск по номеру ИП, в случае если не уверены в точности вводимых данных

Закрепленные

Понравившиеся

как разобраться в выписке ٩(͡๏̯͡๏)۶ — Эльба

Для сверки с налоговой понадобятся два документа:

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату.

Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом. - Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Вы можете заказать их через Эльбу — ходить в налоговую не нужно.

Сдавайте отчётность в три клика

Эльба рассчитает налог и подготовит отчётность для бизнеса на УСН, ЕНВД и патенте. А ещё поможет cформировать счета, акты и накладные.

Справка о состоянии расчётов

По справке о состоянии расчётов вы проверите, есть ли вообще долг или переплата.

В первом столбце указано название налога, по которому вы сверяетесь. Информация о долгах и переплатах содержится в столбцах 4 — по налогу, 6 —по пеням, 8 — по штрафам:

- 0 — никто никому не должен, можно вздохнуть спокойно.

- Положительная сумма — у вас переплата.

- Сумма с минусом — вы должны налоговой.

Почему в справке возникает переплата?

- Вы действительно переплатили и теперь можете вернуть эти деньги из налоговой или зачесть как будущие платежи.

- Вы заказали справку до подачи годового отчёта по УСН. В этот момент налоговая ещё не знает, сколько вы должны заплатить. Она поймёт это из декларации за год. До сдачи декларации ежеквартальные авансы по УСН числятся как переплата, а потом налоговая начисляет налог и переплата пропадает. Поэтому переплата в размере авансов по УСН в течение года — ещё не повод бежать в налоговую за возвратом денег.

Если вы увидели в справке непонятные долги или переплаты, понадобится выписка операций по расчётам с бюджетом, чтобы выяснить причину их возникновения.

Выписка операций по расчётам с бюджетом

В отличие от справки выписка показывает не ситуацию на конкретную дату, а историю ваших отношений с налоговой за период. Например, с начала года до сегодняшнего дня.

Например, с начала года до сегодняшнего дня.

Как увеличивались или уменьшались долги/переплаты видно в 13 столбце. Положительное число — это переплата, отрицательное — задолженность.

В 13 столбце вы видите долг или переплату по конкретному платежу — только налогу, пене или штрафу. В 14 — общий итог по всем платежам. Ориентироваться лучше именно на 13.

Теперь разберёмся, как эти переплаты и долги формируются.

Данные в 10 столбце идут вам «в минус» — это начисления налоговой. А в 11 наоборот «в плюс» — это ваши оплаты. Строчка за строчкой они формируют итоговую сумму в 13 столбце.

! Если у вас есть долг, первым делом, проверьте, все ли ваши платежи содержатся в выписке. Обнаружили, что платежей не хватает, хотя всё платили вовремя, — берите платёжки об уплате налога и несите в налоговую, чтобы разобраться. Если ошибок нет, но вы остаётесь должны государству, придётся доплатить налог.

Пример выписки по налогу УСН

Это выписка по налогу УСН. На начало года у предпринимателя была переплата, потом:

На начало года у предпринимателя была переплата, потом:

- В апреле он платит 6 996₽, итого переплата — 71 805₽.

- 3 мая подаёт декларацию и в выписке появляются начисления, которые уменьшают переплату: 71 805 – 4 017 – 28 062 – 8 190 = 31 536₽.

- Появляется операция с описанием «уменьшено по декларации». Это значит, что основные расходы предприниматель понёс в конце года, поэтому в течение года ему начислили слишком много налога. Теперь его нужно уменьшить, поэтому в выписке появляется «обратное» начисление на 10 995₽. Тот нечастый случай, когда декларация не добавляет обязательств, а наоборот.

- В июле он платит авансовый платёж за полугодие 2018 года и переплата на момент запроса выписки у него — 52 603₽.

Пример выписки по страховым взносам за сотрудников

Это выписка по страховым взносам за сотрудников на обязательное пенсионное страхование. На начало года у предпринимателя переплата на 3 497,14 ₽. Это взносы, которые он заплатил в 2017 году с зарплаты октября и ноября. Сумма стоит и в 11, и в 13 колонках. Потом:

Это взносы, которые он заплатил в 2017 году с зарплаты октября и ноября. Сумма стоит и в 11, и в 13 колонках. Потом:

- 9 января он платит 1 697,15 ₽ с декабрьской зарплаты, переплата увеличивается до 5 194,29 ₽ (3 497,14 + 1 697,15). Эту цифру мы видим в 13 столбце.

- 10 января он подаёт расчёт по страховым взносам (РСВ) и в выписке появляются начисления, которые уменьшают переплату до нуля: 5 194, 29 — 1 800 — 1 697,14 — 1 697,15 = 0. В 13 столбце вы тоже увидите ноль.

- Предприниматель заплатил за 4 квартал 2017 года ровно столько, сколько отразил в декларации. На 15 января у него нет ни долгов, ни переплат. В идеале так и должно быть.

Транспортный налог: что изменится в 2021 году, как сэкономить и что будет, если не платить

Что такое транспортный налог, куда он идёт и почему его удерживает отменить

Транспортный налог появился в России в 2003 году взамен дорожного. И если последний зачислялся в дорожные фонды, а деньги от собственно непосредственно на обустройство, строительство и содержание дорог, то транспортный просто поступает в региональные бюджеты. Предполагается, что и он будет распределяться на дорожные нужды, однако власти на местах не всегда пускают собранные таким образом средства на дороги, тратя их на что-то ещё.Например, на выплаты соцработникам или праздничные салюты. Более того: не в каждом региональном бюджете в принципе есть дорожный фонд.

И если последний зачислялся в дорожные фонды, а деньги от собственно непосредственно на обустройство, строительство и содержание дорог, то транспортный просто поступает в региональные бюджеты. Предполагается, что и он будет распределяться на дорожные нужды, однако власти на местах не всегда пускают собранные таким образом средства на дороги, тратя их на что-то ещё.Например, на выплаты соцработникам или праздничные салюты. Более того: не в каждом региональном бюджете в принципе есть дорожный фонд.

Но особо радеющим за состояние отечественных дорог не стоит отчаиваться, ведь ещё есть акциз на топливо! Он, правда, зачисляется в федеральный бюджет. И, пускай и очень сложными путями, точно распределяется на дорожные нужды.

Именно из-за наличия акциза депутаты с завидной регулярностью выступает вообще против транспортного налога.Тем более, что изначально, когда вводился акциз, предполагалось, что именно он этот налог и заменит: сколько ездишь — столько и платишь. Но пока оба продолжает идти, идет за сам факт владения автомобилем и не зависит от того, ездит машина или целый год стоит в гараже.

Транспортный налог рассчитывается из мощности двигателя, стоимости автомобиля и сроков регистрации машины в ГИБДД. То есть его надо платить с момента, как машина поставлена на учёт, и до того, когда она будет с него снята.Поставленные на прикол автомобили без регистрации налогом не облагаются.

Если автомобилист продал машину, не будет прекращена ее регистрация, а новый собственник вопросом учёта вовремя не озаботился, то налог должен будет платить прежний собственник. Оспорить это можно лишь на основании договора купли-продажи.

Важно помнить и о том, что в Налоговом кодексе чётко прописано, что субъектом налогообложения гражданин, владеющий зарегистрированным транспортным средством.А согласно Гражданскому кодексу, владеть можно и на основании доверенности. Если налог хочет платить не основной собственник, а тот, кто владеет машиной по налоговому органу надо подать заявление — чтобы там понимали, кому начислять.

Однако это не значит, что автовладелец обязан извещать налоговую о приобретении автомобиля, а уж тем более о его продаже. Налоговая, благодаря связию с ГИБДД, сама получает такую информацию. Но сбои всё-таки случаются и данные обновляются с задержкой.

Налоговая, благодаря связию с ГИБДД, сама получает такую информацию. Но сбои всё-таки случаются и данные обновляются с задержкой.

Транспортный налог / Быстрый поиск | «Дебет-Кредит»

В начале года приходит время отчитываться и платить транспортный налог. Рассмотрим, кто и в каком порядке должен платить этот налог и как заполнить декларацию по нему

28.01.2021 5572

В 2020 году налогообложению подлежат легковые автомобили, среднерыночная стоимость которых составляла более 1 771 125 грн

26. 01.2021

1301

01.2021

1301

Новый размер минимальной зарплаты с 1 января 2021 года повлиял на ставки местных сборов и налогов.Как именно, поговорим далее

15.01.2021 13566

Для юридического лица, которое в течение одного календарного месяца приобрело собственность легковой автомобиль и продало его, обязанность представления декларации по транспортному налогу и уплаты налога не возникает

24. 12.2020

339

12.2020

339

В случае передачи легкового автомобиля в финансовый лизинг (аренду) плательщиком транспортного налога является арендодатель

03.12.2020 191

Транспортный налог уплачивается оплато количеству месяцев, начиная с месяца регистрации автомобиля

23. 11.2020

758

11.2020

758

Если такая перерегистрация автомобиля состоялась после окончания предельного срока представления декларации (после 20 февраля отчетного года), плательщиком налога — юрилицом декларация по типу «Уточнююча»

20.11.2020 113

В случае передачи легкового автомобиля в финансовый лизинг (аренду) плательщиком транспортного налога является арендодатель

03. 09.2020

344

09.2020

344

В случае расхождения между данными, указанными в НУР, данных плательщика транспортного налога контролируемый орган производит перерасчет

29.08.2020 170

В случае перерегистрации автомобиля в другом административном районе в течение года необходимо подать декларацию по транспортному налогу

17. 07.2020

256

07.2020

256

Транспортный налог за автомобиль исчисляется за период, который начинается с 1 января отчетного года до начала месяца за месяцем достижения авто пяти лет

02.07.2020 669

В Раде зарегистрирован законопроект №3704 с изменениями в НКУ относительно упорядочения структуры акцизного налога и по транспортному налогу

25. 06.2020

2777

06.2020

2777

Согласно разъяснениям ГРС, Законом №466 отменена обязанность ежегодного принятия решений об установлении местных налогов и / или сборов.(Плюс три примера)

05.06.2020 5939

В случае передачи легкового автомобиля в финансовый лизинг плательщиком транспортного налога является арендодателем

29. 05.2020

431

05.2020

431

Напоминаем, что 29 апреля (среда) является предельным сроком для уплаты налогов на имущество за I квартал, а 30 апреля (четверг) — налогов за март 2020 года

27.04.2020 7294

Физлицам ГНС направляет НУР по месту его регистрации до 1 июля отчетного года

10. 04.2020

282

04.2020

282

Налоговики рассказали, при каких обстоятельствах не нужно будет платить налог за угнанный автомобиль

13.03.2020 312

Объем двигателя автомобиля указываться в литрах с округлением до одного знака после запятой. Во время округления, если второй знак после запятой меньше или равен четырем, то первый знак после запятой остается без изменений, если больше или равен пяти, то первый знак после запятой увеличивается на единицу

Во время округления, если второй знак после запятой меньше или равен четырем, то первый знак после запятой остается без изменений, если больше или равен пяти, то первый знак после запятой увеличивается на единицу

28.02.2020 401

Какие автомобили подлежат налогообложению? Как устанавливается среднерыночная стоимость авто? Какая ставка налога и что будет за неуплату? Разъяснили черновицкие налоговики

20. 02.2020

741

02.2020

741

НДС, экологический налог, единый налог для III группы, туристический сбор… В общем с десяток налогов и сборов, которые следует уплатить за IV квартал 2019 года

17.02.2020 6414

Транспортный налог уплачивается по месту регистрации объектов налогообложения в течение 60 дней со дня вручения НУР

14. 02.2020

658

02.2020

658

Кто является плательщиком налога? Как узнать, попадает ли автомобиль под налогообложение? Что делать, если автомобиль не указан в перечне?

04.02.2020 3594

Киевские налоговики напомнили, что 29 января 2020 года является последним днем уплаты юрлицами авансового взноса за IV квартал 2019 года налога на недвижимое имущество и транспортный налога

29. 01.2020

217

01.2020

217

В 2020 году облагаются транспортным налогом легковые автомобили с 2015 года выпуска (включительно), среднерыночная стоимость которых составляет более 1 771 125 грн

28.01.2020 11204

При приобретении авто в течение года плательщик должен предоставить уточняющую декларацию по месту с учетом перечня автомобилей, указанную в последней поданной декларации за год

18. 12.2019

983

12.2019

983

За объекты налогообложения, приобретенные в течение года, налог уплачивается пропорционально количеству месяцев, которые остались до конца года, начиная с месяца регистрации транспортных средств

12.11.2019 469

В случае передачи автомобиля в финлизинг, плательщиком транспортного налога является арендодатель

29. 10.2019

434

10.2019

434

Юрлица платят налог авансовыми взносами ежеквартально до 30 числа месяца, следующего за отчетным кварталом

23.10.2019 370

Законопроектом №1210 предложено внести изменения в налогообложение имущества (налогом на недвижимость, землюным налогом, платой за налог), а также туристическим сбором. Поговорим об этом подробнее

Поговорим об этом подробнее

19.09.2019 17693

Налоговики разъясняют, что в случае угона авто, налог за него не уплачивается уже с месяца, в котором произошла кража.Но если авто вернут, то уже с месяца возвращения налог снова придется платить. Конечно, все эти события следует подтвердить документально

27. 08.2019

159

08.2019

159

Транспортный налог: как избежать долгов

Транспортный налог: как избежать долгов

Если вы работаете по найму, вы почти не замечаете, потому что это делает ваш работодатель.Он отчисляет за вас налог на ваш доход — 13% от зарплаты. На руки вы получаете «чистый» доход — уже с учетом налогов, которые вас заплатил работодатель. Кроме 13% работодатель платит и другие взносы, которые вам незаметны.

Другое дело — транспортный налог. Если вы владеете машиной, платите его сами. Если не сделать этого вовремя, появится задолженность. За нее вам грозит штраф и запрет на выезд за границу. Но если вовремя заметить задолженность, все обойдется.

В этой статье мы расскажем, что такое транспортный налог, как он становится просроченным и превращается в судебную задолженность, а также как быстро с этим справиться.

Транспортный налог

Россияне платят налог за владение транспортом: автомобилем, мотоциклом или мотороллером, автобусом или другой самоходной машиной. Сюда же более редкие виды транспорта: самолеты, вертолеты, теплоходы, яхты, парусные суда и катеры, снегоходы, мотосани и любые другие транспортные средства.Если у вас что-то из этого есть, то каждый год вы будете платить транспортный налог.

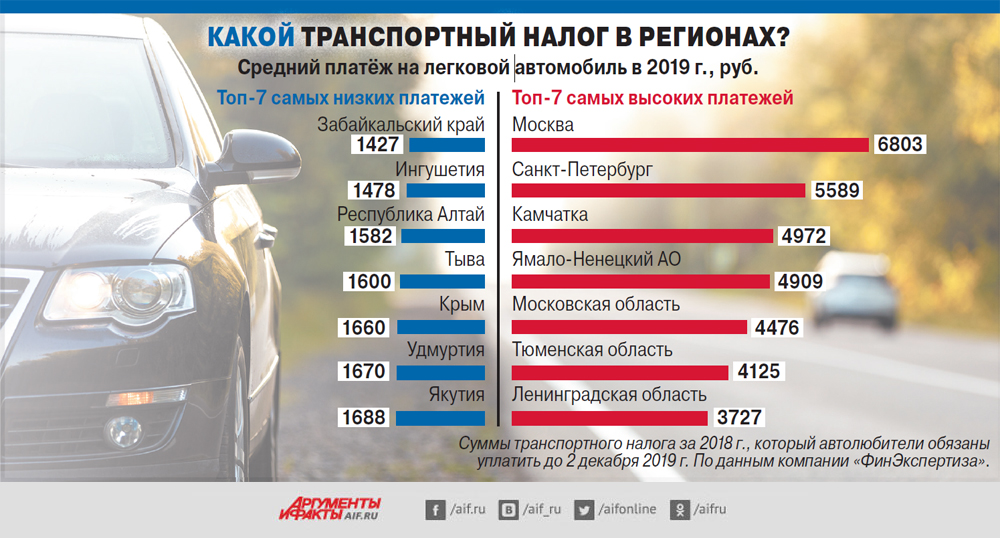

Регионы сами устанавливают налоговую ставку на основе федеральных. Она может зависеть от объема двигателя, вида транспортных средств, вместимости, стоимости и года выпуска.

Если за вами по документам числится транспортное средство, то вы платите за него налог. Даже если вы им не пользуетесь.

Даже если вы им не пользуетесь.

Когда платить

Обычно налоговая отправляет сообщение по почте, но бывают случаи, когда сообщение не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Транспортный налог нужно заплатить до 1 октября.Каждый год вы платите за прошлый: если вы продали машину в конце 2014 года, в 2015 еще будете платить налог.

Проверяйте налоги на http://nalog.ru, а долги по налогам — на gosuslugi.ru.

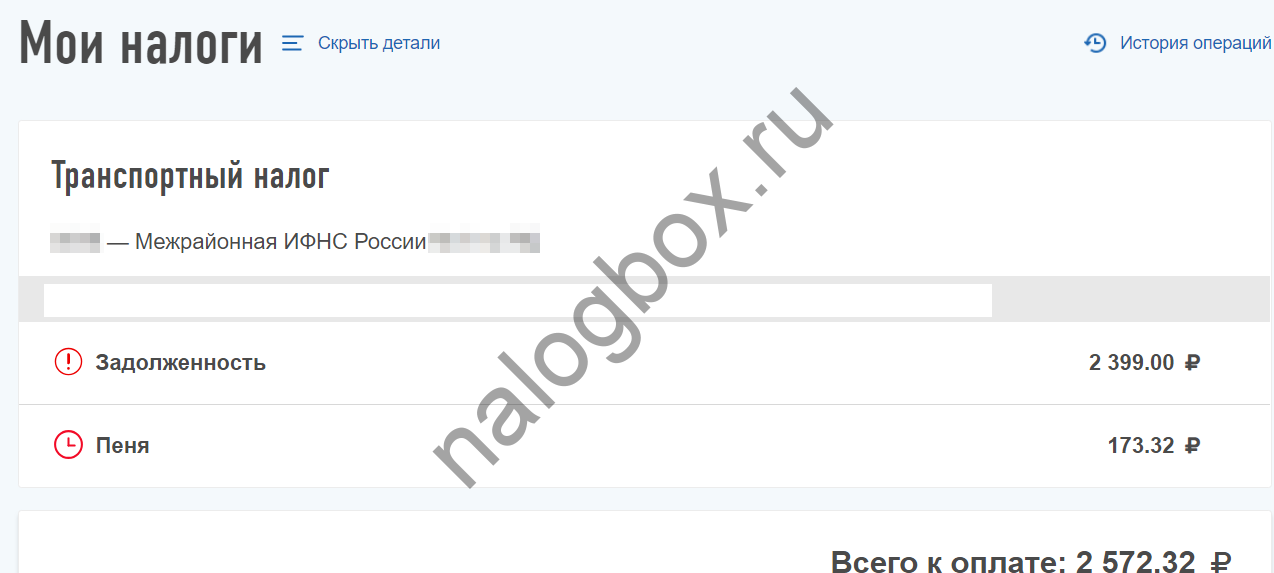

Как проявляется задолженность

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность.

Налог на имущество

Налоговая служба начислила до 1 ноября. Нужно оплатить до 1 декабря.

Нужно оплатить до 1 декабря.

Проверить на nalog.ru

Налоговая задолженность

Если не оплатили до 1 декабря, передается в суд.

Проверить и оплатить на gosuslugi.ru

Судебная задолженность

Всегда больше, чем исходный налог.Передается приставам.

Проверить и оплатить на gosuslugi.ru

С момента, когда налоговая начисляет налог, и до 1 октября за вами числятся налоговые начисления. Если вы оплатите их в срок, штрафы и пени вам не грозят. После 1 октября налоговые начисления превращаются в задолженность. На нее уже начисляются пени. Кроме пени налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее проигрыш и оплатить задолженность.

Ваша задача — как можно скорее проигрыш и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы.

Чем раньше оплатите налог, тем безопаснее и дешевле.

Как проверить и оплатить задолженность

Если вам тоже нужно проверить ошибку, сделайте следующее:

- Зарегистрируйтесь на госуслуги.RU. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты. Если хотите попробовать новую версию госуслуг — зайдите на gosuslugi.ru;

- Заполните паспортные данные, СНИЛС, ИНН;

- Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу»;

- Посмотрите результат.

Платить можно в банке или прямо на сайте банковской картой. Комиссии не было. Сейчас то же самое уже можно делать не только на сайте, но и в приложении.

Комиссии не было. Сейчас то же самое уже можно делать не только на сайте, но и в приложении.

На форумах часто пишут, что для регистрации на госуслугах нужно идти в Ростелеком или на почту. Это так, если вам нужно оформить паспорт или записать ребенка в детсад. Но для налоговых и судебных задолженностей этого не нужно — просто вводите личные данные, ходить никуда не придется.

Если вам нужно получить более сложные услуги — лучше пройти подтверждение.Это проще, чем кажется: прийти в центр обслуживания (https://esia.gosuslugi.ru/public/ra/) и показать паспорт и СНИЛС. Процедура занимает пять минут, и вы получаете все госуслуги, только бывают.

На всякий случай проверьте проверенность прямо сейчас. На это уйдет 5 минут, зато потом не придется платить штрафы.

- Если вы владеете транспортным средством, вы обязаны платить налог.

- Налог нужно было оплатить до 1 октября. Следите за налогом сами на nalog.ru.

- Если не оплатили до 1 октября, проверьте налоговую задолженность на портале госуслуг (gosuslugi.ru).

- Вместе с налоговой проверьте судебную задолженность. И оплатите прямо на портале, если она есть.

транспортный налог

Государственная Дума в первом чтении законопроект № 1022670-7 о совершенствовании порядка налогообложения средств, сообщает пресс-служба ФНС.

В части налогообложения имущества он распространяет беззаявительный порядок предоставления налоговых льгот на ветеранов боевых действий. Данные из Единой информационной системы социального обеспечения будут передаваться в ФНС.

Расширяется перечень документов, передаваемых в налоговые органы физическими функциями через многофункциональные органы предоставления государственных и муниципальных услуг. К ним предложено сообщение о наличии объекта налогообложения, а также заявление о гибели или уничтожении объекта налогообложения по транспортному налогу.

К ним предложено сообщение о наличии объекта налогообложения, а также заявление о гибели или уничтожении объекта налогообложения по транспортному налогу.

Включение процедуры рассмотрения налоговыми налогами о порядке представления декларации по налогу на имущество организаций, к которому применен вычет по земельному разделу, в котором применен вычет по земельному налогу, к которому применяется налоговый отчет по земельному налогу, в отношении которых применяется льгота по налогу на физическое имущество лиц, заявления о гибели или уничтожении объекта налогообложения по налогу на имущество физических лиц.

Законопроект регламентирует особенности исчисления налога на имущество организаций в случае, если кадастровая стоимость объектов налогообложения административно-делового и торгового назначения для соответствующего налогового периода не определена.

Устанавливается и порядок налогообложения уничтоженных транспортных средств. Исчисление транспортного налога будет прекращено не с момента снятия их с учета, а с первого числа месяца, в котором транспортное средство прекратило существование в результате пожара, стихийного бедствия и т. п. Для подтверждения соответствующих обстоятельств в налоговый орган можно представить заявление об гибели или уничтожении объекта налогообложения.

п. Для подтверждения соответствующих обстоятельств в налоговый орган можно представить заявление об гибели или уничтожении объекта налогообложения.

Законопроект определяет порядок информационного обмена с участием налоговых органов для администрирования земельного налога в отношении земель, изъятых или ограниченных в обороте, предоставленных для обеспечения обороны, безопасности и таможенных нужд.

Также устанавливается повышающий коэффициент 0,6 для исчисления налога на имущество физических лиц за первый налоговый период, в котором возник вновь образованный объект недвижимости.Он будет условий с четвертого года, в которой налоговая база определяет в соответствующем муниципальном образовании по кадастровой стоимости.

Транспортный налог: изменения в 2020 году

. НалогиВ чём суть изменений и когда они вступят в силу?

1. Главное изменение — это отмена декларации по транспортному налогу за налоговый период 2020.

2. Получить льготы на транспортный налог можно будет, заявление. К нему можно приложить документы, подтверждающие право на льготы.

3.Одна новость, касающаяся заявление на льготы — увеличение его рассмотрение. ИФНС будет вправе продлить этот срок более, чем на 30 дней.

4. Нужно будет платить транспортный налог на моторные лодки мощностью до 5 лошадиных сил включительно.

Сдачу декларации отменят только с 1 января 2021 года.Но по правилам декларации за 2020 год сдают до 1 февраля 2021 года. А в это время отмена уже вступит в силу — а значит, сдавать декларацию будет не нужно.

С 2021 года транспортный налог будет уплачиваться на основании сообщения из ИФНС. Но в 2020 году рассчитывать его всё ещё придётся самостоятельно.

Как рассчитать транспортный налог в 2020 году?

Так как отменить сдачу декларации планируют только с 1 января 2021 года, в следующем году рассчитывать его нужно по старой схеме. Давайте вспомним, как это сделать.

Давайте вспомним, как это сделать.

Налоговая база в этой формуле — это мощность автомобиля в лошадиных силах.

Размеры налоговых основ основываются на политике РФ. Налоговый кодекс устанавливает лишь общие размеры ставок в зависимости от вида транспортных средств и мощности его двигателя (пункт 1 статьи 361 НК РФ). Они могут меняться в зависимости от инициативы РФ — как в сторону уменьшения, так и в сторону увеличения, но не более чем в десять раз.

При формировании размеров региональных транспортных средств могут учитываться «возрастные» транспортные средства и / или его экологический класс (пункт 3 статьи 361 НК РФ).

Чтобы узнать размер ставок на транспортный налог, установленный в вашем регионе, воспользуйтесь возможностью сервисом «Справочная информация оках и льготах по налоговым налогам».

Ещё один сервис на официальном сайте ФНС, который может вам пригодиться — «Справочная информация о ставках и льготах по имущественным налогам». С помощью него можно не только рассчитать налог, но и узнать, имеете ли вы право на налоговые льготы.

Повышающие коэффициенты

Транспортный налог на престижные автомобили рассчитывается с применением повышающих коэффициентов.То есть, в формуле используется не только налоговая база и размер ставок, но специальный и специальный коэффициент, который зависит от стоимости легкового автомобиля. На него следует умножить транспортный налог, рассчитанный по стандартной формуле, которую мы привели выше.

Теперь определимся с размерами коэффициентов в 2020 году.

Сроки уплаты транспортного налога и авансовых платежей по ним устанавливаются региональным законодательством. Но срок уплаты налога по итогам года не может быть назначен ранее 1 февраля года, следующего за отчётным.

Транспортный налог для физических лиц

Физические лица, на которые зарегистрированы транспортные средства, обязаны платить транспортный налог. Порядок их налогообложения, так же, как и организаций, определяется Налоговым кодексом РФ и региональными законами.

Согласно пункту 1 362 НК РФ, налоговый орган сам исчисляет статьи транспортного налога, вызываую к уплате физическими лицами, на основании сведений, предоставляемых ГИБДД. Владелец транспортного средства получает налоговое уведомление с информацией о сумме налога, обращей к уплате.Налоговым периодом признаётся один календарный год.

Спасибо за отзыв!

Комментарии для сайта Cackl eКак проверить задолженность по налогам на Kaspi.kz? — Услуги к оплате

Обновлен 21.12.20

• В приложении Kaspi.kzприложении Kaspi.kzприложении Kaspi.kz в раздел «Госуслуги» → «Налоги» и услугу «Долги по налогам» .

• Введите ИИН и выберите «Проверить».

Если у вас есть задолженность, откроется список с информацией о каждой из них: вид налога, сумма долга, пеня.

• Выберите способ оплаты и подтвердите платёж.

Сумма поступит в течение 3 рабочих дней, после чего задолженность будет погашена.

После этого вы получите квитанцию об оплате и можете перейти во вкладку «История».Здесь в приложении Kaspi.kz квитанцию можно отправить с помощью любой программы, установленной на вашем смартфоне. Если вы оплатили сразу несколько налоговых задолженностей, то квитанций будет столько же.

96% полезный ответ Для Вас ответ полезный?

Да Нет

Спасибо за отзыв! Пожалуйста, укажите причину:- Это не то, что я искал

- Мне не нравится, как это работает

- Я знаю как улучшить ответ

Все результаты

Проверить транспортный налог

Транспортный налог

На сайте Autohelp. center можно проверить и оплатить транспортный налог онлайн. Данные поступают из единой базы Государственной информационной системы о государственных и муниципальных платежах (ГИС ГМП). Если Вы не получили квитанцию или Ваше фактическое место проживания не совпадает с местом регистрации, то воспользуйтесь возможностью проверкой онлайн. Чтобы найти свои налоги, введите в форму свой персональный ИНН или уникальный идентификатор (УИН), который находиться в квитанции. УИН вводится для поиска текущих начислений, а вводится в случае задолженности.Узнать свой ИНН можно на официальном сайте nalog.ru.

center можно проверить и оплатить транспортный налог онлайн. Данные поступают из единой базы Государственной информационной системы о государственных и муниципальных платежах (ГИС ГМП). Если Вы не получили квитанцию или Ваше фактическое место проживания не совпадает с местом регистрации, то воспользуйтесь возможностью проверкой онлайн. Чтобы найти свои налоги, введите в форму свой персональный ИНН или уникальный идентификатор (УИН), который находиться в квитанции. УИН вводится для поиска текущих начислений, а вводится в случае задолженности.Узнать свой ИНН можно на официальном сайте nalog.ru.

Почему на сайтех отображается уже оплаченный налог?

Онлайн-сервисы получают и передают информацию о начислениях из единой Государственной информационной системы о государственных и муниципальных платежах (ГИС ГМП), которая после оплаты налоговых начислений удаляет информацию из своей базы только после подтверждения налоговой службы (ФНС) России. На это уходит, как правило, от 10 до 30 дней. Поэтому результаты поиска временно будут отображать оплаченный налог.Однако по закону считается погашенным сразу после совершения оплаты.

Поэтому результаты поиска временно будут отображать оплаченный налог.Однако по закону считается погашенным сразу после совершения оплаты.

Где найти уникальный идентификатор?

Уникальный идентификатор (УИН) или индекс документа расположена в верхней части квитанций, которая налоговая служба рассылает по почте вместе с налоговым уведомлением. Индекс документа состоит из 20-ти цифр, первые три из которых указывают, что документ является налоговым (цифры 182). Найти уведомление можно также в электронном виде в своем личном кабинете сайта nalog.ru (авторизация). Если по какой то причине автовладелец не получил квитанцию от ФНС за месяц до срока уплаты налога, рекомендуется обратиться в инспекцию или лично проверить и оплатить налоги онлайн.

В чем отличие проверки транспортного налога по ИНН и УИН?

По ИНН для физических лиц можно узнать информацию по налогам только с истекшим сроком, то есть по начислениям, которые не были уплачены в срок, установленный законом. По уникальному соединатору (УИН) или индексу документа для физ.лиц можно узнать о текущих начислениях.

По уникальному соединатору (УИН) или индексу документа для физ.лиц можно узнать о текущих начислениях.

Нужно ли сразу оплачивать налог и пени?

Можно оплатить сразу транспортный налог и пени. Поскольку оплаченные налоги обрабатываются от 2 до 4 недель, то пени будут продолжать начисляться (до подтверждения ФНС России). Необходимо будет через некоторое время опять проверить по ИНН налоги и уплатить пени.

Сроки оплаты транспортного налога

Транспортный налог необходимо оплатить не позднее 3 декабря текущего года за предыдущий налоговый период для физических лиц (с.363 Налогового кодекса Российской Федерации). Например, налог за 2019 год должен быть уплачен не позднее 3 декабря 2020 года.

Налоговая амнистия для физических лиц

С 1 января 2018 года с физ.лиц и ИП снимается налоговая задолженность по состоянию на 1 января 2015 года. В конце декабря 2017 года Госдума рассматривает закон о налоговой амнистии для физических лиц, в том числе по пеням на соответствующие недоимки. Налоговая амнистия распространяется на транспортный, земельный налог, а также на имущество физлиц.Для ИП списана задолженность по всем налогам, кроме таможенных платежей, акцизов и НДПИ. Личное присутствие налогоплательщиков и какие-либо действия с их стороны не потребуется — налоговики в автоматическом режиме закроют долги и пени на недоимки.

Налоговая амнистия распространяется на транспортный, земельный налог, а также на имущество физлиц.Для ИП списана задолженность по всем налогам, кроме таможенных платежей, акцизов и НДПИ. Личное присутствие налогоплательщиков и какие-либо действия с их стороны не потребуется — налоговики в автоматическом режиме закроют долги и пени на недоимки.

Документ:

Федеральный закон от 28.12.2017 N 436-ФЗ «О внесении изменений в части и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации». Внесенные в законодательный документ нормативный документ внесенные в законодательный документ документ широкий характер — от налогового кодекса РФ до законодательства о таможенном регулировании.Налоговой амнистии посвящены 11 и 12 статьи (страницы 45-48).

Дата публикации статьи: 13.11.2017. Последнее обновление: 19.08.2020

© Все права на материалы сайта принадлежат его создателям. Полное или копирование статьи без письменного частного разрешения.

При необходимости не составит никакого труда распечатать ее.

При необходимости не составит никакого труда распечатать ее.

Должники за счёт переплаты обязаны сначала погасить свои обязательства по налогам, штрафам и пеням (п. 6 ст. 78 НК РФ).

Должники за счёт переплаты обязаны сначала погасить свои обязательства по налогам, штрафам и пеням (п. 6 ст. 78 НК РФ). Выберите вид ТС, укажите мощность двигателя, введите год выпуска. Обратите внимание что при стоимости ТС от 3 000 000р, вам необходимо ввести точные данные о машине (марку, модель), для ТС при стоимости ниже этого делать не нужно. Нажмите «Рассчитать»

Выберите вид ТС, укажите мощность двигателя, введите год выпуска. Обратите внимание что при стоимости ТС от 3 000 000р, вам необходимо ввести точные данные о машине (марку, модель), для ТС при стоимости ниже этого делать не нужно. Нажмите «Рассчитать» Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.