что делать и как получить возмещение

В случае аварии пострадавшие получают компенсацию по полису ОСАГО, который был оформлен на виновника происшествия. Но часто ДТП возникают по вине людей, которые не вписаны в страховку или не имеют ее вообще. Далее мы расскажем, как происходит выплата компенсации, если водитель не вписан в полис ОСАГО.

Какие возможны варианты

Если водитель вписан в полис ОСАГО, то при наступлении страхового случая он сможет рассчитывать на выплату компенсации за счет страховой компании. В противном случае — если человек не вписан в страховку или она не оформлена вовсе — вся ответственность будет переложена на водителя. Рассмотрим наиболее вероятные ситуации.

Если ОСАГО есть, но оформлено не на водителя

При разбирательстве после ДТП может выясниться, что водитель может быть не вписан в действующую страховку. Далее возможны такие варианты развития события:

- Если водитель на момент происшествия имеет доверенность на управление транспортным средством, но при этом его не вписали в ОСАГО, то компенсация от страховой компании будет оформлена так же, как и обычно

- Если водитель не вписан в действующую страховку и не имеет доверенности, то возмещение может быть выплачено только после судебного разбирательства.

Здесь шансы получения выплаты невелики, но возможны. В этой ситуации все зависит только от добросовестности судебного исполнителя и платежеспособности виновного в аварии

Здесь шансы получения выплаты невелики, но возможны. В этой ситуации все зависит только от добросовестности судебного исполнителя и платежеспособности виновного в аварии - Если ситуация, при которой виновник аварии не вписан в полис ОСАГО, решается в пользу потерпевшей стороны, то страховая компания вправе потребовать полного возмещения выплаты с виновника аварии в порядке регресса

Регресс будет применен к водителям, которые совершили ДТП в нетрезвом виде или наркотическом опьянении, умышленно совершили аварию, скрылись с места преступления без разрешения инспектора или предоставили неполный пакет документов о ДТП.

Если ОСАГО не оформлено вообще

Если автомобиль не застрахован по ОСАГО вообще, то возмещение ущерба будет полностью переложена на водителя. В первую очередь необходимо будет направить ему досудебную претензию. В ней нужно изложить требование по выплате компенсации со ссылками на законы. Часто такой претензии достаточно для получения возмещения.

Если виновник аварии отказывается платить компенсацию после претензии, то пострадавший будет иметь право обратиться в суд. В этом случае размер компенсации и порядок ее взыскания определяется в ходе судебного разбирательства.

Как происходит возмещение ущерба

Если автомобиль застрахован по ОСАГО, но водитель в полис не вписан, то оформлением компенсации занимается собственник транспортного средства. Он должен будет в установленном порядке собрать документы и подать заявление на компенсацию в свою страховую компанию. Дальнейшие разбирательства осуществляет страховщик. Порядок возмещения ущерба — такой же, как и обычно.

Если виновник ДТП имеет заверенную нотариусом доверенность на управление транспортным средством, то никаких дальнейших действий не потребуется. В противном случае страховщик будет иметь право взыскать с виновника сумму компенсации через суд.

Если автомобиль не был застрахован по ОСАГО, то пострадавшие должны будут определить размер нанесенного ущерба здоровью, жизни и имуществу. Затем они будут должны собрать документы по ДТП и направить виновнику досудебную претензию. Если ответа на нее не последует, пострадавшие должны будут обратиться в суд по месту регистрации виновника.

Затем они будут должны собрать документы по ДТП и направить виновнику досудебную претензию. Если ответа на нее не последует, пострадавшие должны будут обратиться в суд по месту регистрации виновника.

Судебная практика

Если виновник аварии не вписан в полис, но управлял машиной на законных основаниях (вписан в доверенность), то страховая компания производит выплаты в полном объеме. Повреждения автомобиля будут компенсированы в рамках действующего законодательства и расчета причитающейся выплаты. Но у страховой есть право потребовать у водителя, виновного в ДТП и не вписанного в полис, регрессивную выплату, то есть возмещение уплаченной суммы из собственных средств. Как правило, страховые активно пользуются своим правом в подобных ситуациях. Данная практика распространяется и на собственника автомобиля, если он не включил себя в круг лиц, управляющих транспортным средством.

У страховых компаний отсутствует право отказа в выплате, если водитель не вписан в ОСАГО, но у него есть разрешение на управление. Если авария совершена водителем, который управляет автомобилем незаконно, то страховщик имеет полное право отказать в выплате. В этом случае все зависит от СК или судебного решения. Решение о взыскании может быть предъявлено сразу к водителю. На быстрые выплаты рассчитывать не приходится – все зависит от платежеспособности ответчика.

Если авария совершена водителем, который управляет автомобилем незаконно, то страховщик имеет полное право отказать в выплате. В этом случае все зависит от СК или судебного решения. Решение о взыскании может быть предъявлено сразу к водителю. На быстрые выплаты рассчитывать не приходится – все зависит от платежеспособности ответчика.

Виновная сторона, воспользовавшись услугами адвоката, может снизить сумму взыскания или включить в нее издержки на проведение судебного процесса. Предоставленные данные экспертизы проверяются, оспаривается правомерность ее проведения. Поэтому перед проведением автомобильной экспертизы необходимо оповестить ответчика телеграммой о месте и времени ее проведения. Но в целом, иски подлежат удовлетворению в пользу потерпевшей стороны.

Решение вопроса в досудебном порядке

Перед подачей искового заявления потерпевшая сторона может попробовать решить вопрос о выплате в досудебном порядке. В этом случае составляется досудебная претензия к водителю, виновному в ДТП, у которого не оформлена страховка или он в нее не вписан.

Если после совершения ДТП не удается договориться о компенсации и заключить соглашение или составить расписку, то перед обращением в суд можно попробовать еще раз обратиться с претензией. К этому моменту нужно иметь на руках заключение экспертизы о сумме ущерба. Виновному материально выгоднее согласиться на оплату компенсации на этом этапе. В случае подачи искового заявления все судебные издержки и услуги адвоката будет оплачивать виновная сторона.

Составление досудебной претензии зависит от желания пострадавшего, оно не является обязательным. Как правило, досудебная претензия составляется в случаях, если виновник ДТП сам заинтересован в досудебном решении проблемы. Также она может потребоваться, если стоимость ущерба превысила максимальную выплату по ОСАГО. Оставшаяся часть взыскивается с виновного.

Досудебная претензия подается в течение трех лет со дня совершения ДТП, если нанесен материальный ущерб транспортному средству (имуществу). Подача претензии на возмещение вреда здоровью не имеет предельных сроков.

В рамках досудебной претензии можно требовать оплату:

- Ремонтных работ в полном объеме

- Услуг эвакуатора

- Проведения экспертизы

- Лечения

- Услуг адвокатов

Претензия направляется по почте с уведомлением о вручении. Сроки на ее рассмотрение не превышают 30 дней с момента получения письма. Виновная сторона может согласиться и произвести выплату, либо отказаться, отправив ответное письмо.

Какие могут потребоваться документы для страховой компании

Документы в страховую компанию должны быть предоставлены в течение пяти дней с даты происшествия. Сделать это должен будет собственник машины, попавшей в аварию. В обязательный список входят:

- Протокол с места аварии — выдает сотрудник ГИБДД.

- Извещение о ДТП

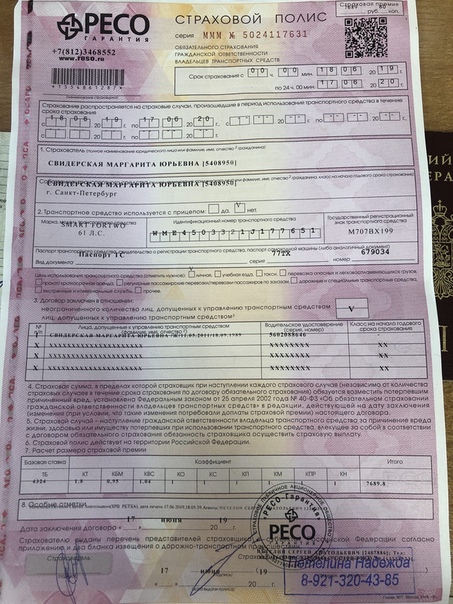

- Полис ОСАГО

- Паспорт, ПТС

- Водительские права

- Доверенность на управление (если водитель — не собственник ТС)

- Заявление на выплату

- Реквизиты для зачисления выплаты

Документы можно отправить по почте или передать лично в офис.

Частые вопросы

Что делать, если у виновника нет денег на выплату компенсации?В случае досудебного согласия составляется соглашение о возмещении ущерба. Для составления данного документа обеим сторонам лучше обратиться к юристу и прописать все условия и сроки. В случае решения суда компенсация может быть взыскана за счет имущества виновника.

Почему нельзя составить «европротокол» если виновный в ДТП не вписан в ОСАГО?Данный протокол составляется, только если застрахована гражданская ответственность обоих водителей, попавших в ДТП.

Что будет, если у виновника ДТП окажется поддельный полис ОСАГО?Если виновник попытается использовать фальшивую страховку для оформления выплат, то ему может дополнительно грозить наказание по статье 327 Уголовного кодекса.

Заключение

Кажущаяся экономия на приобретении полиса ОСАГО в случае аварии обходится слишком дорого. Полностью исключить безаварийное вождение, к сожалению, невозможно. Если водитель не вписан в полис, то лучше воздержаться от вождения до момента его включения в список лиц, допущенных к управлению. Даже если страховая компания собственника машины выплатит компенсацию, ее придется вернуть из собственных средств.

Если водитель не вписан в полис, то лучше воздержаться от вождения до момента его включения в список лиц, допущенных к управлению. Даже если страховая компания собственника машины выплатит компенсацию, ее придется вернуть из собственных средств.

Источники

София ОрловаВ команде с 2019 года, до этого занималась фрилансом. Работает над заполнением и обновлением информации о размещаемых на сайте продуктах — займах, кредитах, картах и других. Хорошо ориентируется в предложениях банков и МФО, внимательна к деталям и учитывает все важные сведения для потенциального заемщика.

[email protected] (10 оценок, среднее: 4. 7 из 5)

7 из 5)

Что делать, если виновник ДТП не вписан в полис ОСАГО?

До 2006 г., в случае если водитель не был вписан в полис ОСАГО, страховые компании отказывали в выплате страхового возмещения. Поэтому среди россиян до сих пор бытует мнение, что в рамках ОСАГО застрахована ответственность только тех водителей, которые внесены в полис. Однако это не совсем так.

Закон предусматривает либо возможность оформить полис ОСАГО без ограничений, когда любое лицо, на законных основаниях управляющее автомобилем, будет считаться застрахованным, либо поименно указать всех водителей, допущенных до управления машиной (ограниченное использование). В первом случае все ясно. Что же касается второго, то логичен вопрос: является ли застрахованной ответственность водителя, не вписанного в полис? Ответ на него дал в своем определении № 377 от 12 июля 2006 г. Конституционный суд РФ. Суть в том, что по договору ОСАГО застрахован риск гражданской ответственности самого страхователя, иного указанного в документе владельца машины, а также других владельцев, использующих ее на законном основании. Соответственно, все владельцы, в том числе управляющие автомобилем на основании доверенности на право управления транспортным средством, относятся к лицам, риск ответственности которых является застрахованным.

Конституционный суд РФ. Суть в том, что по договору ОСАГО застрахован риск гражданской ответственности самого страхователя, иного указанного в документе владельца машины, а также других владельцев, использующих ее на законном основании. Соответственно, все владельцы, в том числе управляющие автомобилем на основании доверенности на право управления транспортным средством, относятся к лицам, риск ответственности которых является застрахованным.

Таким образом, любое лицо, управляющее автомобилем на законных основаниях, считается застрахованным по полису ОСАГО. При этом законность нахождения за рулем определяется доверенностью или свидетельством о регистрации. То есть возможна ситуация, при которой водитель станет управлять автомобилем на законных основаниях, но при этом он не будет вписан в полис ОСАГО. Другое дело, что согласно ст. 14 Закона об ОСАГО и п. 76 Правил ОСАГО страховщик после выплаты страхового возмещения может предъявить (и будьте уверены, это сделает) регрессное требование к причинившему вред лицу, не включенному в страховой полис.

Все это означает, что люди, пострадавшие в ДТП от водителя, не внесенного в полис ОСАГО, могут обращаться в страховую компанию, выдавшую документ, и, ссылаясь на определение Конституционного суда, требовать возмещения вреда. Если же страховая компания примет решение об отказе в выплате, то его можно обжаловать в судебном порядке.

Как вписать в полис КАСКО ещё одного водителя

Страховой случай может наступить неожиданно, например, когда управление автомобилем было доверено родственникам или друзьям. Страховая компания гарантированно компенсирует ущерб по договору КАСКО только в случае, если водитель за рулём застрахованного автомобиля вписан в полис добровольного страхования.

Не нужно переплачивать за оформление отдельного полиса для каждого нового водителя. Вместо этого можно включить других автомобилистов в полис КАСКО как во время оформления договора страхования, так и после (по мере необходимости). Например, когда кто-то из членов семьи получает водительские права или когда вы планируете, что в путешествии за рулём будете не только вы, но и ваши близкие.

Итак, нужно ли в КАСКО вписывать других водителей и как грамотно это сделать?

Сколько водителей можно вписать в КАСКО

В полис добровольного страхования можно включить неограниченное число водителей, которые будут управлять застрахованным автомобилем, или же выбрать ограниченный полис КАСКО с возможностью поимённо указать до 10 водителей. Во втором случае страхователь получает компенсацию при аварии, только если за рулём автомобиля находится указанный в полисе водитель.

Сколько стоит вписать в КАСКО водителя

Страховая премия за внесение в полис добровольного страхования ещё одного водителя зависит от нескольких факторов.

- Возраст и стаж вождения. Сумма доплаты больше, если новый водитель моложе, его водительский стаж меньше по сравнению со стажем уже включённых в полис автомобилистов.

- Оставшийся срок действия страховки. Чем больше времени прошло с момента заключения страхового договора, тем меньше доплата.

- Период действия изменения. Вписать в КАСКО водителя можно как до истечения срока договора, так и на ограниченное время: несколько дней, недель или месяцев. Чем меньше срок, тем ниже стоимость.

- Другие условия, которые может учитывать страховщик. Например, количество предыдущих страховых случаев.

Будет ли возмещён ущерб, если водитель не вписан в КАСКО и попал в ДТП

В соответствии с Правилами комплексного страхования транспортных средств, страховщик КАСКО признаёт такой случай не страховым и имеет право отказать в выплате компенсации.

В этой ситуации владелец транспортного средства может рассчитывать на выплаты страхового возмещения только по полису ОСАГО. Страховщик ОСАГО водителя, по вине которого произошла авария, выплачивает компенсацию ущерба потерпевшему, но выдвигает виновнику регрессные требования о возмещении понесённых убытков.

Чтобы получить компенсацию ущерба независимо от роли других водителей за рулём вашего автомобиля во время аварии, нужно вписать в полис КАСКО всех людей, которым может быть передано управление транспортным средством.

Как вписать в КАСКО водителя

Чтобы включить в страховой полис Совкомбанк Страхование одного или нескольких водителей, нужно позвонить в контакт-центр по бесплатному телефону 8-800-100-2-100 и назвать специалисту номер договора страхования. Он указан в полученном после оплаты электронном письме е-КАСКО или на обратной стороне полиса, если страховка была куплена в одном из офисов Совкомбанк Страхование. Сообщить о необходимости внесения в полис других водителей и следовать инструкциям консультанта.

Можно ли переоформить КАСКО на другого водителя

В некоторых ситуациях, например, при продаже машины, возникает необходимость не просто вписать в страховой полис ещё одного водителя, но и переоформить на него страховку. В этом случае можно:

- Досрочно расторгнуть старый договор страхования. Страховщик возвращает страхователю часть страховой премии за неиспользованный период. Другой водитель оформляет новый полис на себя.

- Вписать водителя в существующий полис КАСКО. До окончания срока действия договора страхования у продавца и покупателя будут равные права на управление транспортным средством.

Порядок и страховую премию за переоформление полиса определяет страховая компания.

Воспользуйтесь нашим онлайн-калькулятором, чтобы рассчитать стоимость полиса КАСКО в зависимости от количества вписанных водителей и других факторов. Если остались вопросы, позвоните нам по телефону 8-800-100-2-100 или напишите онлайн-консультанту на сайте.

Всё про ОСАГО без ограничений

Максимально возможное количество лиц, допущенных к управлению транспортным средством в рамках договора автогражданки, нормативно не установлено. Формально клиент имеет право «вписать» в полис даже несколько десятков человек. Однако инструмент обязательного автострахования предлагает автолюбителям и другой вариант.

Речь об отсутствии поименованного списка «уполномоченных». Часто в таких случаях говорят, что страховка оформлена «без ограничений» – тем самым упрощая юридически более точные формулировки. По такому договору автомобилем может управлять любой желающий (разумеется, допущенный за руль на законных основаниях). Безусловно, это заметно упрощает взаимодействие сторон во многих ситуациях. Однако особенности опции заслуживают того, чтобы остановиться на них подробнее.

Оформление

Немного ниже середины лицевой стороны бланка полиса ОСАГО располагается табличная форма, предназначенная для внесения сведений по допущенным к управлению. При «неограниченной» страховке эта форма не заполняется, а её поля перечёркиваются (построчно, по колонкам, общим «крестом» или иными способами).

Над таблицей, выше столбца «Водительское удостоверение (серия, номер)», располагаются две ячейки. Верхняя из них актуальна при неограниченном списке. В ней ставится отметка (обычно «галочка» или «крестик»). Слева от ячеек даны соответствующие пояснения.

Оформление «неограниченной» страховки не требует предоставления водительских удостоверений. По законодательству их оригиналы или копии необходимы страхователю только для приобретения полиса с конкретизированным перечнем допущенных к управлению лиц.

Цена вопроса

Коэффициент КО

За «неограниченность» списка водителей по ОСАГО «отвечает» коэффициент КО. Он участвует в расчёте премии по договору и может принимать два значения: 1 и 1,94 (1,97 для юрлиц). Последняя цифра используется, когда применяется нелимитированный перечень. То есть в отдельных случаях данная опция повысит стоимость ОСАГО на 94% (97%). Однако всё не так просто.

В частности, использование КО исключает применение повышающего коэффициента за молодой возраст и небольшой стаж – КВС. Как известно, максимальное значение КВС равно 1,93. Таким образом, иногда «открытый» список приведёт к незначительному удорожанию продукта.

Кроме того, для принадлежащего юридическим лицам транспорта повышающий КО неизбежен. В этом случае не удастся оформить договор на условии поименованного перечисления водителей. Описанные особенности коэффициента нелишне учитывать при выборе параметров страховки.

Изменение условий

Отсутствие конкретных водителей в полисе влечёт и другие, менее очевидные финансовые последствия для покупателя. В такой ситуации не учитывается «бонус-малус» тех, кто фактически эксплуатирует автомобиль (находится за рулём). Например, накопленная персональная скидка 50% не будет участвовать в расчёте. В результате стоимость услуги вырастет не на упомянутые ранее 94%, а на гораздо больший процент.

Учёт КБМ

Как уже сказано выше, персональный «бонус-малус» водителей не учитывается по договорам ОСАГО с неограниченным списком допущенных к управлению. КБМ здесь вообще не учитывается, так как его значение равно единице.

Если автолюбитель, имеющий скидку по «открытой» страховке, приобретает новое транспортное средство и страхует его на аналогичных условиях – КБМ устанавливается на начальном уровне.

Положительные стороны

Как видим, чаще всего «автогражданка» без ограничений – опция не из дешёвых, к тому же имеющая ряд специфических особенностей. Подобные договоры предполагают и ряд неоспоримых преимуществ. После отмены рукописных доверенностей на управление авто несколько лет назад только ОСАГО ограничивает автовладельца в передаче транспорта другим лицам. А при «неограниченном» полисе собственник получает полную свободу действий в этом отношении. Актуальным это оказывается в различных ситуациях:

- услуга «трезвый водитель», предлагаемая таксомоторными предприятиями;

- передача машины родственнику или другу на время продолжительного отъезда;

- необходимость передачи управления автомобилем другому лицу в рамках разного рода форс-мажорных обстоятельств.

Конечно, необходимого человека можно просто «вписать» в страховку. Но сделать это в срочном порядке получается далеко не всегда.

Перспективы автогражданки без ограничений

Часто это является основной причиной оформления «открытого» полиса – технические сложности с оперативным добавлением в страховку нового человека. Оформить изменения можно только в рабочие дни и часы страховщика, что порой влечёт значительные неудобства. Нередко для этого требуется отстоять длительную очередь. В итоге страхователи вынуждены покупать автогражданку с нелимитированным перечнем допущенных к управлению, несмотря на высокую стоимость ОСАГО без ограничения.

Но с 2017 года Правилами ОСАГО предусмотрено внесение изменений в договор онлайн. Правда, относится данный сервис только к электронным полисам, а на направление откорректированного документа компаниям отведено два рабочих дня. Тем не менее, данный вариант упрощает процедуру допуска к управлению автомобилем требуемого лица, а потому в перспективе способен сделать «неограниченное» ОСАГО менее востребованным.

На заметку

Стоит упомянуть, что страховка без ограничений иногда воспринимается как относительная брешь в сохранности машины. Так, если злоумышленник завладел транспортным средством вместе со свидетельством о регистрации и был остановлен сотрудником ГИБДД, у последнего может не возникнуть никаких подозрений. Угонщик просто предъявит «открытое» ОСАГО, похищенное свидетельство и собственное водительское удостоверение.

Что же касается покупки такого полиса, то здесь его более высокий ценник не остаётся без внимания страховщиков. Как и более простой алгоритм оформления. В итоге соискатели подобных договоров порой сталкиваются с более внимательным отношением продавцов. Выражается оно в доставке по заявленному адресу, обслуживании без очереди и прочих «приятных мелочах». Впрочем, во многом указанные факты зависят от политики страховой компании.

Потерпевший не вписан в полис осаго

Не вписан в полис ОСАГО, выплатят страховку?

Нарушил Правила дорожного движения и в результате столкновения со следовавшим впереди транспортным средством, причинил потерпевшему вред в виде повреждения бампера автомобиля. Я управлял транспортным средством на законном основании — по доверенности, полис обязательного страхования имеется, однако, я туда не вписан как лицо допущенное к управлению. Выплатит ли потерпевшему страховая компания страховку или потерпевший будет взыскивать ущерб с меня?

Ответ:

Страховая компания, с которой заключен договор обязательного страхования риска гражданской ответственности должна произвести страховую выплату потерпевшему, после чего предъявит регрессное требование на данную сумму к вам, как к лицу, не включенному в договор обязательного страхования в качестве водителя, допущенного к управлению этим транспортным средством.

Разъяснения Верховного Суда РФ

По данному вопросу Верховный Суд РФ высказывался в «Обзоре законодательства и судебной практики Верховного Суда Российской Федерации за второй квартал 2005 года»:

«Вопрос 26: Производится ли выплата страховой суммы по договору обязательного страхования гражданской ответственности владельцев транспортных средств, если вред потерпевшему (одному из участников дорожно-транспортного происшествия) причинен в результате повреждения его автомобиля по вине лица (другого участника дорожно-транспортного происшествия), управлявшего автомобилем на основании доверенности, но не включенного в договор обязательного страхования в качестве водителя, допущенного к управлению этим транспортным средством?

Ответ: Согласно статье 1 Федерального закона от 25 апреля 2002 года N 40-ФЗ (в редакции от 29 декабря 2004 года) «Об обязательном страховании ответственности владельцев транспортных средств» под страховым случаем понимается наступление гражданской ответственности страхователя, иных лиц, риск ответственности которых застрахован по договору обязательного страхования, в частности за причинение вреда имуществу потерпевших при использовании транспортного средства, которое влечет за собой обязанность страховщика произвести страховую выплату.

В соответствии с пунктом 2 статьи 15 названного Закона по договору обязательного страхования является застрахованным риск гражданской ответственности самого страхователя, иного названного в договоре владельца транспортного средства, а также других использующих транспортное средство на законном основании владельцев.

Статья 16 этого же Закона предусматривает, что граждане вправе заключать договоры обязательного страхования с учетом ограниченного использования принадлежащих им транспортных средств. При осуществлении обязательного страхования с учетом ограниченного использования транспортного средства в страховом полисе указываются водители, допущенные к управлению транспортным средством, в том числе на основании соответствующей договоренности.

Следовательно, Закон предусматривает два условия, на которых может быть заключен договор обязательного страхования: страхование ответственности без ограничения использования транспортного средства другими водителями и с таким ограничением.

При наступлении гражданской ответственности лица, не включенного в договор обязательного страхования с условием использования транспортного средства только указанными в нем водителями, страховщик на основании статьи 14 указанного выше Закона имеет право предъявить регрессное требование к указанному лицу в размере произведенной страховщиком страховой выплаты.

Таким образом, независимо от того, на каких условиях заключен договор обязательного страхования, страховая сумма подлежит выплате потерпевшему (одному из участников дорожно-транспортного происшествия), которому вред причинен в результате повреждения его автомобиля по вине лица (другого участника дорожно-транспортного происшествия), не включенного в договор обязательного страхования в качестве водителя, допущенного к управлению транспортным средством, в случае, если такое лицо управляло автомобилем на законных основаниях (например, на основании письменной доверенности). При этом при заключении договора обязательного страхования с ограниченным использованием транспортного средства у страховщика возникает право регрессного требования к указанному лицу в размере произведенной страховщиком страховой выплаты».

Разъяснения Пленума Верховного Суда РФ 2017:

Некоторые разъяснения о применении положений закона об ОСАГО содержатся в Постановлении Пленума Верховного Суда РФ от 26.12.2017 г. N 58 «О применении судами законодательства об обязательном страховании гражданской ответственности владельцев транспортных средств»

Образцы исковых заявлений по теме:

Вернуться к оглавлению обзора судебной практики: Страховая выплата по ОСАГО. Порядок, сроки, иски. Судебная практика

12 ситуаций, в которых вам не выплатят автостраховку! — DRIVE2

Автострахование должно снижать возможные финансовые потери в случае непредвиденных ситуаций. Но в некоторых ситуациях выплата страховки напрямую зависит от действий застрахованного лица. Каких ситуаций стоит избегать, чтобы не остаться без выплаты?

1. Зарубежные поездки

Автовладельцу стоит помнить, что ОСАГО и КАСКО действуют только на территории России. Если вы планируете зарубежную поездку на машине, то в этом случае нужно приобрести специальный страховой полис. Обратиться в страховую компанию лучше еще до поездки, услуги страховых компаний, которые доступны на границе – как правило дороже, и выбора у Вас уже не будет.

2. Страховая компания не будет платить по ОСАГО, если виновник ДТП был пьян или не вписан в страховку.

Это совершенно не так. По закону страховая компания обязана выплачивать страховое возмещение потерпевшим в ДТП, даже если виновник:

находился в состоянии алкогольного опьянения;

скрылся с места ДТП, а потом его нашли;

у виновника нет водительского удостоверения;

не вписан в страховку ОСАГО (не включен в список лиц, допущенных к управлению ТС)

ДТП произошло вне срока действия страховки (уточнение: имеется ввиду ситуация, когда страховка куплена с ограниченным периодом использования.

Т.е. в ОСАГО срок действия договора всегда указывается равным 1 году, но внутри этого года можно выбирать периоды – 3 месяца и более. Если ДТП произошло не в эти месяцы, но внутри этого года, то случай – страховой).

При вышеуказанных обстоятельствах страховая компания выплачивает возмещение потерпевшему, но потом имеет право взыскать все расходы непосредственно с виновника в порядке регрессного требования (ст. 14 ФЗ «Об обязательном страховании гражданской ответственности транспортных средств»).

3. Расчет на месте ДТП

Страховщик не будет выплачивать компенсацию в том случае, если стороны договорились между собой и рассчитались на месте, не фиксируя факт ДТП и не вызывая сотрудников ГИБДД, так как во-первых, ущерб уже будет возмещен по соглашению сторон, а во-вторых, Вы не сможете предоставить страховой компании необходимые документы. Крайне не рекомендуем поступать подобным образом, так как второй участник ДТП может позднее обратиться в ГИБДД и сообщить, что Вы просто покинули место происшествия, не обратившись в компетентные органы, что чревато лишением водительских прав.

4. Документы не собраны

Страховая выплата не будет осуществлена, если потерпевший не предоставил документы, предусмотренные ст. 35 закона об ОСАГО: заявление, первичную и расширенную справку из ГИБДД, постановление суда.

Важно! В этой ситуации необходимо в кратчайшие сроки получить все недостающие документы (например, максимально ускорить судебное разбирательство, присутствуя на заседаниях, а при необходимости — и на судебных экспертизах).

5. У виновника ДТП нет полиса ОСАГО

Если виновник ДТП не имел полиса ОСАГО, соответственно нет и страховщика. Если же на виновное авто есть полис ОСАГО, в котором указано от 1 до 5 водителей, но во время ДТП за рулем находился водитель, не указанный в полисе, страховщик все равно обязан произвести выплату.

Важно! В случае отказа следует в крайне сжатые сроки получить все необходимые документы и обращаться за выплатой к страховщику, а при необходимости — в суд.

6. Отсутствует вина – отсутствует выплата

Страховщик не заплатит пострадавшему, если второй участник ДТП, имеющий полис ОСАГО, не виновен в наступлении ДТП. На страховку КАСКО данное ограничение не распространяется. Если вина участников ДТП обоюдная, то выплаты производятся обеим сторонам, пропорционально степени вины каждого участника. Степень вины, равно как и размер возмещения, может определить только суд.

7.Мошенничество

О страховой выплате можно и не мечтать если потерпевшего и виновника уличат в мошенничестве. В таких случаях, если потерпевший не при чем, необходимо обращаться за помощью к адвокату и судиться со страховщиком.

8. Пассажиры застрахованы

Выплаты может не быть в том случае, если пассажиры авто, пострадавшие в ДТП, уже были застрахованы от несчастных случаев на транспорте. В этом случае ущерб им будет возмещен именно по этому полису, а не по полису ОСАГО.

9. Место ДТП не прописано в договоре.

Развенчаем миф о том, что при повреждении автомобиля на парковке страховая компания не выплатит возмещение. На сегодняшний день закон и правила ОСАГО не содержат указания на то, что для возмещения ущерба автомобиль должен находиться только на автодороге. То есть автомобиль находится под защитой страховки на любой территории, где имеется возможность проезда транспортного средства, если не оговорено иное.

10. Истёк срок действия полиса

Нередко мы забываем о том, что срок действия полиса истек, в таких случаях страховая выплата по определению невозможна, так как фактически отсутствует страховщик.

11. Банкротство страховщика

Перед заключением договора желательно проверить надежность страховой компании, благо сейчас эта информация легко доступна в интернете. Вы сможете увидеть как общий рейтинг, характеризующий надежность компании, так и посмотреть, например, насколько просто в компании урегулировать спор по стоимости ущерба.

Важно! В случае несостоятельности (банкротства) страховой компании, если речь идет об ОСАГО, выплаты всё равно будут произведены. А вот с КАСКО рассчитывать на компенсации крайне затруднительно.

12. Оплата КАСКО в рассрочку

В том случае, если Вы решили оплатить страхование КАСКО частями, существует нюансы, связанные с правилами каждой страховой компании. Если до момента полной оплаты произойдет ДТП, то страховая компания может попросить оплатить страховую премию целиком, либо уменьшит сумму страховой выплаты на остаток задолженности по оплате. Некоторые компании всё же выплатят полную стоимость ущерба без дополнительных затрат с вашей стороны. Кроме того, следует обратить внимание, что действие страховки в случае просрочки платежа приостанавливается, и вы будете не вправе требовать возмещения.

Водитель не вписан в страховку и попал в ДТП – какие последствия? » Дорожный контроль

Новости партнеров / Для водителя

Мы знаем, что полис ОСАГО бывает ограниченный и неограниченный. В статье речь пойдёт, конечно же, об ограниченном, когда ездить на машине могут только лица, которые допущены к управлению по договору страхования. Но что будет, если водитель, не вписанный в страховку, попадает в аварию и оказывается виноватым или невиновным в ней? Последствия могут быть разными в зависимости от обстоятельств. Рассмотрим их все!

Уточнение по ОСАГО

Начнём мы с самого главного, так как многие автолюбители не знают этой тонкости. Страхование ОСАГО покрывает гражданскую ответственность на дороге, а не страхует имущество. То есть Вы застрахованы от обязательств выплачивать ущерб в том случае, если окажетесь виновным в ДТП.

Ошибкой является считать, что автогражданка страхует Ваш собственный автомобиль. Это не так, ущерб Вашей машине Вам возместят только в случае Вашей невиновности. А возмещает его страховая виновника (даже когда Вы обращаетесь в свою страховую, и она Вам выплачивает, всё равно затем Ваша взыскивает возмещённый Вам ущерб со страховщика виновника аварии).

Последствия ДТП с не вписанным в страховку водителем

В таких авариях возможны целых 3 варианта развития событий:

— не вписанному лицу ничего не будет (кроме штрафа), а собственнику этого автомобиля страховая возместит ущерб,

— регресс от страховщика в размере возмещённой суммы к данному водителю в случае его вины (собственнику авто ничего не будет),

— требование о возмещении от страховщика к собственнику ТС, которым управлял не допущенный к управлению,

— в предыдущих двух пунктах для собственника также будет повышение коэффициента бонус-малус в следующем страховом периоде, то есть страховка обойдётся ему дороже из-за наличия ДТП.

Итак, перейдём к главному вопросу и рассмотрим различные ситуации аварий и сразу в них приведём последствия:

— когда не вписанный в страховку ОСАГО водитель не виновен в ДТП,

— если такое лицо признано виновником,

— если вина обоюдная,

— когда человек скрылся с места аварии.

Если не вписанный в полис не виноват

Если человек, который не вписан в страховку, попал в аварию, и его признали невиновным в ней, то ущерб Вам как собственнику возмещается в любом случае в полном объёме, потому что, как мы указали выше, ОСАГО страхует ответственность водителя, а не имущественный ущерб, а ответственность наступила у виновника. Конечно, если вторая сторона сама вписана в полис и он вообще есть.

Обратите внимание, невиновным должен быть признан не вписанный водитель сотрудниками ГИБДД (или судьёй в определённых случаях). Это значит, что в результате ДТП такому лицу не будет выписано штрафа за нарушение ПДД, а другому участнику (другим участникам) должно быть выписано постановление или определение. Копия одного из последних документов должна быть передана Вам для обращения в страховую компанию за возмещением.

Не вписанному водителю в любом случае будет выписан штраф – по части 1 статьи 12.37 КоАП за это нарушение. Но данное нарушение никак не коррелирует с ДТП. Это отдельное независимое наказание, которое будет назначено уже после аварии прибывшими на место инспекторами (если ДТП не оформлялось по европротоколу).

Если водитель – виновник ДТП

А вот если водитель окажется виновным в аварии, то закон в этом случае всё равно предусматривает выплату или ремонт потерпевшей стороне. Но радоваться здесь не стоит!

В этом случае Ваша страховая компания возмещает ущерб другому автомобилю, но затем выставляет регрессное требование, но только не Вам, а конкретно не вписанному человеку.

Такое право страховой даёт Федеральный закон «Об ОСАГО». Есть в этом законе отдельная статья о регрессных требованиях – это когда страховщик возмещает ущерб, но затем эту же сумму требует у причинителя вреда. Часть 1 статьи 14 ФЗ говорит следующее:

1. К страховщику, осуществившему страховое возмещение, переходит право требования потерпевшего к лицу, причинившему

Виновник ДТП не вписан в полис ОСАГО — DRIVE2

Виновник ДТП не вписан в полис ОСАГО

Договор автогражданской ответственности водителя транспортного средства может быть заключен в отношении ограниченного и неограниченного круга лиц (водителей допущенных к управлению ТС).

Если в полисе ОСАГО указано, что ехать за рулем автомобиля может только ограниченный круг лиц, то расчёт страховой премии (сумма передаваемая страховщику) производиться исходя из «дорожной репутации» автолюбителей (стаж вождения, наличие выплат, возраст). Каждый автомобилист, который был вписан в «ограниченный» полис считается застрахованным.

Если же полис ОСАГО заключён в отношении неограниченного круга водителей, то любой автолюбитель может сесть за руль такого автомобиля. Ответственность каждого из них будет считаться застрахованной.

А что если в момент ДТП за рулём оказался водитель, ответственность которого не была застрахована?

Как уже было указано ранее, если полис «без ограничений», то отдельно страховать гражданскую ответственность конкретного автолюбителя не требуется. Выплата страховки должна быть произведена потерпевшему в обычном порядке.

Если же полис имеет ограничения и виновником дорожно-транспортного происшествия был признан автолюбитель, не внесённый в список допущенных к управлению лиц, то выплата также будет произведена беспрепятственно, но с учётом специфики сложившейся ситуации.

В любом случае потерпевший (невиновный участник ДТП) не должен пострадать из-за сложившегося положения вещей. После оформления ДТП, он должен в обычном порядке обратиться за выплатой в страховую компанию. Страховщик не имеет право «брить» пострадавшего с выплатой только по причине, что виновник не был вписан в полис ОСАГО (статья 14 Федерального закона «Об ОСАГО»).

Важно! Страховая выплата производиться страховщиком в пределах лимита ответственности. Если ущерб при ДТП превышает лимит ответственности страховой компании, то оставшуюся сумму придётся взыскивать с владельца авто (обычно – это виновник).

Какую ответственность понесёт виновник ДТП, который не был вписан в «ограниченный» полис ОСАГО?

Статья 14 ФЗ «Об ОСАГО» даёт страховщику право предъявить иск к такому водителю (регрессные требования на сумму, выплаченную по результатам рассмотрения заявления потерпевшего при ДТП). Сотрудник ГИБДД также не останется «в долгу» и вынесет в отношении такого автолюбителя постановление по делу об административном правонарушении по части 1 статьи 12.37 Кодекса РФ об административных правонарушениях.

Как же быть, если после заключения договора ОСАГО возникла необходимость допустить до управления ТС другого человека?

Необходимо в письменном виде сообщить о такой необходимости страховщику. Представитель страховой компании внесёт необходимые изменения в страховой полис и попросит «позолотить руку» в соответствии со страховыми тарифами (соразмерно увеличению риска).

При возникновении юридических вопросов, связанных с дорожным движением обращайтесь за помощью в Коллегию автоюристов Самара.

О страховании ОСАГО | Регулятор ОСАГО

Ваше обязательное страхование перед третьими лицами (ОСАГО) оплачивается одновременно с регистрацией вашего автомобиля. Обязательна не только регистрация автомобиля, но и страхование ОСАГО.

Ваша страховая премия ОСАГО обеспечивает покрытие в соответствии с обязательным полисом страхования в соответствии с Законом об автомобилях 1959 .Минимальные условия страхового полиса ОСАГО устанавливает Регулятор ОСАГО.

Что покрывается?

Страховой полис защищает вас (и других людей, которые используют ваш зарегистрированный и застрахованный автомобиль, с вашего согласия или без него) от финансовых последствий, связанных с причинением травм или смерти другим участникам дорожного движения в результате использования вашего транспортного средства в любой точке Австралии.

Вы не можете предъявить претензию, если виновник аварии полностью лежит на вас. Однако большинство аварий связано с разделением вины между водителями.Если вы не уверены, вы можете подать иск в страховую компанию другого водителя, который, по вашему мнению, участвовал в аварии.

Если речь идет о неизвестном или незарегистрированном (и, следовательно, не застрахованном для ОСАГО) транспортном средстве, Регулирующий орган обеспечит покрытие по схеме номинального ответчика и передаст управление вашим требованием одному из страховщиков ОСАГО.

Различное страхование иска ребенка

Схема ОСАГО обеспечивает покрытие по вине ребенка в возрасте до 16 лет в результате несчастного случая, произошедшего в Южной Австралии (например, когда ребенок является несовершеннолетним водителем), на необходимое и разумное лечение , забота и поддержка.Это покрытие также применяется, когда транспортное средство зарегистрировано между штатами.

Узнайте больше о претензиях детей.

Программа пожизненной поддержки

Если вы получили очень серьезные пожизненные травмы в результате автомобильной аварии в Южной Австралии, вы можете иметь право на необходимое и разумное лечение, уход и поддержку в рамках программы пожизненной поддержки (LSS), независимо от вины.

В зависимости от ваших обстоятельств вы можете иметь право подать исковое заявление ОСАГО о компенсации, если вы не виноваты в аварии, а также иск в соответствии с LSS.

Что не покрывается?

Страхование ОСАГО не покрывает:

- ущерб имуществу (в том числе транспортному средству или его содержимому)

- виновный велосипедист, который травмировал себя или другого участника дорожного движения

- причинил травму или смерть другому участнику дорожной гонки

- водитель одной автомобильной аварии, например, если вы налетели на дерево (за исключением очень серьезных пожизненных травм, которые могут быть покрыты программой пожизненной поддержки).

Если вы не выполняете обязательства, изложенные в страховом полисе, и ваше поведение вызывает травму, страховщик имеет право потенциально взыскать с вас расходы по искам о возмещении ущерба, возникшим в результате этого несчастного случая.

Обязательства по страховому полису включают , а не :

- вождение в состоянии алкогольного или наркотического опьянения

- опасное вождение

- умышленное причинение травм

- управление транспортным средством без разрешения владельца

- управление транспортным средством без разрешения владельца водительское удостоверение

- , управляющее непригодным для эксплуатации или перегруженным транспортным средством

- , совершение преступления против Раздела 43 Закона о дорожном движении 1961 года (наезд и бегство).

Загрузите информационный бюллетень о том, как различные продукты страхования от несчастных случаев на автотранспортных средствах работают в ЮАР, включая страхование ОСАГО, страхование от несчастных случаев и страхование имущества транспортных средств.

Также доступна информация для владельцев автомобилей и водителей.

часто задаваемых вопросов по CTP | CTP

Значение

Q: Как AFP распознает новые CTP?

A: Новые CTP для предыдущего окна тестирования перечислены на веб-сайте AFP. и опубликовано в журнале AFP Exchange.Новым CTP также предоставляется форма уведомления работодателя, которую можно отправить в AFP для уведомления работодателя или руководителя. вашего достижения. Кроме того, AFP признает новые CTP в рамках Сертификационного обеда на Ежегодной конференции AFP.

Q: Что мне нужно сделать, чтобы сохранить мой сертификат CTP / CCM?

A: CTP и СКК должны зарабатывать и сообщать 36 зачетных единиц непрерывного образования каждые три года в поддерживать свою сертификацию.

Q: Сколько вопросов есть по каждой теме экзамена?

A: ознакомьтесь со спецификациями испытаний CTP 2017-2019 для больше информации о количестве вопросов по теме экзамена CTP.

Вернуться к началу

Как зарегистрироваться

Q: Нужно ли мне быть участником, чтобы зарегистрироваться на экзамен?

A: Вы не обязаны быть членом AFP до регистрации на экзамен. Тем не менее, лица, не являющиеся участниками, должны внести плату за экзамен. Ставка для лиц, не являющихся членами, включает дифференциал для лиц, не являющихся членами, которые применяются к членству в AFP. за календарный год.

В: Как определить, имею ли я право на сдачу экзамена?

A: Чтобы пройти экзамен, кандидат должен сообщить два или более лет полного рабочего дня, основанного на карьере, опыта работы, связанной с корпоративными финансами.Если у вас менее двух лет опыта, диплом о высшем образовании в области финансов или два года очного обучения на университетском уровне. преподавание по финансовой теме приравнивается к одному году опыта работы.

В: Я не думаю, что мои выписки из аспирантуры будут доставлены к установленному сроку. Могу ли я отправить копию по факсу в AFP?

А: Да. Копию выписок из вашей аспирантуры можно отправить по факсу в AFP по номеру 301.907.2864 или по электронной почте [адрес электронной почты защищен]

Q: Если у меня есть ученая степень, нужно ли мне заполнять часть об опыте работы в заявлении на экзамен?

А: Да.Поскольку от кандидатов на экзамен требуется сообщить о своем опыте работы не менее одного года, необходимо заполнить и подать заявление об опыте работы всеми кандидатами.

Q: В какой срок можно отменить мою встречу с центром тестирования, чтобы я не понес штраф в размере 85 долларов за незаезд?

A: Если вы не можете записаться на прием или отправляете запрос на отсрочку, чтобы перенести экзамен на следующее окно тестирования, ваше назначение на экзамен должно быть отменено в Pearson VUE как минимум через 24 часа. часов до назначенного времени.

Q: В чем разница между стандартными и окончательными сроками регистрации?

A: Для кандидатов на экзамен, подающих новую заявку после стандартного крайнего срока и до последнего крайнего срока, стоимость экзамена увеличивается на 100 долларов.

Q: Как я могу определить, были ли приняты и одобрены мое заявление и информация о праве на участие?

A: Вы получите письмо, подтверждающее одобрение вашей регистрации на экзамен CTP и разрешение на тестирование (ATT) примерно через неделю после подачи заявки и оплаты или, если вы подаете заявку на будущий период тестирования, примерно через две недели. через несколько недель после закрытия текущего окна тестирования.AFP свяжется с любым кандидатом по любым вопросам, связанным с заявкой или оплатой, которые могут задержать процесс утверждения.

Q: Почему я должен назначать встречу на экзамен в начале окна экзамена, а не во второй части окна?

A: При планировании встречи следует учитывать дату в начале окна, а не последнюю неделю окна. Если неожиданная работа или личная ответственность потребуют от вас отменить встречу для тестирования в ближайшее время, вы должны иметь больше гибкости при переносе встречи.Кандидаты, которые назначаются в конце окна тестирования, часто теряют свое право на участие и должны подать запрос на перерегистрацию и плату, чтобы сдать экзамен в следующем окне тестирования. когда они обнаруживают, что во время текущего окна тестирования нет доступных встреч в последнюю минуту. Примечание. Отсрочка предоставляется только при особых обстоятельствах. Пожалуйста, посетите страницу Отсрочки для получения дополнительной информации.

Q: Как я могу подать заявку?

A: Заявление на экзамен CTP можно подать онлайн, по факсу или по почте.Зарегистрируйтесь онлайн, чтобы получить версию приложения для печати, запросите копию Справочника кандидата ОСАГО.

Q: Должен ли мой опыт работы быть в области казначейства / управления денежными средствами, чтобы соответствовать требованиям?

A: Нет. Ваш опыт работы должен быть в сфере корпоративных финансов, но не обязательно, чтобы этот опыт имел отношение к казначейству / управлению денежными средствами.

Вернуться к началу

Подготовка к экзамену

В: Включает ли новый взнос заявителя экземпляр учебника «Основы управления казначейством»?

А: Нет.AFP предоставляет кандидатам на экзамен возможность приобрести учебные материалы, которые лучше всего соответствуют их потребностям. Если вы решите использовать учебник по основам для обучения, вам потребуется указать этот вариант в своем заявлении и отправить Дополнительная плата.

Q: Сколько вопросов есть по каждой теме экзамена?

A: ознакомьтесь со спецификациями испытаний CTP 2017-2019 для больше информации о количестве вопросов по теме экзамена CTP.

В. Какие еще учебные материалы / варианты предлагает AFP, помимо платформы подготовки к экзаменам и учебника по основам?

A: AFP предлагает различные варианты дополнительного обучения для подготовки к экзамену CTP, в том числе:

Q: Каковы преимущества платформы подготовки к экзаменам по сравнению с учебником по основам?

A: Платформа подготовки к экзаменам CTP предоставляет онлайн-программу, которая позволяет пользователям оценивать свои знания в областях содержания экзамена.С помощью 20 часов видео, проверки знаний, практических тестов и карточек пользователи получают доступ к более чем 900 экзаменационным вопросам. которые имитируют тестовую среду CTP. Пользователи EPP также могут отслеживать свою работу и получать обратную связь при неправильном ответе на вопросы.

В. Если я приобрету платформу для подготовки к экзаменам CTP, должен ли я также приобрести учебник по основам?

A: Только если вам нужна распечатанная копия для чтения. Платформа подготовки к экзаменам CTP содержит все элементы Essentials, но только в цифровом формате.Когда вы покупаете платформу для подготовки к экзаменам, вы можете добавить Essentials в свой пакет.

Вернуться к началу

Сдача экзамена

В: В какой срок можно отменить встречу с центром тестирования, чтобы я не понес штраф в размере 85 долларов за незаезд?

A: Если вы не можете записаться на прием или отправляете запрос на отсрочку, чтобы перенести экзамен на следующее окно тестирования, ваше назначение на экзамен необходимо отменить в Pearson VUE. не менее чем за 24 часа до назначенного времени.

В: Я сдал экзамен. Когда я получу свой сертификат?

A: Примерно через 4-5 недель после сдачи экзамена новые сертифицированные CTP получат электронное письмо от нашего партнера по сертификации, The Award Group. Вы сможете подтвердить свой почтовый адрес и подтвердить, что информация в вашем сертификате верно. Сертификаты отправляются по почте примерно через 6-8 недель после подтверждения информации. Когда сертификат будет отправлен, вы получите электронное письмо.

В: Я сдал экзамен и не сдал.Как мне перерегистрироваться?

A: Вы можете повторно зарегистрироваться для предстоящего периода тестирования, отправив форму повторной регистрации и перечислив 250 долларов США за повторную регистрацию. На экзамен можно записаться на троих лет или шесть окон тестирования с даты подачи заявки. Если вы находитесь в течение трех лет или шести окон тестирования вашего исходного заявления, вы имеете право на повторную регистрацию. В противном случае заполните новую заявку, доступную в Справочнике кандидата на аттестацию.

Q: Я ранее отменил регистрацию на экзамен, и мне вернули часть взноса за нового заявителя. Нужно ли мне снова подавать полную сумму нового взноса заявителя для повторной подачи заявки?

А: Да. Если вы отменили свою первую регистрацию на экзамен и получили возмещение, вам необходимо снова подать полную стоимость нового заявителя. Если вы отменили перерегистрацию и получили возмещение, вам необходимо только заполнить форму перерегистрации. а затем перевести 250 долларов за перерегистрацию.

Q: Я зарегистрировался для участия в тестовом окне, но не сдал экзамен, а также не отменил или отложил свою регистрацию в AFP до указанного срока.Как мне повторно зарегистрироваться на предстоящий экзамен?

A: Вам необходимо будет подать форму перерегистрации и уплатить 250 долларов за перерегистрацию для перерегистрации для предстоящего периода тестирования. Однако, если вы записались на прием к сдать экзамен, но не отменить его по крайней мере за 24 часа, вам также придется перевести 85 долларов за неявку.

Q: Могу ли я сдавать экзамен более одного раза в период тестирования?

A: Нет. Кандидатам на экзамен разрешается сдать экзамен только один раз в течение запланированного периода тестирования.Чтобы пересдать экзамен, вам необходимо отправить форму перерегистрации для следующее окно тестирования. Это политика безопасности, и из нее нет исключений.

Q: Сколько раз я могу пересдать экзамен?

A: AFP не ограничивает количество раз, когда кандидат может пересдать экзамен.

В: Сколько мне вернут, если я подам заявку на отмену до указанного срока?

A: Новым заявителям возвращается часть сбора за регистрацию на экзамен.Любые сборы за подачу заявки или дифференциальные сборы, не входящие в состав участников, не подлежат возврату. Кандидатам на перерегистрацию возвращается полная стоимость перерегистрации за вычетом 100 долларов США за обработку. платеж.

В: В какой срок можно подать заявку на отмену и получить возмещение?

A: Чтобы получить возмещение, запросы на отмену должны быть отправлены в AFP до крайнего срока отмены, который составляет две недели до начала периода, на который вы зарегистрированы.

Q: Каков крайний срок подачи запроса на отсрочку?

A: Запросы на отсрочку экзамена должны быть отправлены в AFP вместе со всеми применимыми сборами до последнего дня вашего зарегистрированного окна тестирования.

Q: Могу ли я перенести свою регистрацию в следующее окно тестирования?

A: Переводы больше не доступны. Этот вариант был исключен, когда плата за перерегистрацию была снижена, начиная с окна тестирования 2019A.

Q: Я не могу сидеть в окне тестирования, в котором я зарегистрирован, и не имею права на отсрочку. Как мне зарегистрироваться для участия в более позднем тестовом окне?

A: Если вы решите не сидеть в окне, в котором вы зарегистрированы, вам необходимо подать форму перерегистрации CTP и уплатить 250 долларов за перерегистрацию, чтобы зарегистрироваться на более поздний срок. окно тестирования.

Q: Я недавно сменил работодателя или переехал. С кем мне нужно связаться, чтобы получить информацию о тестировании?

A: Обязательно сообщайте AFP обо всех изменениях адреса или контактной информации. Обновления можно отправлять в AFP по электронной почте [адрес электронной почты защищен] или по телефону 301.907.2862, или вы можете обновить информацию самостоятельно, войдя на сайт AFP. и перейдем в раздел «Мой AFP».

Q: Могу ли я назначить встречу для тестирования напрямую в AFP?

А: Нет.Записаться на тестирование можно только через PearsonVUE по телефону или через их веб-сайт.

В. Могу ли я проверить наличие свободных мест в центре тестирования в определенный день перед отправкой регистрационной формы?

A: Нет, Pearson Vue разрешает доступ к информации о назначении только кандидатам с полномочиями на тестирование. CTP — не единственная программа тестирования, в которой используются центры тестирования Pearson Vue, поэтому, чтобы лучше назначить встречу, назначьте ее как можно скорее. как только вы получите свой ATT.Однако нет гарантии, что будет доступен конкретный день или время.

Q: Насколько близко мой ATT должен соответствовать идентификатору, который я представляю в центре тестирования?

A: Ваша фамилия должна точно совпадать. Будут приняты общепринятые варианты имени и отчества. Также допустимы средние инициалы. Полный список включен в Правила и положения ОСАГО.

В: Я записался на экзамен. Как мне записаться на прием на тестирование?

A: Примерно через 2-4 недели после подачи заявления вы получите по электронной почте письмо о праве на участие, включая ваше разрешение на тестирование (ATT) от AFP.Ваш ATT будет включать информацию, необходимую для записи на прием.

Q: Почему я должен назначать встречу на экзамен в начале окна экзамена, а не во второй части окна?

A: При планировании встречи следует учитывать дату в начале окна, а не последнюю неделю окна. Если неожиданная работа или личная ответственность потребуют от вас отменить встречу, чтобы пройти тестирование в ближайшее время, вы будет больше гибкости при переносе вашего визита.Кандидаты, которые назначаются в конце окна тестирования, часто теряют свое право на участие и должны подать запрос на перерегистрацию и плату, чтобы сдать экзамен в следующий раз. окно тестирования, когда они обнаруживают, что в течение текущего окна тестирования нет доступных встреч в последнюю минуту. Примечание. Отсрочка предоставляется только при особых обстоятельствах. См. Страницу «Отсрочка» для больше информации.

В: Каков проходной балл за экзамен?

A: Экзамен основан на шкале баллов.В этом случае каждый вопрос оценивается в один балл. Ваш исходный балл преобразуется с помощью статистической формулы в масштабированный балл, который позволяет судить всех испытуемых на равных условиях при выполнении различных формы экзамена. Шкала оценок обычно используется большинством сертификационных организаций, предлагающих несколько форм экзамена.

Таким образом, мы не можем указать точное количество или процент вопросов, на которые необходимо правильно ответить для сдачи экзамена. Поскольку за неправильные ответы нет штрафа, мы рекомендуем постараться ответить на каждый вопрос как можно лучше.

Q: В каких ситуациях может применяться отсрочка?

A: Запросы на отсрочку подаются кандидатами на экзамен, у которых возникла неотложная медицинская и / или семейная ситуация, которая не позволяет им подготовиться к экзамену или сдать экзамен. Пожалуйста, посетите страницу «Отсрочка», чтобы ознакомиться с полными инструкциями.

Q: Назначены ли мне дата / время тестирования или я могу выбрать их самостоятельно?

A: Кандидаты на экзамен могут записаться на экзамен на любой день в течение 60-дневного окна тестирования. Планирование ограничено только доступностью в запрашиваемом центре тестирования.Для обеспечения что вы можете запланировать день и время, которые лучше всего подходят для вас, обязательно назначьте встречу сразу после получения вашего разрешения на тестирование (ATT).

В: Я не могу сдать экзамен в моем зарегистрированном окне тестирования. Как переместить мою регистрацию, чтобы я мог участвовать в более позднем тестовом окне?

A: Если вы не можете сдать экзамен в окне, в котором вы зарегистрированы, из-за неотложной медицинской или личной необходимости, необходимо подать в AFP запрос на отсрочку, чтобы перенести вашу регистрацию на экзамен.На каждого кандидата будет принята только одна отсрочка. Кандидаты, отправившие запрос на отсрочку, будут перемещены только в следующее окно тестирования. Если вы уже назначили встречу с тестированием, вы также должны связаться с центром тестирования и отменить дата вашего теста с уведомлением за 48 часов.

Если ваше обстоятельство не дает права на отсрочку, вам нужно будет подать форму перерегистрации и плату, чтобы изменить ваше право на участие. в окно будущего.

Вернуться к началу

Повторная сертификация Общая информация

В: Я получил сертификат CTP / CCM, но не выполнил требование о непрерывном образовании по отчетности о зачетных единицах повторной сертификации, и моя сертификация была аннулирована.Как мне восстановить свою сертификацию?

A: Если срок действия вашего CTP или CCM истек, вам нужно будет подать апелляцию в Комитет по сертификации AFP в течение двух лет после окончания цикла сертификации. Ваша апелляция должна включать письмо с описанием причин отсутствия отчетности. кредиты на непрерывное образование, форма отчета о повторной сертификации, в которой перечислены все невыплаченные кредиты, подтверждающая документация по всем отчетным действиям, плата за повторную сертификацию, форма апелляции на восстановление и плата за восстановление.Если твой апелляция не получена к двухлетнему сроку, вам необходимо будет подать новую заявку на экзамен, уплатить соответствующий новый взнос за заявителя, сдать экзамен, а затем соблюдать политику повторной сертификации, действовавшую в то время, когда CTP или Обозначение ОСАГО (CD) восстановлено. Восстановление — единовременный вариант. Если после восстановления ваша сертификация будет отменена во второй раз, вам необходимо будет зарегистрироваться и сдать текущий экзамен CTP. Полные инструкции по восстановлению и формы можно найти на странице переаттестации.

Q: Как долго моя сертификация действительна, прежде чем мне придется проходить повторную сертификацию?

A: Сертификация действительна в течение трех лет.

Q: Что мне нужно сделать, чтобы сохранить мой сертификат CTP / CCM?

A: CTP и СКК должны зарабатывать и сообщать о 36 зачетных единицах непрерывного образования каждые три года для поддержания своей сертификации.

Q: Требуется ли от меня членство в AFP для поддержания сертификата CTP или CCM?

A: Нет. Хотя мы рекомендуем сохранить ваше членство в AFP, это не требуется для подтверждения вашего сертификата.Обратите внимание, однако, что стоимость повторной сертификации в качестве не члена AFP выше, чем для члена AFP.

Вернуться к началу

Сроки повторной сертификации

В: Должен ли я ждать окончания цикла повторной сертификации, чтобы отправить свои кредиты?

A: Нет. О кредитах можно сообщить в любое время после получения необходимых 36 кредитов. Обратите внимание, что ваша кредитная отчетность не влияет на даты цикла повторной сертификации.

Q: Каков крайний срок для отправки моей информации для повторной сертификации?

A: Форма отчета о повторной сертификации и плата должны быть представлены не позднее 15 октября последнего года цикла повторной сертификации.

В начало

Информация о цикле отчетности

В: Я сдал экзамен в период тестирования за декабрь / январь. Поскольку мой первый цикл повторной сертификации начинается 1 июля экзаменационного года, могу ли я применить кредиты, заработанные за действия, выполненные до сдачи экзамена?

А: Да. Любая деятельность, завершенная с 1 июля экзаменационного года, будет иметь обратную силу для вашего первого цикла переаттестации.

Q: Когда мой цикл повторной сертификации начинается и когда он заканчивается?

A: Все циклы переаттестации начинаются с 1 июля экзаменационного года по 30 июня третьего года.Например, если вы сидели в окне тестирования июнь / июль 2013 (2013A) или декабрь 2013 / январь 2014 (2013B), ваш первый цикл будет запущен 1 июля 2013 г. до 30 июня 2016 г. Последующие циклы повторной сертификации будут соответствовать трехлетнему периоду, установленному вашим первоначальным циклом. Чтобы узнать дату окончания текущего цикла повторной сертификации, обратитесь к своему Сертификату достижений или на странице сводных данных в Центре ресурсов для повторной сертификации.

В: Я был постоянным СКК и перешел на ОСАГО.Каков мой первый цикл повторной сертификации ОСАГО?

A: Первоначальные циклы повторной сертификации CTP для всех ранее постоянных СКК начинаются 1 июля того года, когда вы перешли.

Вернуться к началу

Отчетные баллы

В: Как мне подсчитать количество баллов, которые я зарабатываю за деятельность или программу?

A: Большинство программ, включая конференции, семинары, тренинги, тренинги, телеконференции и киберконференции, имеют право на получение одного кредита за каждые 50 минут посещения квалифицированных учебных занятий.Программы независимого обучения также имеют право на получение один кредит на каждые 50 минут обучения и основан на среднем времени выполнения, определенном спонсирующей организацией. Докладчики, учителя и лекторы получают 2 кредита за 50 минут обучения. Для расчета кредитов разделите сумму количество квалифицированных минут на 50. Не округлять в меньшую сторону.

Q: Я заработал более 36 кредитов в течение текущего цикла переаттестации. Могу ли я применить эти дополнительные кредиты к следующему циклу?

А: Нет.CTP и CCM могут сообщать о кредитах, заработанных только после начала цикла повторной сертификации. Следовательно, любые дополнительные кредиты, заработанные в течение текущего цикла, не могут быть применены к следующему циклу. Однако рекомендуется сообщать обо всех кредитах. заработал за цикл на Портале повторной сертификации AFP.

Q: Есть ли ограничение на количество кредитов, которое я могу заработать в год?

A: Нет. Однако некоторые типы программ действительно ограничивают количество кредитов, которое вы можете сообщить в течение цикла. Эти кредитные лимиты перечислены в описании Категории Программы повторной сертификации.

В: Как мне сообщить AFP о кредитах на повторную сертификацию?

A: Кредиты для повторной сертификации следует сообщать онлайн на портале повторной сертификации AFP, или они могут быть представлены в форме отчета о повторной сертификации CTP и CCM.

Вернуться к началу

Квалифицированные программы

В: Недавно я посетил программу, которая соответствовала требованиям для получения кредитов CPE. Будет ли эта программа иметь право на получение кредитов для повторной сертификации ОСАГО / СКК?

A: Программы, связанные с финансами, бухгалтерским учетом и этикой, которые имеют право на получение кредитов CPE, также будут иметь право на получение кредитов для повторной сертификации CTP / CCM.Другие утвержденные CPE тематические области, такие как управление бизнесом, не утверждаются для кредитов CTP / CCM.

Q: Существуют ли разные критерии для программы, позволяющей претендовать на CTP, и на CCM?

A: Нет. Требования к непрерывному образованию для CTP и CCM одинаковы.

Q: Должна ли программа быть предварительно одобрена AFP, чтобы претендовать на кредиты для повторной сертификации CTP / CCM?

A: Нет. Если программа соответствует требованиям для получения кредитов CTP / CCM, не требуется, чтобы программа быть предварительно одобренным AFP.Однако, если вы являетесь поставщиком или спонсором связанных с финансами мероприятий по непрерывному образованию и хотели бы способствовать утверждению вашей программы для кредитов CTP / CCM, вам необходимо подать заявку на регистрацию программы спонсора AFP.

Q: Какие темы соответствуют критериям для повторной сертификации CTP / CCM?

A: AFP принимает кредиты, полученные от финансов, казначейства / управления денежными средствами, бухгалтерского учета, экономики и непрерывного образования, связанного с этикой. Все программы или мероприятия, связанные с финансами, имеют право на получение кредитов ОСАГО и СКК.ИСКЛЮЧАЯ: сеансы специально для продуктов и / или продаж организации ИЛИ Фундаментальные или вводные курсы по финансам или управлению денежными средствами / казначейством

Q: Почему определенные типы программ имеют ограничения на количество кредитов, которые могут быть указаны в цикле повторной сертификации?

A: AFP ограничивает кредитную отчетность для тех типов программ, которые обычно предоставляют CTP или CCM с ограниченным объемом дополнительных, применимых в отрасли знаний.

Q: Где я могу найти список типов программ, которые соответствуют критериям для повторной сертификации CTP / CCM?

A: Список типов программ, отвечающих критериям для получения кредитов CTP и CCM, доступен в Руководстве по отчетности о повторной сертификации.

Вернуться к началу

Запрос на продление

В: Я не выполню требование по кредиту 36 к дате окончания цикла повторной сертификации 30 июня. Каков крайний срок подачи запроса на продление?

A: Запрос на продление, который должен быть представлен с формой отчета о повторной сертификации и платой, должен быть отправлен не позднее, чем 30 июня третьего года цикла переаттестации.

Q: Я ранее запрашивал продление и набрал необходимые кредиты.Как мне сообщить эту информацию в AFP?

A: После заполнения необходимых дополнительных кредитов отправьте форму отчета о повторной сертификации CTP и CCM с указанием дополнительных кредитов и уплатите пошлину за повторную сертификацию.

Вернуться к началу

Обязательное страхование автомобилей и страхование перед третьими лицами

Если вы впервые покупаете автостраховку, можно легко потерять из виду, на что вы застрахованы.

Чтобы предоставить вашему автомобилю покрытие, которого он заслуживает, нужно знать разницу между обязательным страхованием автомобилей перед третьими лицами (ОСАГО) и страхованием перед третьими лицами.

Что такое обязательное страхование перед третьими лицами (ОСАГО)?

СтрахованиеОСАГО покрывает компенсационные выплаты людям, пострадавшим или погибшим в автокатастрофе. Он не покрывает стоимость поврежденных транспортных средств и имущества, а также повреждения или потери вашего автомобиля.

В Австралии по закону вы должны иметь страховку ОСАГО, но способ ее приобретения зависит от того, где вы живете.

В Виктории, Западной Австралии и Тасмании страхование ОСАГО включено в стоимость регистрации вашего автомобиля.

Для автомобилистов из Южной Австралии, регистрация которых должна быть продлена не ранее 1 июля 2019 г., вы можете выбрать страховщика с обязательной третьей стороной (ОСАГО). К счастью для вас, AAMI покрывает ваши потребности в SA CTP.

В Новом Южном Уэльсе (где он более известен как «Green Slip») и Квинсленде вы должны иметь страховку ОСАГО, прежде чем вы сможете зарегистрировать свой автомобиль. В ACT это называется Страхование от ДТП (MAI). Вы можете купить его напрямую у лицензированного страховщика. Как и в случае других форм автострахования, при подаче заявления на страхование вам необходимо будет предоставить подробную информацию о себе, других водителях и своем транспортном средстве.

Обязательное страхование перед третьими лицами

Что такое страхование автомобилей перед третьими лицами?

Страхование автомобилейтретьей стороной покрывает вам ущерб, нанесенный автомобилю или имуществу другого человека, вызванный использованием вашего автомобиля — скажем, неудобно установленным забором или почтовым ящиком соседа — и вы виноваты. Это экономичный вариант покрытия ответственности автострахования, если вы не можете позволить себе оплачивать ремонт чужих автомобилей или имущества из собственного кармана.

AAMI предлагает страхование автомобилей третьей стороной с покрытием для вашего автомобиля на случай пожара и кражи, доступное в рамках уровня защиты от пожара, кражи и повреждения имущества третьих лиц.

Откройте для себя страхование автомобилей третьих лиц AAMI

Материальный ущерб

Покрывает ущерб, нанесенный чужим автомобилям или имуществу. Оно также включает покрытие ущерба, причиненного вашему автомобилю незастрахованными водителями. Это может быть хорошим уровнем защиты в случае аварии, и вы не можете позволить себе оплатить расходы на ремонт автомобиля или имущества другого человека.

Эта опция не включает покрытие любого ущерба, причиненного вашему автомобилю другим водителем, за исключением ограниченного покрытия ущерба, причиненного незастрахованными водителями, упомянутого выше.Это может быть хорошим вариантом, если у вас есть машина, которую вы легко можете себе позволить отремонтировать или заменить — скажем, если у вас есть подержанная машина, проехавшая тонну километров, — но вы не хотите, чтобы ее подвергали масштабному ремонту. счета на случай, если вы ударите чужую машину или имущество.

Пожар и кража

Более высокий уровень защиты от ущерба собственности третьих лиц, он может покрыть вам потерю или повреждение вашего автомобиля, вызванное пожаром, кражей или попыткой кражи. Он обеспечивает слой прикрытия от повреждений вашего автомобиля.

Управление страхованием автомобилей третьими лицами в Интернете

Еще одно ключевое отличие системы страхования автомобилей третьей стороной заключается в том, что вы можете самостоятельно управлять многими вещами в Интернете с помощью «Моей учетной записи». Это дает вам возможность круглосуточно подключаться к компьютеру или мобильному устройству и выполнять такие действия, как:

- Отслеживать статус претензии

- Обновите свой полис

- Обновите свои личные данные, например адрес

- Оплатите излишек

И многое другое.

Зарегистрируйтесь для моей учетной записи

Выберите чехол для своего автомобиля

Страхование автомобилей — это важное вложение, которое потенциально может сэкономить вам тысячи долларов на личных расходах. Вот почему так важно получить правильный уровень страхования, чтобы вы правильно застраховали себя в случае аварии.

Вот краткое описание различных видов автострахования:

СтрахованиеОСАГО — страхует водителей только на случай травм третьих лиц в результате аварии.

Страхование автомобилей третьих лиц — покрывает ущерб, нанесенный чужому транспортному средству или имуществу.

Комплексное страхование автомобилей — покрывает все ваши основания, включая ущерб, нанесенный вашему автомобилю или имуществу, плюс вы можете получить доступ к программе AAMI Safe Driver Rewards®.

Это хорошее время, чтобы подумать, хотите ли вы, чтобы в вашу страховку были встроены дополнительные функции, такие как ветровое стекло и крышка оконного стекла для ремонта.

Вы можете легко сравнить цены на автострахование AAMI, если получите предложение онлайн.Вы также можете позвонить нам по номеру 13 22 44 с 8:00 до 22:00 (AEST), 7 дней в неделю. Все еще нужно время, чтобы изучить варианты? Ознакомьтесь с нашим страхованием автомобилей онлайн сегодня!

Узнайте о страховании автомобилей сейчас

Подробнее:

AAMI Страхование автомобилей, Страхование мотоциклов, Страхование ОСАГО и ACT, а также Страхование автомобилей на колесах выдается AAI Limited ABN 48 005 297 807 AFSL 230859 (AAI), торгующейся как AAMI. Помощь на дороге AAMI — это дополнительное покрытие, доступное только в сочетании с комплексным страхованием автомобилей AAMI.Любой совет был подготовлен без учета ваших конкретных целей, финансового положения или потребностей, поэтому вам следует подумать, подходит ли он для вас, прежде чем действовать в соответствии с ним. Пожалуйста, прочтите соответствующее Заявление о раскрытии информации о продукте, прежде чем принимать какое-либо решение относительно этого продукта. Также доступно определение целевого рынка.

Как работает страхование ОСАГО в разных штатах Австралии?

Что такое ОСАГО?Обязательное страхование перед третьими лицами, или более известное как страхование ОСАГО, также называемое зеленым листом ОСАГО, является обязательным для всех владельцев автомобилей, независимо от того, в каком штате вы проживаете.Страхование ОСАГО предлагает самую простую форму покрытия и финансовую защиту владельца / водителя автомобиля от травм, причиненных третьим лицам в результате ДТП.

В отличие от других видов страхования, зеленый лист ОСАГО не распространяется на ваш автомобиль или другое имущество, поврежденное во время аварии. Он также не защитит ваш автомобиль от кражи, пожара или вандализма.

Любой автомобиль, который вы покупаете и владеете, новый или подержанный, должен иметь страховку ОСАГО, чтобы вы могли легально зарегистрировать и водить автомобиль.

Страхование ОСАГО при покупке нового автомобиляКогда вы покупаете новый автомобиль в дилерском центре, страхование ОСАГО включается в стоимость дорожных расходов или расходов на выезд. Единственное исключение — когда вы покупаете новую машину на межгосударственном шоссе. Когда это произойдет, страхование ОСАГО будет исключено, и вы должны будете приобрести страховку при регистрации автомобиля в вашем штате.

Страхование ОСАГО при покупке подержанного автомобиляПри покупке подержанного автомобиля страхование ОСАГО автоматически переносится вместе с транспортным средством.Как покупатель, вы обязаны передать регистрацию от имени продавца на свое имя. Однако, если вы покупаете незарегистрированный автомобиль, вам нужно будет оформить новый полис до регистрации автомобиля.

Чем отличается ОСАГО в разных штатах АвстралииПо всей Австралии страхование ОСАГО предлагает в основном тот же тип покрытия. Но есть определенные отличия. В таких штатах, как Новый Южный Уэльс (NSW), вы приобретаете зеленый лист ОСАГО перед тем, как зарегистрировать свой автомобиль.

Очевидные различия между штатами Австралии заключаются в ответственности и компенсации ОСАГО. Давайте рассмотрим различные требования и правила в отношении обязательного страхования третьих лиц в каждом штате Австралии.

CTP Greenslip в Новом Южном Уэльсе (NSW)

Зеленый лист CTP требуется перед регистрацией вашего автомобиля в NSW. NSW CTP является обязательным и освобождает вас от претензий. Он предоставляет компенсацию людям, погибшим или раненым в результате аварии с участием вашего автомобиля.

В Новом Южном Уэльсе схема ОСАГО разделена на схему пожизненного ухода и поддержки и схему страхования третьих лиц.

Схема страхования третьих лиц выплачивает компенсацию людям, погибшим или раненым, в то время как Программа пожизненного ухода и поддержки обеспечивает постоянный уход и более высокий уровень льгот третьим лицам, серьезно пострадавшим в автомобильной аварии.

Государственный орган регулирования страхования (SIRA) определяет страхование ОСАГО в Новом Южном Уэльсе. Факторы, влияющие на цену, включают местоположение, тип транспортного средства, возраст водителя, водительский стаж и текущий страховой статус.

Варианты страхования ОСАГО в Новом Южном Уэльсе включают