Транспортный налог: как избежать долгов

Если вы работаете по найму, вы почти не замечаете, как платите налоги, потому что это делает ваш работодатель. Он отчисляет за вас налог на ваш доход — 13% от зарплаты. На руки вы получаете «чистый» доход — уже с учетом налогов, которые за вас заплатил работодатель. Кроме 13% работодатель платит и другие взносы, которые вам незаметны.

Другое дело — транспортный налог. Если вы владеете машиной, платите его сами. Если не сделать этого вовремя, появится задолженность. За нее вам грозит штраф и запрет на выезд за границу. Но если вовремя заметить задолженность, все обойдется.

В этой статье редактор портала gosuslugi.ru Максим Ильяхов рассказал, что такое транспортный налог, как он становится просроченными и превращается в судебную задолженность, а также как быстро с этим справиться.

Транспортный налог

Россияне платят налог за владение транспортом: автомобилем, мотоциклом или мотороллером, автобусом или другой самоходной машиной.

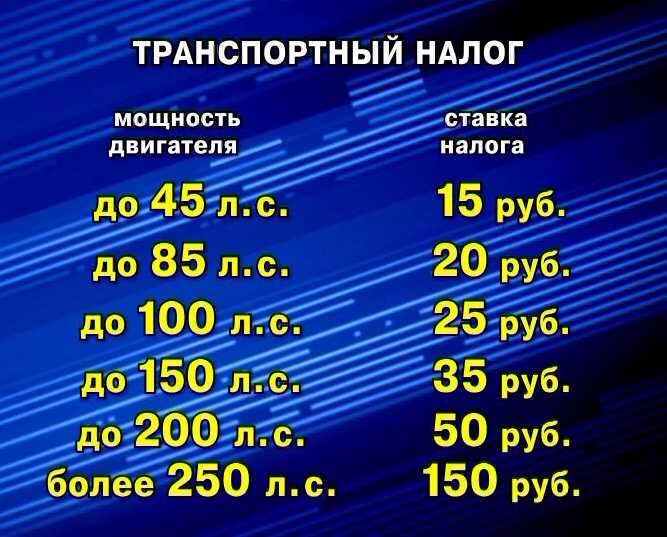

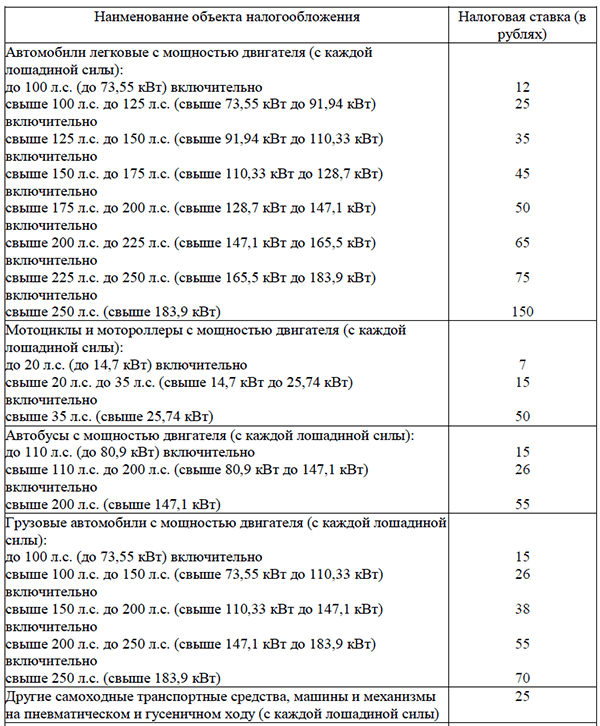

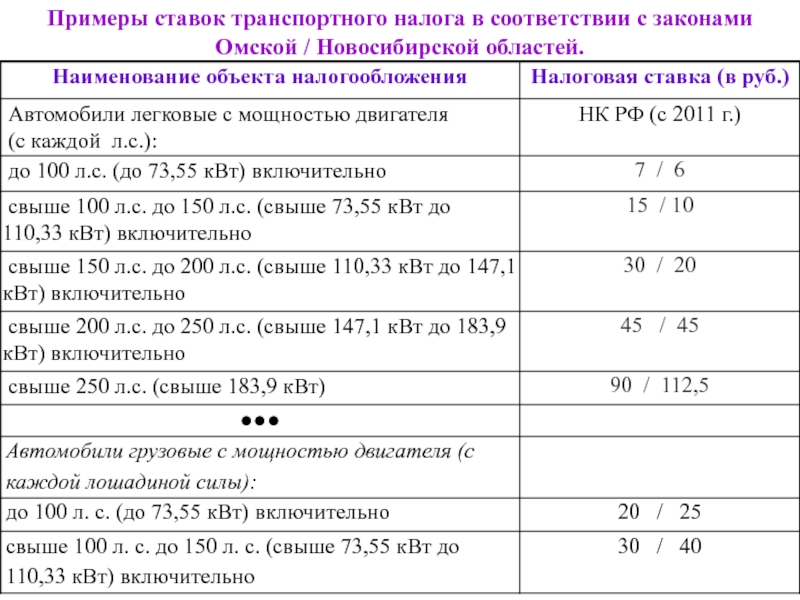

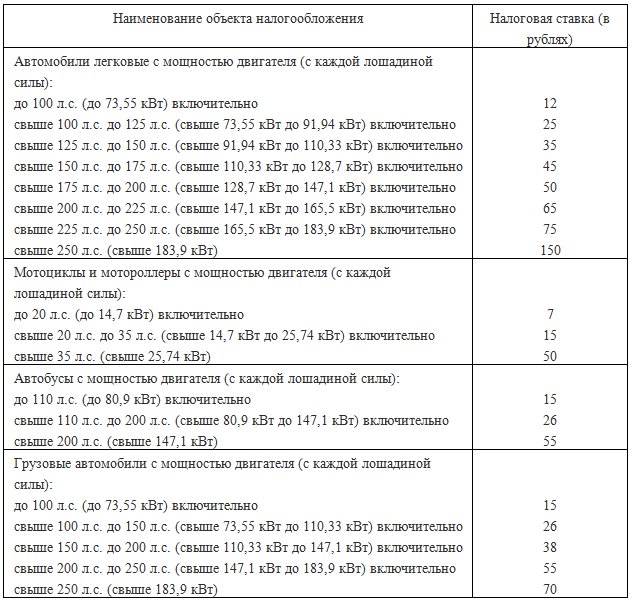

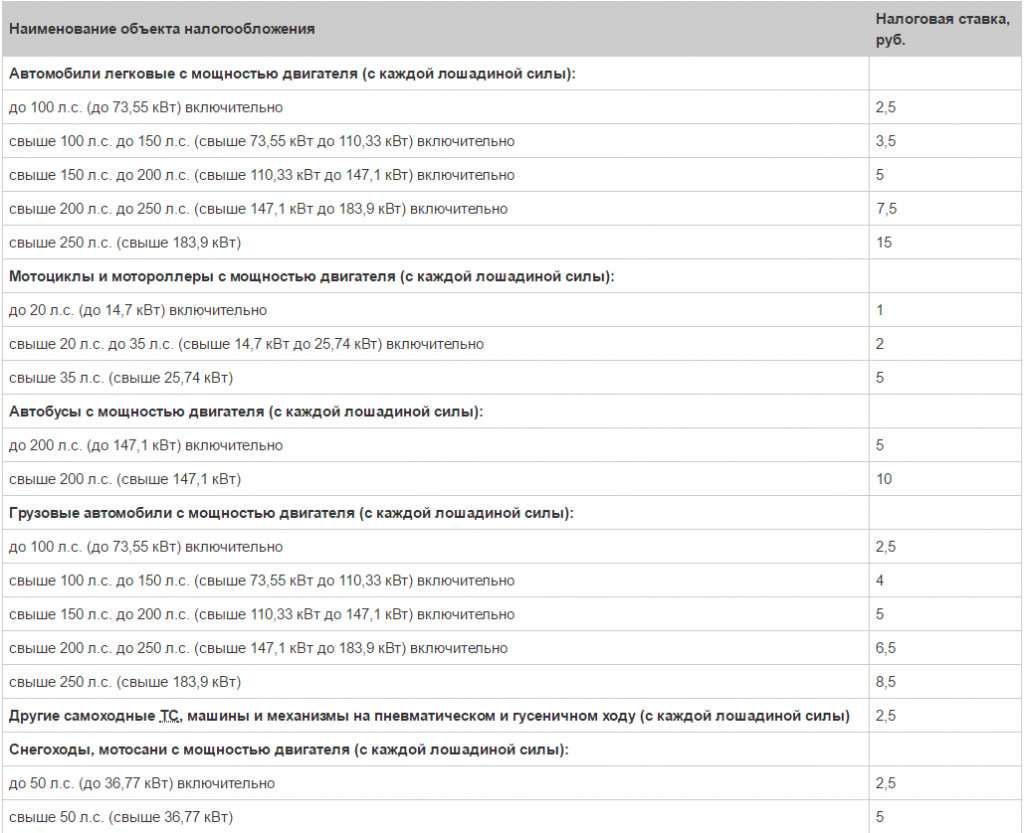

Регионы сами устанавливают налоговую ставку на основе федеральных. Она может зависеть от объема двигателя, вида транспортного средства, вместимости, стоимости и года выпуска.

Если за вами по документам числится транспортное средство, то вы платите за него налог. Даже если вы им не пользуетесь.

Когда платить

Обычно налоговая отправляет уведомление по почте, но бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Транспортный налог нужно заплатить до 1 октября. Каждый год вы платите за прошлый: если вы продали машину в конце 2014 года, в 2015 еще будете платить налог.

Проверяйте налоги на http://nalog.ru, а долги по налогам — на http://gosuslugi.ru.

Как появляется задолженность

Важно понять: налоги — это не то же самое, что налоговая задолженность. И не то же самое, что судебная задолженность.

С момента, когда налоговая начисляет налог, и до 1 октября за вами числятся налоговые начисления. Если вы оплатите их в срок, штрафы и пени вам не грозят.

После 1 октября налоговые начисления превращаются в задолженность. На нее уже начисляются пени. Кроме пени налоговая может взыскать штраф — 20% или 40% от суммы налога. Ваша задача — как можно скорее обнаружить и оплатить задолженность.

Если просрочить оплату на полгода, задолженность могут передать в суд. Тогда ее будут взыскивать судебные приставы.

Чем раньше оплатите налог, тем безопаснее и дешевле.

Как проверить и оплатить задолженность

Если вам тоже нужно проверить задолженность, сделайте следующее:

1. Зарегистрируйтесь на http://gosuslugi.ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты;

Зарегистрируйтесь на http://gosuslugi.ru. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты;

2. Заполните паспортные данные, СНИЛС, ИНН;

3. Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу»;

4. Посмотрите результат.

Платить можно в банке или прямо на сайте банковской картой. Комиссии не было. Сейчас то же самое уже можно делать не только на сайте, но и в мобильном приложении.

На форумах часто пишут, что для регистрации на госуслугах нужно идти в Ростелеком или на почту. Это так, если вам нужно оформить паспорт или записать ребенка в детсад. Но для налоговых и судебных задолженностей этого не нужно — просто вводите личные данные, ходить никуда не придется.

Если вам нужно получить более сложные услуги — лучше пройти подтверждение личности. Это проще, чем кажется: достаточно прийти в центр обслуживания (https://esia. gosuslugi.ru/public/ra/) и показать паспорт и СНИЛС. Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

gosuslugi.ru/public/ra/) и показать паспорт и СНИЛС. Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

На всякий случай проверьте задолженность прямо сейчас. На это уйдет 5 минут, зато потом не придется платить штрафы.

1. Если вы владеете транспортным средством, вы обязаны платить налог

2. Налог нужно было оплатить до 1 октября. Следите за налогом сами на http://nalog.ru

3. Если не оплатили до 1 октября, проверьте налоговую задолженность на портале госуслуг (http://gosuslugi.ru).

4. Вместе с налоговой проверьте судебную задолженность. И оплатите прямо на портале, если она есть.

Налог на эксплуатацию транспортного средства

1. На мотоцикл, трицикл и квадрцикл:

18 EUR – до 500 см3;

36 EUR – от 501 до 1000 см3;

54 EUR – от 1001 до 1500 см3;

72 EUR – более 1500 см3;

36 EUR – прочие мотоциклы, трициклы и квадрциклы.

2. Налог на эксплуатацию транспортного средства для следующих автомобилей:

2.1. который первый раз зарегистрирован после 31 декабря 2020 года, рассчитывается путем применения ставки в зависимости от количества выбросов углекислого газа (CO 2) от автомобиля в граммах (г) на километр (км) в соответствии с международной согласованной процедурой тестирования легковых автомобилей:

0 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) до 50 г на один км;

9 EUR — для автомобилей с количеством выбросов углекислого газа (CO2) от 51 г до 95 г на один км;

36 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 96 г до 115 г на один км;

66 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 116 г до 130 г на один км;

90 EUR – для автомобилей с количеством выбросов

углекислого газа (CO2) от 131 г до 155 г на один км;

114 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 156 г до 175 г на один км;

132 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 176 г до 200 г на один км;

168 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 201 г до 225 г на один км;

204 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 226 г до 250 г на один км;

258 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 251 г до 275 г на один км;

318 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 276 г до 300 г на один км;

426 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 301 г до 350 г на один км;

582 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 351 г до 400 г на один км;

756 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 401 г на один км.

2. Налог на эксплуатацию транспортного средства для следующих автомобилей:

2.2. за легковой автомобиль, который первый раз зарегистрирован после 31 декабря 2008 года, или грузовой автомобиль с полной массой до 3500 кг, который первый раззарегистрирован после 31 декабря 2011 года, рассчитывается путем применения ставки в зависимости от количества выбросов углекислого газа (CO2) от автомобиля в граммах (г) на километр (км) в соответствии с Европейским метод нового ездового цикла:

0 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) до 50 г на один км;

12 EUR — для автомобилей с количеством выбросов углекислого газа (CO2) от 51 г до 95 г на один км;

48 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 96 г до 115 г на один км;

84 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 116 г до 130 г на один км;

120 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 131 г до 155 г на один км;

144 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 156 г до 175 г на один км;

168 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 176 г до 200 г на один км;

216 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 201 г до 225 г на один км;

264 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 226 г до 250 г на один км;

336 EUR – для автомобилей с количеством выбросов

углекислого газа (CO2) от 251 г до 275 г на один км;

408 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 276 г до 300 г на один км;

552 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 301 г до 350 г на один км;

756 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 351 г на один км.

2.3. в дополнении к упомянутой в пункте 2.1. и 2.2. ставке налога дополнительно 300 EUR для легковых автомобилей, для которых объем двигателя превышает 3500 см3.

3. Который оборудован двигателем внутреннего сгорания или по своей конструкции оборудован двигателем внутреннего сгорания и как механическую приводящую силу использует энергию из хранящейся в транспортном средстве электроэнергии или устройства хранения приводящей силы и который первый раз зарегистрирован после 1 января 2005 года, а также о котором в регистрационном удостоверении транспортного средства есть информация о полной массе, объеме двигателя и максимальной мощности двигателя, налог рассчитывается путем суммирования налоговых ставок в соответствии с полной массой, объемом двигателя и максимальной мощности автомобиля в следующем размере:

за полную массу в килограммах (кг):

32 EUR – от 1501 кг до 1800 кг;

55 EUR – от 1801 кг до 2100 кг;

70 EUR – от 2101 кг до 2600 кг;

84 EUR – от 2601 кг до 3000 кг;

97 EUR – от 3001 кг до 3500 кг;

110 EUR – более 3500 кг.

за объем двигателя (см3):

9 EUR – до 1500 см3;

23 EUR – от 1501 до 2000 см3;

37 EUR – от 2001 до 2500 см3;

55 EUR – от 2501 до 3000 см3;

91 EUR – от 3001 до 3500 см3;

160 EUR – от 3501 до 4000 см3;

228 EUR – от 4001 до 5000 см3;

297 EUR – более 5000 см3.

за максимальную мощность двигателя в киловаттах (кВт):

9 EUR – до 55 кВт;

23 EUR – от 56 кВт до 92 кВт;

37 EUR – от 93 кВт до 129 кВт;

55 EUR – от 130 кВт до 166 кВт;

91 EUR – от 167 кВт до 203 кВт;

160 EUR – от 204 кВт до 240 кВт;

228 EUR – от 241 кВт до 300 кВт;

297 EUR – более 300 кВт.

4. За остальные легковые автомобили, не указанные в пункте 2 и 3, платится в соответствии с их полной массой в следующем размере:

38 EUR – до 1500 кг;

81 EUR – от 1501 кг до 1800 кг;

137 EUR – от 1801 кг до 2100 кг;

5. За автобус в соответствии с его полной массой или полной массой и уровнем выбросов двигателя:

За автобус в соответствии с его полной массой или полной массой и уровнем выбросов двигателя:

18 EUR – до 1500 кг;

36 EUR – от 1501 кг до 1800 кг;

66 EUR – от 1801 кг до 2100 кг;

78 EUR – от 2101 кг до 2600 кг;

102 EUR – от 2601 кг до 3500 кг;

от 3501 кг до 12 000 кг:

a) 252 EUR — EURO 0, EURO I, EURO II ,

b) 180 EUR — EURO III, EURO IV,

c) 120 EUR — EURO V,

d) 96 EUR — EURO VI и менее загрязняющий;

более 12 000 кг:

a) 300 EUR — EURO 0, EURO I, EURO II,

b) 210 EUR — EURO III, EURO IV,

c) 156 EUR — EURO V,

d) 120 EUR — EURO VI и менее загрязняющий.

6. За грузовые автомобили с полной массой от 3501 кг до 12 000 кг платится в соответствии с уровнем выбросов двигателя:

432 EUR — EURO 0, EURO I, EURO II;

300 EUR — EURO III, EURO IV;

192 EUR — EURO V;

144 EUR — EURO VI и менее загрязняющий.

7. За грузовые автомобили с полной массой более 12 000 кг (за исключением седельных тягачей) платится в зависимости от количества осей и уровня выбросов двигателя согласно приложению №1 Закона о налоге на эксплуатацию транспортных средств и легковых транспортных средствах предприятий.

За седельные тягачи платится в зависимости от количества осей и уровня выбросов двигателя согласно приложению №4 Закона о налоге на эксплуатацию транспортных средств и легковых транспортных средствах предприятий.

За двухосные, трехосные и многоосные прицепы платится в зависимости от количества осей, полной массы и полной массы, количества осей и вида подвески (пневматическая или механическая подвеска) тягача согласно приложению №2 Закона о налоге на эксплуатацию транспортных средств и легковых транспортных средствах предприятий.

60 EUR — за одноосные прицепы и одноосные полуприцепы.

За двухосные, трехосные и многоосные полуприцепы платится в зависимости от количества осей, полной массы и собственной массы, количества осей и вида подвески (пневматическая или механическая подвеска) тягача согласно приложению №3 закона о налоге на эксплуатацию транспортных средств и легковых транспортных средствах предприятий.

Россиянам напомнили, кто может не платить транспортный налог

МОСКВА, 18 янв — ПРАЙМ. В России некоторые категории лиц могут быть освобождены от уплаты транспортного налога. Как напоминает портал avto.ru, как сами налоговые льготы, их размер, так и категории граждан, которые могут на них рассчитывать, устанавливаются по большей частью региональными властями.

В России некоторые категории лиц могут быть освобождены от уплаты транспортного налога. Как напоминает портал avto.ru, как сами налоговые льготы, их размер, так и категории граждан, которые могут на них рассчитывать, устанавливаются по большей частью региональными властями.

Автомобилистов предупредили о новом ограничении с 1 февраля

На федеральном уровне от уплаты транспортного налога освобождены только владельцы легковых машин, специально оборудованных для использования инвалидами, а также автомобили с мощностью двигателя менее 100 лошадиных сил, полученные через органы соцзащиты.

Что касается регионов, то издание приводит пример Москвы. В столице могут не платить транспортный налог:

- Герои Советского Союза, Герои РФ, граждане, награждённые орденом Славы трёх степеней.

- ветераны и инвалиды ВОВ

- ветераны и инвалиды боевых действий

- инвалиды I и II групп

- бывшие несовершеннолетние узники концлагерей, гетто и других мест принудительного содержания, которые были созданы фашистами и их союзниками в период Второй мировой войны.

- один из родителей (усыновителей), опекун, попечитель ребёнка-инвалида,

- владельцы «малолитражек», автомобилей с мощностью двигателя до 70 лошадиных сил включительно. Но в этом случае льгота распространяется только на один автомобиль.

- один из родителей (усыновителей) в многодетной семье,

- граждане, имеющие право на получение социальной поддержки,

- россияне, принимавшие участие в составе подразделений особого риска непосредственное в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах,

- граждане, получившие или перенёсшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику,

- один из опекунов инвалида с детства, признанного недееспособным по суду,

- лица, имеющие транспортные средства, оснащённые исключительно электрическими двигателями.

Поясняется, что льгота предоставляется физлицам только на одно зарегистрированное на них транспортное средство.

В случае, если во владении находится автомобиль с мощностью двигателя более 200 л.с., то льгота распространяется только на одну группу — родители многодетных семей.

Как оплатить транспортный налог через Сбербанк онлайн

Владельцы транспортных средств, которые одновременно являются клиентами Сбербанка, имеют действующую банковскую карту и доступ в интернет, могут оплачивать налоги и сборы дистанционно через Сбербанк Онлайн.

Содержание

Скрыть- Подробнее про транспортный налог

- Инструкция по оплате транспортного налога через Сбербанк Онлайн

- Оплата через госуслуги

- Другие способы оплаты в Сбербанке

- Комиссии и ограничения

- Правила безопасности при осуществлении платежей

Подробнее про транспортный налог

Транспортный налог – это обязательный платеж, который ежегодно должны оплачивать владельцы самоходных машин и механизмов. Платеж безвозмездный. Ставки налога устанавливают региональные законодательные органы в пределах, предусмотренных налоговым кодексом РФ. Таким образом, для разных регионов России ставки, льготы и сроки уплаты транспортного налога могут отличаться.

Платеж безвозмездный. Ставки налога устанавливают региональные законодательные органы в пределах, предусмотренных налоговым кодексом РФ. Таким образом, для разных регионов России ставки, льготы и сроки уплаты транспортного налога могут отличаться.

Объектом налогообложения считаются зарегистрированные автомобили, автобусы, мотоциклы, другие самоходные машины и механизмы на гусеничном и пневматическом ходу, воздушные и водные транспортные средства.

Плательщик налога – человек, на которого зарегистрировано транспортное средство. Фактическое использование ТС роли не играет. Если автомобилем не пользуются, но с учета он не снят, платить налог необходимо.

Основанием для уплаты транспортного налога является налоговое уведомление. Документ отправляется по почте заказным письмом не позднее 30 суток до даты уплаты налога.

Инструкция по оплате транспортного налога через Сбербанк Онлайн

Для оплаты транспортного налога через Сбербанк Онлайн необходимо авторизоваться в личном кабинете, иметь остаток на счете, достаточный для уплаты суммы налога и налоговое уведомление с реквизитами и деталями платежа. Далее следуйте пошаговой инструкции.

Далее следуйте пошаговой инструкции.

- В меню главной страницы кабинета выберите вкладку «Переводы и платежи».

- В разделе «ГИБДД, налоги, пошлины, бюджетные платежи» выберите раздел «Федеральная налоговая служба».

- Кликните на раздел «Поиск и оплата налогов ФНС».

- Поскольку вы имеете на руках налоговое уведомление, выберите услугу «Оплата налогов по индексу документа», укажите карту, с которой будут списаны деньги, и введите индекс. Тем, кто не знает, где располагается индекс, стоит воспользоваться подсказкой. Образец квитанции открывается при нажатии ссылки «Открыть» под строкой, куда необходимо вписать индекс документа. Нажмите «Продолжить».

- В открывшемся окне необходимо проверить правильность введенных реквизитов. Нажать кнопку «Продолжить», если информация введена корректно, или кнопку «Отмена», если необходимо изменить какую-либо информацию.

- Далее последует стандартная для Сбербанка процедура подтверждения платежа через смс-код.

При успешном исполнении операции на экране появится печать с надписью «Исполнено».

При успешном исполнении операции на экране появится печать с надписью «Исполнено».

- Чек можно распечатать сразу же или в любое другое время, выбрав в меню раздел «История операций Сбербанк Онлайн». Распечатанный чек приравнивается к чеку, выданному в банке.

Оплата через госуслуги

Транспортный налог можно оплатить через портал Gosuslugi.ru – площадка для осуществления административных платежей в федеральный и местный бюджет. Чтобы воспользоваться услугами портала необходимо пройти стандартную процедуру регистрации, а также подтвердить личность путем создания подтвержденной учетной записи. Для этого придется воспользоваться одним из способов:

- обратиться в Центр обслуживания, перечень которых можно найти на этом же сайте

- запросить код по почте

- воспользоваться электронной подписью или УЭК (универсальная электронная карта)

Далее выполните несложные шаги.

- На главной странице портала выберите вкладку «Органы власти».

- В нижней части экрана открывшейся страницы найдите Федеральную налоговою службу. На этой странице выберите вкладку «Услуги» и кликните на первой из них «Бесплатное информирование…».

- Здесь нажмите кнопку «Получить услугу». Такая же кнопка имеется в нижней части страницы.

- Если до этого вы зарегистрировались на портале, вам откроется информация о задолженности перед бюджетом.

- Узнав размер задолженности, вы можете оплатить налог через личный кабинет Сбербанк Онлайн, а также воспользовавшись порталом nalog.ru или порталом Оплата госуслуг.

Другие способы оплаты в Сбербанке

Держатели банковских карт Сбербанка, которые по каким-то причинам не имеют доступа к системе банкинга Сбербанк Онлайн, могут оплатить транспортный налог через терминал самообслуживания. Терминалы Сбербанка отличаются простым и понятным интерфейсом. Следуя подсказкам на экране можно легко справиться с задачей.

Вам необходимо:

- Вставить карту в щель для приема карт и ввести ПИН-код, чтобы система идентифицировала вас.

- Выбрать вкладку «Платежи в вашем регионе», «Поиск получателя перевода», «Поиск по ИНН». Ввести код и нажать «Продолжить».

- В строке с получателем выберите «По квитанции с сайта ФНС», введите номер квитанции. Проверьте информацию о сумме налога и подтвердите готовность оплатить налог.

- Если платите безналичным путем, деньги спишутся с карты. При оплате наличными, активируется отверстие для приема купюр. Необходимо вставить сумму, равную сумме платежа или чуть больше. Сдачу терминал не дает, но ее можно направить на пополнение счета мобильного телефона.

Комиссии и ограничения

При оплате налогов комиссия не взимается. Это правило распространяется на все способы оплаты налогов через Сбербанк, поскольку является требованием законодательства. По закону РФ оплата всех государственных налогов производится бесплатно.

Правила безопасности при осуществлении платежей

Финансовые операции с банковской картой, совершенные через интернет и терминалы самообслуживания, безопасны, если соблюдать простые правила:

- никому не сообщайте реквизиты банковской карты (номер, срок действия, ПИН, CVV-код)

- используйте антивирусные программы

- скачивайте приложения Сбербанк Онлайн из официальных источников

- проверяйте информацию о платежах

- при возникновении малейших подозрений, поступлении сообщений о проведении сторонних операций безотлагательно свяжитесь с банком

Как остановить начисление транспортного налога?

И как вернуть деньги, если налог уплачен за утилизированный автомобиль?

«Из-за долгов по кредитам был наложен запрет на регистрационные действия автомобиля. В 2017 г. я его разобрал и сдал в пункт приема металлолома. Недавно погасил все долги, ограничения на машину перестали действовать, и я снял ее с учета в ГАИ. Можно ли вернуть транспортный налог, который я уплатил за 2017–2019 гг., если автомобиль в это время уже был сдан на металлолом?» – такое письмо получила «АГ» от читателя.

В 2017 г. я его разобрал и сдал в пункт приема металлолома. Недавно погасил все долги, ограничения на машину перестали действовать, и я снял ее с учета в ГАИ. Можно ли вернуть транспортный налог, который я уплатил за 2017–2019 гг., если автомобиль в это время уже был сдан на металлолом?» – такое письмо получила «АГ» от читателя.

Что сделать, чтобы прекратили начислять налог?

ИФНС прекращает начислять транспортный налог на основании сведений из ГИБДД о снятии автомобиля с учета. Если собственник в ГИБДД не обратился, автомобиль продолжает числиться за ним. Налоговая сама не сможет узнать, что транспортного средства уже нет и начислять налог не на что.

Читайте также

Чтобы не платить налог за автомобиль…

…который продан, утилизирован после аварии или реализован на торгах за долги – подайте заявление об уточнении сведений о своем имуществе в налоговую инспекцию

22 Ноября 2019

С 1 января 2021 г. вступил в силу п. 3.1 ст. 362 НК РФ, согласно которому исчисление транспортного налога прекращается с 1-го числа месяца гибели или уничтожения транспортного средства на основании заявления, поданного в ИФНС1. При этом снимать ТС с учета необязательно.

3.1 ст. 362 НК РФ, согласно которому исчисление транспортного налога прекращается с 1-го числа месяца гибели или уничтожения транспортного средства на основании заявления, поданного в ИФНС1. При этом снимать ТС с учета необязательно.

Подать в свою налоговую заявление об уничтожении автомобиля можно дистанционно – через личный кабинет налогоплательщика. Также заявление можно подать лично, направить по почте или передать через МФЦ. Срок рассмотрения заявления – не более 30 календарных дней.

После рассмотрения заявления инспекция пришлет собственнику автомобиля уведомление о том, что начисление транспортного налога прекращено в связи с уничтожением объекта налогообложения, либо о том, что нет оснований прекращать начисление налога.

Что нужно для аннулирования начисленного налога и возврата денег?

До 2020 г. урегулировать данный вопрос чаще удавалось только в судебном порядке. Сама ФНС не аннулировала налог, начисленный на утраченный автомобиль. Вместе с тем еще в 2015 г. об этом высказался Верховный Суд РФ2: если машины не существует, то транспортный налог начисляться не должен. И не имеет значения, снята она с учета или нет. Эту позицию взяли на вооружение нижестоящие суды3. Под напором судебной практики ФНС была вынуждена признать: если есть документально подтвержденные сведения о том, что ТС уничтожено, значит, объекта налогообложения не существует.

Вместе с тем еще в 2015 г. об этом высказался Верховный Суд РФ2: если машины не существует, то транспортный налог начисляться не должен. И не имеет значения, снята она с учета или нет. Эту позицию взяли на вооружение нижестоящие суды3. Под напором судебной практики ФНС была вынуждена признать: если есть документально подтвержденные сведения о том, что ТС уничтожено, значит, объекта налогообложения не существует.

В 2020 г. у собственников утилизированных ТС появилась возможность напрямую уведомлять ФНС об утрате автомобиля для прекращения начисления транспортного налога и аннулирования прежних начислений. Для этого в налоговую надо подать заявление. В нем помимо прочего нужно указать реквизиты документа, который подтверждает уничтожение машины, например справки или акта администрации района об утилизации авто. Без этого документа ФНС может отказать в аннулировании начисленного налога.

Законодательством не урегулирован вопрос о том, как ФНС должна возвращать денежные средства, перечисленные за утилизированный автомобиль. Если этого не произойдет, можно подать заявление о возврате суммы излишне уплаченного налога. Его форма утверждена ФНС.

Если этого не произойдет, можно подать заявление о возврате суммы излишне уплаченного налога. Его форма утверждена ФНС.

Согласно ст. 78 НК РФ сумма излишне уплаченного налога подлежит возврату в течение месяца со дня получения налоговым органом заявления налогоплательщика. Возврат производится только после зачета переплаты по налогам в счет погашения недоимки. Заявление о зачете или возврате этой суммы может быть подано в течение трех лет со дня ее уплаты.

Отметим также, что с 23 декабря прошлого года отменен заявительный порядок перечисления процентов, начисленных налогоплательщику за несвоевременный возврат инспекцией переплаты по налогам. Налоговая будет перечислять такие проценты сама, заявление подавать больше не потребуется.

(Прим. ред.: 15 марта 2021 г. ФНС сообщила об утверждении формы заявления о гибели или уничтожении объекта налогообложения по транспортному налогу (а также порядка ее заполнения и формата представления такого заявления в электронной форме), формы уведомления о прекращении исчисления транспортного налога в связи с гибелью или уничтожением объекта налогообложения, формы сообщения об отсутствии основания для прекращения исчисления транспортного налога в связи с гибелью или уничтожением объекта налогообложения (Приказ ФНС России от 29 декабря 2020 г. № ЕД-7-21/972@).)

№ ЕД-7-21/972@).)

1 Пункт 44 ст. 2, п. 5 ст. 9 Федерального закона от 23 ноября 2020 г. № 374-ФЗ.

2 Определение Верховного Суда РФ от 17 февраля 2015 г. по делу № 306-КГ14-5609.

3 Апелляционной определение Челябинского областного суда от 26 февраля 2019 г. по делу № 11а-2531/2019, Апелляционное определение Московского городского суда от 20 июня 2012 г. по делу № 11-10986/2012, Постановление Арбитражного суда Западно-Сибирского округа от 3 марта 2016 г. № Ф04-46/2015 по делу № А03-13035/2015, Кассационной определение Омского областного суда от 22 февраля 2012 г. по делу № 33-1333/2012.

Транспортный налог: как избежать долгов

23.08.2017

Если вы работаете по найму, вы почти не замечаете, как платите налоги, потому что это делает ваш работодатель. Он отчисляет за вас налог на ваш доход — 13% от зарплаты.

Кроме 13% работодатель платит и другие взносы, которые вам незаметны. Другое дело — транспортный налог. Если вы владеете машиной, платите его сами. Если не сделать этого вовремя, появится задолженность. За нее вам грозит штраф и запрет на выезд за границу.

Другое дело — транспортный налог. Если вы владеете машиной, платите его сами. Если не сделать этого вовремя, появится задолженность. За нее вам грозит штраф и запрет на выезд за границу.

Россияне платят налог за владение транспортом: автомобилем, мотоциклом или мотороллером, автобусом или другой самоходной машиной. Сюда же относятся более редкие виды транспорта: самолеты, вертолеты, теплоходы, яхты, парусные суда и катеры, снегоходы, мотосани и любые другие транспортные средства. Если у вас что-то из этого есть, то каждый год вы будете платить транспортный налог. Регионы сами устанавливают налоговую ставку на основе федеральных. Она может зависеть от объема двигателя, вида транспортного средства, вместимости, стоимости и года выпуска.

Обычно налоговая отправляет уведомление по почте, но бывают случаи, когда уведомление не приходит. Поэтому, если вы не получили уведомление, это не освобождает от уплаты налога. Если вы собственник недвижимости, следить за налогами — ваша обязанность. Это легко делать через сайт налоговой.

Это легко делать через сайт налоговой.

Транспортный налог нужно заплатить до 1 октября. Каждый год вы платите за прошлый: если вы продали машину в конце 2015 года, в 2016 еще будете платить налог. Проверяйте налоги на сайте налоговой службы, а долги по налогам — на портале госуслуг.

Если вам нужно проверить задолженность, сделайте следующее:

- Зарегистрируйтесь на портале госуслуг. Для этого нужны имя, фамилия, номер телефона или адрес электронной почты;

- Заполните паспортные данные, СНИЛС, ИНН;

- Выберите услугу «Налоговая задолженность» и нажмите кнопку «Получить услугу»;

- Посмотрите результат.

Платить можно в банке, прямо на сайте или в мобильном приложении банковской картой. Если вам нужно получить более сложные услуги — лучше пройти подтверждение личности. Это проще, чем кажется: достаточно прийти в центр обслуживания и показать паспорт и СНИЛС. Процедура занимает пять минут, а взамен вы получаете все госуслуги, которые только бывают.

Транспортный налог в Германии в 2021

ParabolStudio / ShutterstockНалоги на машину в Германии до 2014 года собирала налоговая служба (Finanzamt), а сейчас этим занимается таможня (Zollamt). В этой статье мы расскажем, какова стоимость налога в Германии на автомобиль, как его правильно рассчитать и оплатить.

Машина облагается налогом в Германии, если:

- автомобиль зарегистрирован в Германии;

- машина зарегистрирована за границей, но постоянно находится в Германии;

- транспортное средство используется на немецких дорогах незаконно.

Иностранцы, которые переехали жить в Германию, обязаны зарегистрировать свой автомобиль на немецкие номера и платить налог сразу по приезде. При этом, если срок пребывания в Германии заведомо меньше года (рабочий контракт, стажировка), то можно не регистрировать машину, но заплатить налог, тем не менее, необходимо. На туристов, приезжающих на своей машине, эти правила не распространяются.

На туристов, приезжающих на своей машине, эти правила не распространяются.

Студенты-иностранцы освобождаются от уплаты автомобильного налога до конца обучения. Если владелец машины, зарегистрированной в другой стране ЕС, живёт не в Германии, то он освобождается от уплаты налога в течение 12 месяцев. Инвалиды, имеющие немецкое свидетельство Behindertenausweis, освобождаются от налога на машину полностью или получают скидку 50%.

Новостройки в Берлине 130 объявлений на TranioРасчёт налога на авто в Германии

Определить, какой налог на автомобиль в Германии придётся заплатить, нелегко. Величина налога зависит от нескольких факторов, в первую очередь, от объёма двигателя и количества вредных выбросов в атмосферу.

Факторы, от которых зависит величина транспортного налога:

- Вид транспортного средства и год его выпуска.

- Тип двигателя: бензин или дизель.

- Объём выброса в атмосферу СО² (углекислого газа).

Все машины в Германии делятся на эмиссионные классы от Евро-1 до Евро-6.

Все машины в Германии делятся на эмиссионные классы от Евро-1 до Евро-6. - Объём двигателя.

Наименьший налог владельцы платят с бензиновых малолитражек. Так, авто с бензиновым двигателем объёмом 1 400 см³ и эмиссией СО² 90 грамм на километр пробега облагается сбором в 30 евро в год. Новая BMW X5 с трёхлитровым шестицилиндровым двигателем и количеством вредных выбросов 190 грамм на километр пробега обойдётся в 250 евро в год.

Машины на дизеле при равных характеристиках с автомобилями на бензине облагаются значительно более высоким налогом: как правило, придётся заплатить в 2 раза больше. Сбор за гибриды оказывается в полтора раза меньше за счёт небольшой эмиссии CO².

Налог для электромобилей, прицепов и грузовиков определяется по массе транспортного средства, также учитывается количество вредных выбросов, если машина тяжелее 3 500 килограмм. Электрокары тяжелее 3,5 тонн облагаются сбором в 60 евро. Снижение веса авто сопровождается плавным уменьшением налога. При этом владельцы электрокаров в Германии освобождены от уплаты транспортного налога в течение 5 лет после первой регистрации авто.

При этом владельцы электрокаров в Германии освобождены от уплаты транспортного налога в течение 5 лет после первой регистрации авто.

Владельцы большегрузов, используемых с целью грузоперевозок, платят дорожный налог в Германии — LKW-MAUT (аналог российской системы «Платон»). Этот сбор взимается за каждый пройденный километр по определённым трассам. Минимальная масса большегруза для уплаты налога — 7,5 тонн. Налог платится за все транспортные средства для грузоперевозок, которые весят больше. Сбор составляет от 0,12 до 0,24 евро за 1 км пробега в зависимости от пройденного километража, количества осей большегруза и его эмиссионного класса.

Калькулятор налога на авто в Германии

В Германии большинство автомобилей относятся к классам экологичности Евро-3 и выше. Такая машина на бензине, если она была впервые поставлена на учёт до 30 июня 2009 года, облагается налогом в размере 6,7 евро на каждые 100 см³ объема двигателя. Если же на ней установлен дизельный двигатель, то придётся заплатить гораздо больше — 15,4 евро.

Ставки налога для автомобилей, впервые зарегистрированных до июля 2009 года, в зависимости от класса экологичности и типа двигателя

Эмиссионный класс авто | Бензин (на 100 см³) | Дизель (на 100 см³) |

|---|---|---|

Евро-3 и выше | 6,75 € | 15,44 € |

Евро-2 | 7,36 € | 16,05 € |

Евро-1 | 15,13 € | 27,35 € |

Евро-0 (ehemals ohne Ozonfahrverbot) | 21,07 € | 33,29 € |

Евро-0 (übrige) | 25,36 € | 37,58 € |

Для более новых автомобилей ставка налога ниже. Если машина зарегистрирована впервые после 1 июля 2009 года, то общая ставка составит 2 евро на 100 см³ для бензиновых двигателей и 9,5 евро — для дизельных.

Однако к этой общей ставке прибавляется дополнительная ставка за выбросы CO² сверх нормы — 2 евро на 100 см³ за каждый лишний грамм на километр пробега. Посмотреть объём выбросов можно в технической документации автомобиля. В 2021 году необлагаемый предел выбросов составляет 120 г/км. Такой показатель характерен для «зелёных» экологически чистых авто, например для Toyota Prius.

Посмотреть объём выбросов можно в технической документации автомобиля. В 2021 году необлагаемый предел выбросов составляет 120 г/км. Такой показатель характерен для «зелёных» экологически чистых авто, например для Toyota Prius.

Так, BMW Х5 с трёхлитровым дизельным двигателем производит 162 г/км выбросов, в таком случае доплатить за превышение нормы придётся 134 евро. Тогда как Volkswagen Passat с двигателем 1,4 литра на бензине делает 145 г/км выбросов, а доплата к налогу составит 100 евро. Таким образом, немецкие власти стимулируют автовладельцев пересаживаться на более новые и экологичные машины.

Порядок уплаты налога на машину в Германии

Для того чтобы уплатить транспортный налог при регистрации авто, нужно указать номер счёта в немецком банке. В течение двух недель после регистрации таможня отправит на почту владельцу налоговую оценку с суммой сбора и датой оплаты. В письме также будет указан телефон, по которому можно обращаться для уточнения возникших вопросов. Узнать, какое отделение обслуживает район вашего проживания, можно на сайте немецкой таможни.

Узнать, какое отделение обслуживает район вашего проживания, можно на сайте немецкой таможни.

Размер налоговой оценки останется действительным в последующие годы. Налоговая оценка будет проведена ещё раз, если изменится налоговая база или ставка, а также в случае освобождения от налогообложения.

Спустя пару недель таможня снимет с указанного счёта сумму за год вперёд. Затем сбор будет сниматься ежегодно с этого счёта, поэтому нужно проинформировать таможню в случае его закрытия и открытия нового.

Если при продаже машина снимается с регистрации, информировать об этом таможню не требуется. Таможня произведёт перерасчет согласно фактическим датам владения автомобилем и вернёт остаток, как правило, в течение трёх недель. Письмо с указанием суммы возврата приходит через пару недель.

Налог при продаже автомобиля в Германии

При продаже автомобиля в Германии платится налог на добавленную стоимость (НДС) или «Mehrwertsteuer» (MwSt). НДС составляет 19% от NETTO — цены за машину и добавляется к ней, составляя в сумме BRUTTO — полную цену автомобиля. Эту сумму покупатель платит дополнительно к стоимости авто продавцу, а продавец отдаёт её в виде налога государству.

Эту сумму покупатель платит дополнительно к стоимости авто продавцу, а продавец отдаёт её в виде налога государству.

Если машина покупается для экспорта за пределы Евросоюза, нужно также заплатить 19% НДС. Покупатель имеет право вернуть НДС в случае, если машина куплена у юридического лица. Если машину продаёт физическое лицо, НДС не возвращается.

Ани Мурадян Все статьи этого автора

Автосалон, ЖНВД | Цены на дорожный налог | Калькулятор автомобильного налога DVLA

21 июня 2021 г. Кейт Адамс

Добро пожаловать в калькулятор налога на автомобили Parkers. Если вы когда-нибудь задумывались, облагается ли ваш автомобиль налогом или во сколько вам обойдется дорожный налог в следующий раз, здесь вы найдете ответы на все свои вопросы.

В качестве альтернативы, вы, возможно, собираетесь купить новую машину и хотите знать, сколько она вам будет стоить, прежде чем совершить покупку — опять же, эта страница будет для вас чрезвычайно полезной.

Найдите и проверьте цены на дорожный налог для любого автомобиля с помощью инструмента ниже.

Найти дорожный налог на автомобиль

Найдите информацию о дорожном налоге для конкретного автомобиля, выбрав из приведенных ниже списков:

Загружается …

Загружается …

Загружается …

Выбери модель

Часто задаваемые вопросы и советы по дорожному налогу

Посмотреть дорожный налог по производителю

Как пользоваться калькулятором налога на автомобили Parkers

Использовать налоговый калькулятор Car Parkers очень просто! Это также идеальный способ проверить дорожный налог на собственном автомобиле или любом другом транспортном средстве, которое может вас заинтересовать.

Просто выберите марку и модель вашего автомобиля в раскрывающихся меню выше, а в третьем раскрывающемся списке вы сможете выбрать стиль кузова и год выпуска автомобиля. Не волнуйтесь, если точного года нет, если он находится в пределах диапазона, который вы представляете.

Не волнуйтесь, если точного года нет, если он находится в пределах диапазона, который вы представляете.

Наконец, нажмите синюю кнопку «Перейти», и вы перейдете на новую страницу, на которой будет показан список всех налоговых ставок для всех моделей, которые попадают в выбранные вами категории. Если вы не совсем уверены в том, какой у вас автомобиль, вы можете узнать об этом с помощью нашего инструмента оценки автомобиля, который позволяет вам ввести свой регистрационный номер, чтобы точно сказать, что это за марка, модельный ряд и точная модель.

Как рассчитывается автомобильный дорожный налог (ЖНВД)

Есть полное руководство по налогу на автомобили для Parkers, а также раздел с советами по налогу на автомобили, но в двух словах, текущие ставки дорожного налога на автомобили рассчитываются на основе выбросов CO2 и цены, в период с 2001 по 2017 год — только выбросы CO2, в то время как Те, кто старше 2001 года, оценили их только на основе объема двигателя.

Для новых автомобилей существует 13 диапазонов налогов на выбросы CO2, которые связаны с различными уровнями выбросов и суммами налога на автомобили, подлежащего уплате. Прекращение прейскурантной цены составляет 40 000 фунтов стерлингов или более.На автомобили, зарегистрированные с 1 апреля 2017 года, распространяется 12-месячная ставка за первый год, которая связана с выбросами CO2 от автомобиля.

Прекращение прейскурантной цены составляет 40 000 фунтов стерлингов или более.На автомобили, зарегистрированные с 1 апреля 2017 года, распространяется 12-месячная ставка за первый год, которая связана с выбросами CO2 от автомобиля.

Автомобили до марта 2001 г. делятся на две группы в зависимости от объема двигателя в кубических сантиметрах (куб. См). Точка разделения между верхним и нижним — 1549 куб. Если вы не уверены в объеме двигателя вашего автомобиля, вы можете проверить его на страницах технических характеристик автомобиля Parkers.

Ищете налог на служебный автомобиль?

Если у вас есть право на служебный автомобиль, вам нужно будет заплатить налог на служебный автомобиль, чтобы отразить полученную вами натуральную льготу (BIK) вместо заработной платы.Это очень сложная система, основанная на стоимости автомобиля P11d, вашей зарплате и выбросах CO2 от автомобиля.

Хорошая новость в том, что у нас также есть очень полезный раздел о налоге на корпоративные автомобили, в котором вы найдете все, что вам нужно знать.

Калькулятор автомобильного налога: ответы на ваши вопросы

В: Что такое автомобильный налог и почему он так важен?

A: Налог на автомобили (или акцизный сбор на транспортные средства, как его официально называют) — это то, что все владельцы транспортных средств должны платить, чтобы иметь возможность припарковать свои машины и водить их по дорогам в Соединенном Королевстве.

Q: Почему я должен платить автомобильный налог?

A: По закону водители обязаны ежегодно уплачивать налог на покупку автомобиля. Собранные в результате доходы поступают непосредственно в фонд центрального правительства, который используется для проектов по улучшению дорог для всех, включая новые и модернизированные дороги и необходимое техническое обслуживание.

В: Что произойдет, если меня поймают с необлагаемой налогом машиной?

A: Если вас поймают на дороге на не облагаемом налогом транспортном средстве, вас могут оштрафовать на сумму до 1000 фунтов стерлингов. DVLA может приказать заблокировать не облагаемые налогом автомобили на улице и в некоторых случаях арестовать их. Когда DVLA фиксирует не облагаемое налогом транспортное средство, с владельца взимается штраф в размере 100 фунтов стерлингов. Если вы не можете доказать, что транспортное средство облагалось налогом на момент его выпуска, вам придется заплатить залог в размере 160 фунтов стерлингов, но вы получите его обратно, если сможете доказать, что транспортное средство было обложено налогом в течение 15 дней.

DVLA может приказать заблокировать не облагаемые налогом автомобили на улице и в некоторых случаях арестовать их. Когда DVLA фиксирует не облагаемое налогом транспортное средство, с владельца взимается штраф в размере 100 фунтов стерлингов. Если вы не можете доказать, что транспортное средство облагалось налогом на момент его выпуска, вам придется заплатить залог в размере 160 фунтов стерлингов, но вы получите его обратно, если сможете доказать, что транспортное средство было обложено налогом в течение 15 дней.

В: Облагается ли моя машина налогом? Как проверить онлайн

A: Вы можете легко проверить налог на транспорт онлайн, перейдя на сайт DVLA и введя регистрационный номер транспортного средства.

В: Каким образом налог на автомобили влияет на новые или подержанные автомобили высокого класса?

A: Новые автомобили стоимостью более 40 000 фунтов стерлингов подлежат ежегодной надбавке в размере 310 фунтов стерлингов каждый год в течение пяти лет после первого обложения налогом. И это цена без учета скидок. По сути, если он стоит более 40 000 фунтов стерлингов, его облагать налогом дороже, независимо от того, насколько он чист. Для автомобилей до 2017 года налоги облагаются налогом на выбросы, поэтому, если это пожиратель бензина, он, скорее всего, получит максимальную ставку налога — помните, что вы можете проверить стоимость дорожного налога на этой странице.

Q: Какие документы мне нужны для продления уплаты налогов?

• Если вы платите налог онлайн , вам понадобится напоминание из DVLA (известного как V11) или вашего автомобильного бортового журнала (известного как V5C), чтобы вы могли ввести 11-значный ссылочный номер онлайн.

• Вам понадобится актуальный сертификат MoT , если ему четыре года и старше и который облагается налогом в почтовом отделении, но он будет автоматически проверен, когда вы подадите заявку онлайн.

• Вы также должны быть застрахованы — если вы платите налоги в почтовом отделении, вам нужно будет предъявить страховой сертификат или гарантийное письмо.

В: Как облагать налогом мою новую машину?

A: Если вы покупаете новый автомобиль, дилер обычно организует его регистрацию и получает справочный номер, по которому вы можете облагать налогом свой автомобиль.

В: Нужен ли мне налоговый диск для моей машины?

A: Нет, они были сняты с производства в 2014 году.

В: У меня нет напоминания DVLA или регистрационного документа. Могу ли я продлить свой налог на транспорт в почтовом отделении?

A: Да.Если вы потеряли свой V5C, вам нужно будет пойти в почтовое отделение и подать налог на свой автомобиль, используя форму (V62).

В: Моя машина не выезжала на дорогу. Могу ли я по-прежнему облагать налогом?

A: Если вы задекларировали свой автомобиль SORN и возвращаете его на дорогу, процесс пересчета налога прост. Вы можете сделать это онлайн или по телефону, связавшись с DVLA. Все, что вам нужно, это ваш 11-значный ссылочный номер в бортовом журнале транспортного средства, который вы затем можете ввести на веб-сайте DVLA.Просто убедитесь, что он зарегистрирован и застрахован — если тест закончился, вам нужно будет повторно протестировать его, прежде чем вы сможете обложить налогом.

Дополнительная литература по налогу на автомобили

>> Посетите нашу целевую страницу с советами по налогам на автомобили и VED

>> Посетите официальный сайт DVLA по налогам на автомобили

Проверьте дорожный налог для автомобилей с бензиновым / дизельным двигателем онлайн

Категориявыберите категорию Сельское хозяйство, сельское хозяйство и окружающая среда Экологический менеджмент и охрана Сельское хозяйство Ловит рыбу Земельные и водные ресурсы Загрязнение и удаление отходов Сельские услуги Погода Дикая природа и биоразнообразие Рождения, смерти, браки и уход за детьми Сертификаты, офисы регистрации, изменение имени или пола Детские пособия Рождение ребенка, воспитание и усыновление Брак, гражданское партнерство и развод Бизнес и самозанятые Закрытие Управление персоналом Импорт и экспорт Лицензии, сборы, товарные знаки и авторское право Продажа товаров и услуг Настройка Отходы и воздействие на окружающую среду Гражданство, визы и паспорта Гражданство и жизнь в Индии Проживающих за рубежом Паспорта Путешествие за границу Образование и обучение Ученичество и обучение Гранты на образование и обучение Международное образование Иностранные студенты Ресурсы для школ Стипендии и финансирование студентов учеба в школе Университеты и высшее образование Электричество, вода и местные услуги Электричество Жилье и недвижимость Местные службы Сжиженный нефтяной газ Воды Здоровье и благополучие Здоровье детей и иммунизация Заболевания и состояния Поставщики медицинских услуг и доступ Укрепление здоровья Медицина, вакцины и товары для здоровья Здоровье и безопасность на рабочем месте Вакансии Информация о карьере Сотрудники Работодателей Биржи занятости и рабочие места Отставка Условия труда, здоровье и безопасность Правосудие, закон и жалобы Суды, приговоры и трибуналы Безопасность в Интернете Тюрьмы Сообщение о преступлениях Ваши права и закон Деньги и налоги Банковское дело и страхование Судебные иски, задолженность и банкротство Финансовое регулирование Подоходный налог Инвестиции Прочие налоги Личные финансы Пенсия и льготы Семьи Мигранты, беженцы и гости Пенсия Лица с ограниченными возможностями Пожилые граждане Студенты Наука, информационные технологии и коммуникации Транспорт и инфраструктура Авиация Инфраструктура Общественный транспорт и частный транспорт Железные дороги Регистрация и лицензии Дороги и автомобильный транспорт Путешествия и туризм Таможня и карантин Посольства и консульства Туризм в Индии Путешествие за границу Молодежь, спорт и культура

Проверка налогового статуса | RAC

Перед покупкой следующего автомобиля убедитесь, что вы понимаете, как применяется налог на автомобиль.Поскольку автомобильный налог не переводится автоматически при покупке нового автомобиля, следуйте инструкциям, которые мы перечислили ниже, чтобы вы смогли безопасно добраться до дома. Вам также необходимо будет приобрести соответствующую страховку на автомобиль.

В комплекте:

Объяснение диапазонов налогообложения транспортных средств

Полоса налога на транспортные средства рассчитывается в зависимости от объема двигателя или типа топлива и выбросов углекислого газа, в зависимости от того, когда автомобиль был зарегистрирован.

- Автомобили, зарегистрированные до 1 марта 2001 года, облагаются налогом в соответствии с объемом двигателя .

- Те, кто зарегистрирован после 1 марта 2001 года, облагаются налогом в соответствии с типом топлива и выбросами CO2.

- Полосы отмечены буквой от A до M. Те, кто находится в группе A, выделяют наименьшее количество CO2 и в настоящее время освобождены от налоговых сборов.

- Транспортные средства, работающие на альтернативном топливе, которые не работают только на дизельном или бензиновом топливе, например гибриды, подключаемые гибриды и автомобили, работающие на сжиженном нефтяном газе, имеют пониженный рейтинг налогового диапазона.

Система налогообложения автомобилей недавно претерпела серьезные изменения, поэтому, возможно, стоит изучить эти изменения, прежде чем выбирать следующую модель.

Транспортные средства, освобожденные от налога

К транспортным средствам, освобожденным от налогообложения, относятся:

- Транспортные средства, используемые инвалидом. Вы можете потребовать освобождение от инвалидности при подаче заявления на уплату транспортного налога. Освобождение может быть отменено позже, если транспортное средство больше не используется инвалидом.

- Транспортные средства (не машины скорой помощи), которые используются организациями для перевозки людей с ограниченными возможностями.

- Подвижные скутеры, инвалидные коляски и инвалидные коляски с электроприводом освобождаются от уплаты при условии, что они имеют максимальную скорость 8 миль в час и оснащены устройством, ограничивающим скорость на пешеходных дорожках до 4 миль в час.

- Автомобили выпуска до 1 января 1976 г.

- Электрические транспортные средства.

- Транспортные средства, используемые для сельскохозяйственных, садоводческих и лесных работ, в том числе тракторы и легкие сельскохозяйственные машины, используемые для бездорожья.

Даже если транспортное средство освобождено от дорожного налога, может потребоваться подать заявление на это освобождение. Посетите Gov.uk, чтобы проверить, имеет ли ваш автомобиль право на освобождение от налогов.

Объявление транспортного средства как СОРН

Если автомобиль собирается съехать с дороги, и вы хотите прекратить налогообложение и страхование его, то он должен быть зарегистрирован как SORN (Официальное уведомление о бездорожье).Транспортное средство следует хранить в гараже, на дороге или на частной земле, а не оставлять на дороге общего пользования. Чтобы зарегистрировать автомобиль как SORN, воспользуйтесь сайтом GOV.UK и начните процесс здесь.

GOV.UK подчеркнули, что вы должны зарегистрировать статус SORN, если применимо любое из следующих условий:

- Ваш автомобиль не облагается налогом.

- Ваш автомобиль не застрахован (даже на очень короткий срок).

- Вы хотите сдать автомобиль в металлолом и разделить его на запчасти.

- Вы покупаете автомобиль, зарегистрированный на SORN, и хотите, чтобы он оставался таким.СОРН не может быть передан от предыдущего владельца.

Если вы приобретаете транспортное средство, которое было зарегистрировано в SORN, вы будете нести ответственность за налогообложение и страхование его, как только вы станете владельцем.

Как продлить дорожный налог

Продлить дорожный налог довольно просто. Если у вас есть напоминание (V11), V5C (бортовой журнал), добавка для нового хранителя, если вы только что приобрели автомобиль, или письмо с предупреждением о «последнем шансе», то его можно заполнить онлайн в GOV.Соединенное Королевство

Вы также можете позвонить по телефону 0300 123 4321 или посетить почтовое отделение, занимающееся налогом на транспортные средства, не забудьте взять с собой всю свою документацию.

Если вы хотите узнать больше об истории автомобиля, а также получить исчерпывающий список проверок безопасности перед покупкой подержанного автомобиля, вам следует рассмотреть возможность проверки транспортного средства RAC.

Проверь сейчас

Импорт | RDW

Если у вас есть транспортное средство, зарегистрированное на ваше имя в Нидерландах, вы должны выполнить определенные обязательства в отношении этого транспортного средства.Здесь вы можете прочитать, какие обязательства по транспортным средствам существуют в Нидерландах.

Обязательства включают:

- С того момента, как транспортное средство зарегистрировано на ваше имя, оно должно быть застраховано перед третьими лицами (в соответствии с Законом о гражданской ответственности Нидерландов (Dutch WAM)). Исключение: прицепы до 3500 кг включительно имеют страховку на основе тягача.

- Автомобиль должен пройти утвержденный периодический техосмотр (APK). Это не относится к моторам, мопедам и прицепам / караванам до 3500 кг включительно.

- Вам необходимо заплатить налог на автотранспортные средства. Это относится к легковым автомобилям, фургонам, грузовикам и мотоциклам.

- Ваш автомобиль должен иметь правильные регистрационные номера.

Страхование

Вы можете получить страховку от третьего лица в страховой компании. Однако это должна быть страховая компания, которая может регистрироваться в страховом регистре RDW. Обычно это означает, что в нем участвует голландская страховая компания.

Периодический техосмотр автомобилей (АПК)

Автомобили компании, легковые автомобили или прицепы / караваны весом более 3 500 кг, подлежащие периодическому осмотру транспортных средств, должны проходить утвержденный периодический осмотр.Будьте внимательны при покупке подержанного автомобиля. Как зарегистрированный владелец, вы несете ответственность за это со дня регистрации номера лицензии на ваше имя.

Налог на автотранспорт

Если у вас есть номер лицензии, зарегистрированный на ваше имя, вы также подаете налоговую декларацию на автотранспортные средства. Налоговые органы автоматически отправят вам счет по налогу на автотранспортные средства. Это относится к легковым автомобилям, фургонам, грузовикам и мотоциклам. Более подробную информацию о налоге на автотранспортные средства можно найти на сайте налоговых органов.эта ссылка откроется в новом окнеБолее подробную информацию о налоге на автотранспортные средства можно найти на сайте налоговых органов

Штраф после проверки данных

RDW проверяет регистр страхования и журнал техосмотра. Таким образом, RDW может напрямую узнать, есть ли у транспортного средства страхование и утвержденный техосмотр (если применимо).

Если ваш автомобиль не застрахован, вы получите штраф от Центрального судебного агентства по взысканию налогов (CJIB) в Леувардене. Вы также получаете штраф от CJIB, если ваш автомобиль подлежит периодическому осмотру и не прошел утвержденный техосмотр.

Налоговые органы проверяют, нужно ли платить налог на автотранспортное средство за свой автомобиль, через регистр номеров лицензий. Если вы этого не сделаете или не сделаете вовремя, вы получите штраф от налоговых органов.

Условия остановки автомобиля

Вы можете отменить условия, применимые к владению автомобилем на определенный период, приостановив действие вашего транспортного средства, как это называется. Пожалуйста, свяжитесь с RDW для получения дополнительной информации.

Продажа автомобилей | Налоговое управление штата Аризона

Продажа автотранспортных средств нерезидентам

Когда дело доходит до продажи автомобилей нерезидентам Аризоны, существует четыре отдельных освобождения от уплаты налога с привилегий на транзакции (или вычетов из налоговой базы розничного продавца) в соответствии с классификацией розничных продаж, которые могут применяться к продаже автомобиля продавцом в Аризоне.Все четыре из этих исключений зависят от покупателя, который сначала квалифицируется как нерезидент.

Два освобождения основаны на государстве проживания покупателя. Одно исключение требует документально подтвержденной передачи продавцом транспортного средства нерезиденту за пределами штата. Для получения дополнительной информации об этих исключениях и требованиях к документации, включая продажи нерезидентам военного персонала, дислоцированного в Аризоне, и покупателям из числа коренных американцев, см. Процедуру привилегий по транзакциям в Аризоне (TPP) 08-1.

В целом, статут Аризоны предусматривает освобождение от продажи автомобиля нерезиденту, который является гражданином штата, в котором есть и то, и другое:

- налог штата на использование или другая ставка акцизного налога (применимая к покупке или регистрации транспортных средств), которая ниже, чем ставка налога на привилегии штата Аризона 5,6% ; и,

- налоговая взаимность с Аризоной, что означает, что штат нерезидента предоставит кредит на сумму TPT штата Аризона, уплаченную покупателем-нерезидентом во время продажи.

Это освобождение делает сумму TPT штата Аризона, подлежащую уплате при продаже, равной государственному налогу, подлежащему уплате в штате покупателя-нерезидента при продаже без налогов. Обратите внимание, что освобождение от уплаты налога в соответствии с налоговым кодексом другого штата не применяется в Аризоне. Поскольку штат нерезидента разрешает зачет налога штата, уплаченного в Аризоне, не должно быть налоговых обязательств штата, когда транспортное средство зарегистрировано нерезидентом в его или ее родном штате.

ЗаконАризоны также позволяет нерезиденту вступать во владение транспортным средством в Аризоне, но это освобождение распространяется только на TPT и акцизные сборы округа «совмещенные».С другой стороны, привилегия города полностью распространяется на продажу автомобилей нерезидентам, когда покупатель вступает во владение автомобилем в Аризоне. Единственное освобождение от уплаты налога на привилегии в городе Аризона при продаже автомобиля соответствующему нерезиденту требует, чтобы продавец доставил автомобиль покупателю-нерезиденту за пределами штата.

Таблицы налоговых ставок для государства-нерезидентов

Таблицы налоговых ставок штатов-нерезидентов перечисляют штаты, в которых ставка налога в обоих штатах ниже, чем в Аризоны 5.6 процентов по ставке TPT и предоставляют кредит на уплату государственного налога в Аризоне. Также перечислены штаты, которые не взимают налог с продаж или акцизный налог; нерезиденты из этих штатов также имеют право на освобождение от налогов в соответствии с законом Аризоны и не будут платить налоги штата или округа. Для нерезидентов из всех других штатов с более высокой ставкой налога штата, чем 5,6 процента в Аризоне, ставка TPT и разрешается вычет за счет акцизов штата на уплаченный в Аризоне налог штата, налог штата и все местные налоги применяются к продаже, если нерезидент принимает доставку автомобиля в Аризоне.

Для применения пониженной ставки TPT покупатель-нерезидент должен заполнить Аризонскую форму 5011, чтобы установить резидентство в другом штате США; получить у продавца специальное разрешение на регистрацию нерезидента на 90 дней; и разрешить продавцу автотранспортных средств сделать копию действующего водительского удостоверения нерезидента за пределами штата.

Расчет налога на льготы по сниженной сделке

Чтобы помочь продавцам автомобилей в Аризоне, компания ADOR создала две версии таблицы расчета налогов.Этот рабочий лист вычисляет уменьшенную сумму государственного TPT и окружного акцизного налога, который будет применяться к продаже автомобиля нерезиденту, а также вычисляет правильные суммы вычетов, которые должны быть приняты в декларации о привилегиях транзакций, использовании и выходном налоге (форма TPT- 2).

Рабочий лист A / B — это пустой рабочий лист, который налогоплательщики могут распечатать и заполнить вручную; или они могут заполнить онлайн, а затем распечатать. Продавец транспортного средства должен указать продажную цену, налоговые ставки штата нерезидента и округа Аризона и выполнить все математические вычисления.Пример заполнения рабочего листа и Аризонской формы TPT-2 (для разовой продажи) включен в этот рабочий лист.

Рабочий лист C — это автоматический вычислительный рабочий лист, доступный для печати. Просто введя налогооблагаемую продажную цену транспортного средства и выбрав штат нерезидента и округ Аризона, в котором находится бизнес продавца, из раскрывающихся меню, рабочий лист рассчитает налог и предоставит суммы для размещения в Форме TPT-2 для эта распродажа. Аризона включена как один из штатов в раскрывающееся меню штата для сравнения экономии налогов.

В Таблицах налоговых ставок штатов-нерезидентов также указаны штаты, резиденты которых имеют право на следующее отдельное обязательное освобождение в соответствии с розничной классификацией:

A.R.S. § 42-5061 (A) (28) (a) предусматривает освобождение от уплаты налога на прибыль штата и акцизного налога округа на продажу автотранспортных средств нерезидентам из штатов, которые не предоставляют кредит на налоги, уплаченные в Аризоне. Это освобождение от уплаты налогов в Аризоне избавляет покупателя-нерезидента от уплаты налога в обоих штатах. Это освобождение и требования к документации для квалификации разъясняются в TPP 08-1.

Таблицы налоговых ставок штата для нерезидентов, которые также включают в себя перечень налоговых ставок округа Аризона, предназначены для определения правильных сумм налога штата и округа, применяемого к продаже автотранспортных средств, которая имеет право на полное или частичное освобождение от налогов в соответствии с законом Аризоны.

Обратите внимание: ADOR рекомендует перепроверить числа и расчеты в этой таблице, поскольку отдел не несет ответственности за ошибочные расчеты.

На Рабочем листе A / B налоговые ставки штата нерезидента и округа Аризона должны быть перенесены в пустой или заполняемый рабочий лист, но все математические вычисления должны быть выполнены продавцом.

На листе C после ввода продажной цены автомобиля раскрывающиеся меню позволяют продавцу автомобиля выбрать штат нерезидента и округ Аризона, в котором происходит продажа. Этот рабочий лист автоматически рассчитает суммы налогов и удержаний, взятых по Форме TPT-2.

Транспортный Налоговый Центр | Налоговая служба

Что нового

Теперь вы можете использовать кредитную или дебетовую карту для оплаты налога на использование большегрузных транспортных средств.См. Информацию в разделе «Готовы подать? Вот как »ниже.

Нужно ли мне платить налог за использование большегрузных транспортных средств? — это короткое интерактивное собеседование, которое поможет вам определить, требуется ли вам платить налог за пользование автомагистралью с автомашины по шоссе.

Важные напоминания

Налог на использование большегрузных транспортных средств

Любой, кто зарегистрировал или должен зарегистрировать тяжелый шоссейный транспорт с облагаемой налогом полной массой 55 000 фунтов или более на свое имя во время первого использования на дорогах общего пользования в течение отчетного периода, должен заполнить форму 2290 «Тяжелое шоссе». Используйте налоговую декларацию.

Сроки подачи

Сезон подачи заявок для подателей формы 2290 — с 1 июля по 30 июня. Крайний срок подачи формы 2290 зависит от месяца, в который вы впервые используете облагаемое налогом транспортное средство на дорогах общего пользования в течение отчетного периода.

- Для автомобилей, которые вы впервые использовали на шоссе общего пользования в июле, заполните форму 2290 в период с 1 июля по 31 августа.

- Налог за текущий регистрационный сезон будет пропорционально распределен для транспортных средств, которые вы впервые используете на дорогах общего пользования после июля.Подайте форму 2290 до последнего дня месяца, следующего за месяцем, в котором вы впервые использовали транспортное средство на дороге общего пользования. См. «Когда подавать форму 2290» для получения более подробной информации.

Регистрация транспортного средства

Срок подачи заявок не привязан к дате регистрации транспортного средства. Независимо от даты продления регистрации транспортного средства, налогоплательщики должны подать форму 2290 до последнего дня месяца, следующего за месяцем, в котором налогоплательщик впервые использовал транспортное средство на шоссе общего пользования в течение налогового периода.

Готовы подать? Вот как

- Соберите информацию

- Идентификационный номер работодателя . Вы не можете использовать свой номер социального страхования. Если у вас еще нет EIN, подайте заявку сейчас; нам потребуется около четырех недель, чтобы установить ваш новый EIN в наших системах.

- Используйте то же имя в форме 2290, которое было присвоено вам с вашим EIN. Ваше имя в форме 2290 должно соответствовать вашему EIN.

- Идентификационный номер автомобиля каждого автомобиля.

- Налогооблагаемая полная масса каждого автомобиля. Используйте таблицу расчета налогов на второй странице формы 2290, чтобы рассчитать ваш налог на основе налогооблагаемой массы брутто каждого транспортного средства.

- Файл

- Электронная папка . Требуется, если вы указываете 25 или более транспортных средств в форме 2290, рекомендуется для всех для более быстрой обработки; Вы можете получить Schedule 1 с водяными знаками в течение нескольких минут. Чтобы избежать проблем, убедитесь, что водяной знак в вашем Приложении 1 читаем, прежде чем отправлять его в департамент автотранспортных средств вашего штата.Возможно, вам придется перепечатать свежими чернилами или на другом принтере, чтобы водяной знак был разборчивым.

- Заполните и отправьте форму 2290 по почте. Правильный почтовый адрес см. В Инструкции по форме 2290 . Ожидайте, что вы получите Приложение 1 с печатью в течение 6 недель после того, как мы получим вашу форму 2290.

- Оплата

Необходимо подать и уплатить налог за использование большегрузных транспортных средств за предыдущие налоговые периоды?

Если по какой-либо причине вам необходимо заполнить форму 2290 и заплатить налог на использование большегрузных транспортных средств за предыдущие налоговые периоды , посетите страницу 2290 поставщиков электронных файлов в IRS.губ. Если вы предпочитаете подавать документы на бумаге, посетите форму 2290 на IRS.gov, выберите «Все изменения формы 2290» и заполните форму (ы) 2290 для налоговых периодов, которые вам необходимо подать.

Приложение 1 Копии поданных форм 2290

Чтобы получить копию текущего Приложения 1, убедитесь, что вы уже подали форму 2290 и полностью уплатили налог (если какой-либо налог подлежал уплате). Вы можете отправить запрос по факсу на номер 855-386-5124. Вы должны приложить копию ранее поданной формы 2290 и Приложения 1. Пожалуйста, приложите подписанный титульный лист и отметьте «Ускорьте запрос по графику 1».”Включите свое имя, номер телефона, номер факса, дату подачи формы 2290 и количество отправленных по факсу страниц. Ваш запрос должен быть подписан уполномоченным лицом, имеющим право связывать компанию. Вы также можете отправить письменный запрос по адресу: Министерство финансов, Налоговая служба, Цинциннати, Огайо 45999-0031.

Изменения в статусе ТС

- Заявите о подвеске для транспортных средств, которые вы планируете использовать 5 000 миль или меньше (7 500 для сельскохозяйственных машин) в течение отчетного периода.Если подвешенное транспортное средство превышает лимит использования пробега в течение отчетного периода, налог подлежит уплате.

- Требовать возмещения налога, уплаченного за уничтоженное, украденное или проданное транспортное средство, или транспортное средство, которое использовалось не более 5000 миль (7 500 для сельскохозяйственных транспортных средств). Возможно, вам придется подождать окончания налогового периода, чтобы подать заявку.

- При подаче электронных документов вы можете изменить только вес и пробег транспортных средств, указанных в первоначально поданной форме 2290. Вы должны подать бумажную форму, чтобы сообщить о других изменениях.

- Если вам по какой-либо причине необходимо изменить VIN вашего автомобиля, указанный в форме 2290, приложите письменное заявление с указанием причины.

Для получения дополнительной информации о вышеуказанных и других ситуациях см. Инструкции по форме 2290.

Кредит или возврат средств за участие в государственной программе замены транспортных средств

Вы можете иметь право на получение кредита или возмещение налога на использование большегрузных транспортных средств, если вы одобрены и участвуете в государственной программе поощрения замены транспортных средств.Чтобы подать заявку на кредит на текущий год, заполните строку 5 формы 2290, следуя инструкциям по включению необходимой информации и заполнению декларации. Чтобы подать заявку на возмещение, заполните форму 8849 с приложением 6 (форма 8849), следуя инструкциям для каждой формы. Чтобы получить помощь, вы можете позвонить на сайт для звонков по форме 2290 по номерам и часам, указанным ниже.

Есть вопросы?

Возможно, мы ответили на ваши вопросы в разделе «Часто задаваемые вопросы для водителей-дальнобойщиков, которые подают электронную почту» (также доступно на испанском языке) или в разделе «Часто задаваемые вопросы для правительств индейских племен относительно налога на использование автомагистралей».

Просмотрите короткое интерактивное интервью «Нужно ли мне платить налог на использование большегрузного автотранспорта?», Чтобы определить, требуется ли вам платить налог за использование шоссе для автотранспортного средства, находящегося на шоссе.

Нужна дополнительная помощь? Позвоните в форму 2290. Позвоните на сайт с понедельника по пятницу с 8:00 до 18:00. По восточному времени.

Публикации по грузовой отрасли

Как проверить автомобиль, облагается налогом

Опубликовано 29 декабря 2017 г. автор: CarTakeBack

Как вернуть дорожный налог

Хотя вам больше не нужно показывать бумажный налоговый диск в автомобиле, DVLA четко заявляет о том, что вы все равно должны его обложить налогом.Однако в свете изменений, внесенных в акцизный сбор на транспортные средства (ЖНВЛП) в апреле 2017 года, может быть трудно понять, когда и как обложить налогом вашу машину, сколько она стоит и что делать, если вы продаете свой автомобиль.

CarTakeBack собрал это удобное руководство, чтобы вы знали, как платить дорожный налог, что делать, если вам нужно его продлить, как проверить, облагается ли автомобиль налогом, и многое другое.

* Информация ниже обновлена в декабре 2020 г.

Почему мне нужно платить налог с моего автомобиля?

Налог на автомобили должен применяться для всех автомобилей, зарегистрированных в Великобритании.Размер комиссии зависит от типа вашего автомобиля. Если вы не декларируете свой автомобиль через СОРН (официальное уведомление о бездорожье), вам все равно нужно будет обложить его налогом, даже если вы держите его в бездорожье, в гараже, на подъездной дорожке или на частной земле.

Если вас поймают с зарегистрированным транспортным средством, которое не облагается налогом, вы будете оштрафованы и заблокированы. Однако некоторые автомобили освобождены от уплаты автомобильного налога. Узнайте, верно ли это для вашего, ниже.

Кто освобожден от уплаты автомобильного налога?

После недавних изменений в системе ЖНВЛД вам будет сложно найти автомобиль с выхлопной системой, для которого не нужно платить дорожный налог.Однако некоторые автомобили с нулевым уровнем выбросов, включая полностью электрические автомобили и автомобили, работающие на водороде, освобождены от автомобильного налога.

Прочие включают:

- Пассажирские автомобили с ограниченными физическими возможностями

- Самокаты для передвижения

- Кресла-коляски с электроприводом

- Исторические автомобили — например, автомобили, выпущенные до 1 января 1977 года

- Электромобили

- Косилки

- Паровозы

- Машины для сельского хозяйства, садоводства и лесоводства — например, тракторы

Чтобы ознакомиться с исчерпывающим списком, посетите gov.Соединенное Королевство.

Как часто мне нужно платить налог на машину?

Ваш автомобиль должен ежегодно облагаться налогом; вы можете выбрать оплату каждые 12 месяцев, каждые шесть месяцев или каждый месяц.

Если вы настроили прямой дебет, платеж будет принят в первый день месяца, и DVLA не изменит эту дату.

Преимущество оплаты прямым дебетом заключается в том, что ваш налог теоретически никогда не истечет, так как вы всегда будете в верхней части своих платежей при условии, что ваш прямой дебет будет очищен.Вы можете узнать больше о прямых дебетовых платежах по налогу на автомобиль на веб-сайте DVLA.

Сколько стоит налог на мою машину?

Размер налога, который вы платите за свой автомобиль, зависит от типа автомобиля, которым вы владеете, поскольку ставка рассчитывается на основе официальных данных о выбросах CO2 для автомобиля.

В настоящее время существует 13 групп автомобилей для бензина и дизельного топлива, от автомобилей с низким уровнем выбросов — за которые вы ничего не платите — до автомобилей с высоким уровнем загрязнения, которые могут столкнуться с огромными излишками из-за налогообложения своих автомобилей.

Вы можете найти разбивку затрат на веб-сайте DVLA.

Как обложить налогом мою машину онлайн

С тех пор, как бумажные налоговые диски были отменены, DVLA упростило уплату дорожного налога в Интернете.

Начало работы

Вам понадобится:

- Регистрационный номер вашего автомобиля

- Письмо с напоминанием о налогах (V11)

- Свидетельство о регистрации (журнал регистрации) V5C на ваше имя

- Ваша новая добавка для хранителя (V5C / 2) — зеленый листок — если вы только что купили автомобиль

Налогообложение автомобиля в Интернете

Перейти к налогообложению транспортного средства на гос.веб-сайт великобритании.

- Введите свой ссылочный номер из документа, который вы использовали на шаге 1, затем выберите «Продолжить».

- Отобразятся сведения о вашем автомобиле и налоговый статус. Если они верны, выберите «Продолжить». В противном случае нажмите кнопку отмены, чтобы начать заново, или позвоните в DVLA по номеру 0300 123 4321 для получения совета.

- Выберите, хотите ли вы оплачивать дорожный налог картой или прямым дебетом, затем выберите «Продолжить».

- При оплате прямым дебетом вы можете выбрать ежемесячную оплату; в противном случае это шесть или 12 месяцев.

Как только вы подтвердите свои платежные реквизиты, ваш налог на автомобиль будет обновлен. Вам будет предоставлен ссылочный номер заявки, и, если вы предоставили свои данные, вы также получите текст подтверждения или электронное письмо от DVLA.

Помните, теперь это все онлайн, поэтому вам больше не нужно вывешивать налоговую карту в машине. Если вы хотите еще раз проверить, облагается ли ваш автомобиль налогом, или узнать, сколько будет взиматься дорожный налог с вашего автомобиля, см. Ниже.

Как проверить, что автомобиль облагается налогом

DVLA предлагает онлайн-инструмент, который показывает, какая информация о вашем автомобиле хранится в нем, в том числе облагается ли он налогом.

Начало работы

Вам понадобится:

- Регистрационный номер автомобиля

- Марка автомобиля

Проверка налогообложения вашего автомобиля

- Посетите справочную службу по автомобилям на веб-сайте gov.uk.

- Введите регистрацию автомобиля.

- Введите марку автомобиля.

- Выберите «Поиск».

Здесь вы узнаете, облагается ли автомобиль налогом и когда он истекает.

Как узнать размер налога на автомобиль

Справочная службаDVLA также может показать вам, сколько налогов вам нужно будет заплатить.

Начало работы

Вам понадобится:

- Регистрационный номер из регистрационного удостоверения (V5C)

- Регистрационный номер автомобиля

- Марка автомобиля

Как узнать, сколько будет стоить налог на транспортное средство

- Обратитесь в справочную службу по автомобилям на гос.веб-сайт великобритании.

- Введите регистрацию автомобиля.

- Введите марку автомобиля.

- Введите ссылочный номер V5C.

- Щелкните «Поиск».

DVLA сообщит вам, сколько налогов вам придется платить за шесть месяцев, 12 месяцев или ежемесячным прямым дебетом.

Как я могу вернуть дорожный налог?

Если вы продадите или сдадите свой автомобиль в лом до того, как наступит срок уплаты дорожного налога, вы можете вернуть деньги в DVLA.

Когда вы сообщаете DVLA, что продали, утилизировали или экспортировали свой автомобиль, вам будет автоматически отправлено возмещение налога на автомобиль. Вы также имеете право на возврат налога, если вы заявите о своей помощи как SORN или если она будет освобождена от дорожного налога.

- Возврат налога на автомобиль будет автоматически инициирован, если произойдет одно из следующих событий:

- Вы уведомляете DVLA о продаже, используя желтый Раздел 9 вашего регистрационного свидетельства (V5C / 3).